Инвестирование через зарубежного брокера

Зарубежный брокер — это один из вариантов зарубежного инвестирования. Как и любой другой вариант инвестирования он имеет свои преимущества и недостатки. В общем виде это похоже на работу с российским брокером, но имеет ряд особенностей и отличий. В этой статье я расскажу о том, как инвестировать через зарубежного брокера, как его выбрать, и у кого можно открыть счет.

Преимущества инвестирования

- Самое главное преимущество в том, что вы получаете выход на зарубежные биржи, причем у некоторых брокеров можно иметь доступ к биржам нескольких стран. Это дает вам возможность напрямую покупать зарубежные активы, например, акции и дешевые индексные фонды ETF Vanguard и iShares, которые недоступны в России.

- Большой выбор финансовых инструментов. Например, на американских биржах торгуются больше тысячи различных ETF и акций, а так же фьючерсы и опционы.

- Средства на зарубежных брокерских счетах застрахованы на случай банкротства брокера. В России брокерские счета никак не страхуются.

- Не требуется большая сумма денег.

- Удаленное открытие счета, нет необходимости посещать другую страну. В большинстве случаев весь документооборот электронный.

- Высокая ликвидность и свобода распоряжения средствами, ценные бумаги можно купить и продать в любой момент, так же как заводить и выводить деньги без ограничений.

- Не нужно получать статус квалифицированного инвестора для покупки иностранных ценных бумаг.

Как выбрать зарубежного брокера?

При выборе зарубежного брокера нужно обращать внимание на следующие параметры:

- страна регистрации;

- список доступных бирж;

- доступные для торговли инструменты;

- минимальная сумма для открытия счета;

- схема работы;

- страхование счета;

- брокерские комиссии;

- русскоязычная поддержка.

Брокеры, открывающие счета россиянам, находятся в США и Европе (Кипр, Эстония, Германия, Дания, Мальта). Часть брокеров дают доступ только на биржи США, часть — на биржи разных стран.

Минимальная сумма для открытия счета от 0 до 10 000 долларов в зависимости от брокера. Но с очень маленькой суммой торговать может быть невыгодно из-за комиссий, поэтому прежде чем открыть счет, нужно изучить тарифы.

Брокеры могут иметь прямой доступ на биржу или работать через субброкера. Например, американские брокеры имеют прямой доступ на биржи США, но работают через субброкера на биржах других стран.

В США размер страховки счета составляет до 500 тыс. долларов, в Европе до 20 000 евро. При этом брокер должен быть членом соответствующей организации по защите инвесторов.

При торговле инвестор может столкнуться с различными расходами. В первую очередь это комиссия за сделку. Она может быть плавающей в зависимости от количества акций или в виде фиксированной суммы (flat rate). Плата за обслуживание счета депо, которая распространена у российских брокеров практически ни у кого не встречается. Зато у вас могут брать деньги за отсутствие активности на счете (inactivity fee). Так же могут быть комиссии за торговую платформу, за онлайн котировки, за вывод средств. Учитывайте, что банки, через которые вы будете пополнять свой счет, тоже берут комиссию за денежный перевод.

Для инвестора наибольший интерес представляют акции и ETF на американских биржах. Поэтому речь о брокерах ниже пойдет именно в контексте инвестирования в эти инструменты.

Всех зарубежных брокеров можно поделить на две категории:

- зарубежные дочки российских брокеров

- независимые зарубежные брокеры

Зарубежные дочки российских брокеров

К зарубежным дочкам относятся следующие компании:

К зарубежным дочкам относятся следующие компании:

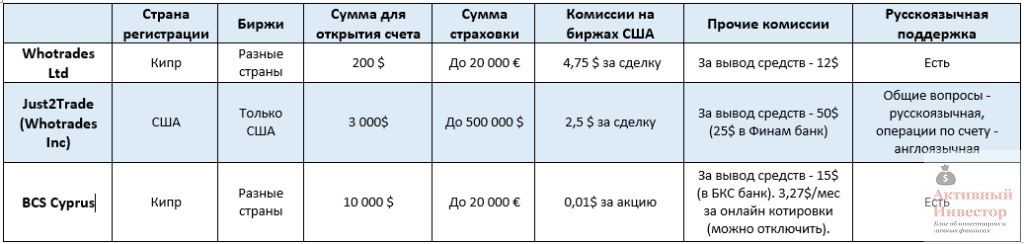

- Whotrades Ltd (Кипр) и Whotrades Inc (США) — Финам

- KIT-Finance Europe (Эстония) — КИТ-Финанс

- BCS Cyprus (Кипр) — БКС

- FFINRU Investments Ltd (Кипр) — Фридом Финанс

- Zerich Securities Ltd (Кипр) — Цэрих

- Atonline Ltd (Кипр) — Атон

Как видно, большинство зарегистрированы на Кипре. К преимуществам таких брокеров можно отнести, что все общение будет происходить на русском языке. Можно получить доступ к биржам Америки, Европы и Азии, а комиссии и необходимая сумма для открытия счета меньше, чем у других зарубежных брокеров.

Кипр не относится к надежным с экономической точки зрения странам, имеет невысокий кредитный рейтинг. В оду республика пережила серьезный финансовый кризис от которого пострадали многие вкладчики банков.

Деятельность компаний регулируется ЦБ Кипра и Кипрской комиссией по ценным бумагам и биржам. С целью защиты инвесторов в случае банкротства брокера создан Фонд компенсации инвестиций (Investment Compensation Fund, ICF). Кипрский брокер должен быть членом ICF, при этом сумма страховки не превышает 20 000 евро.

Брокерские дочки работают как субброкеры, то есть покупают ценные бумаги через других брокеров. Схема выглядит так: инвестор — кипрский брокер (субброкер) — американский или европейский брокер — биржа. В этом случае непосредственным клиентом американского брокера является кипрский субброкер. Поэтому американское законодательство о защите инвесторов (со стороны SEC, FINRA, SIPC и др.) распространяется только на субброкера, а не на клиента. Поэтому возмещение в случае банкротства получает субброкер, а не клиент. Как потом он будет распределять это возмещение среди своих клиентов — его личное дело, причем не факт, что возмещения хватит на всех.

При такой схеме инвестор рискует потерять деньги. В 2011 году как раз произошел подобный случай — обанкротился американский брокер MF Global. Некоторые дочки российских брокеров покупали ценные бумаги через MF Global. В результате банкротства оказались под угрозой 100 млн. долларов российских инвесторов (подробности).

Другой момент — так как клиентом американского брокера является юридическое лицо, а не физическое, то будет удерживать налог на дивиденды 15% (для юрлиц), а не 10% (для физлиц).

Единственным исключением в этом списке является Whotrades Inc, который зарегистрирован в США. По факту счет открывается у американского брокера Just2Trade, который Whotrades Inc приобрел в 2015 году. Just2Trade работает с американской биржей напрямую. На него распространяется американское законодательство по защите инвесторов. Поэтому в плане надежности он наверно предпочтительнее других российских дочек.

При выборе брокера из списка выше нужно обращать внимание на список доступных инструментов для торговли, так как можно купить далеко не все акции и ETF.

Американские брокеры

За последние два года количество американских брокеров, работающих с россиянами, сократилось. Перестали открывать новые счета такие брокеры как E-Trade, Zecco, Ameritrade, Firstrade, Charles Shwab, TradeKing. Причем Ameritrade и Firstrade клиентам из России, у которых уже были открыты счета, запретили покупать ценные бумаги, только продавать и выводить средства со счета. У остальных брокеров подобных ограничений не вводилось.

За последние два года количество американских брокеров, работающих с россиянами, сократилось. Перестали открывать новые счета такие брокеры как E-Trade, Zecco, Ameritrade, Firstrade, Charles Shwab, TradeKing. Причем Ameritrade и Firstrade клиентам из России, у которых уже были открыты счета, запретили покупать ценные бумаги, только продавать и выводить средства со счета. У остальных брокеров подобных ограничений не вводилось.

Американский брокер должен быть членом SIPC (Securities Investor Protection Corporation, Корпорация по защите прав инвесторов). Эта организация служит аналогом АСВ и страхует активы клиентов на брокерских счетах на случай банкротства. Проверить, входит ли компания в SIPC, можно на сайте www.sipc.org/list-of-members.

Так же брокер должен быть членом FINRA (The Financial Industry Regulatory Authority) — это независимая организация, которая осуществляет надзор за деятельностью организаций, работающих в финансовом секторе. Проверить членство можно на сайте www.finra.org.

Все американские брокеры из списка ниже входят в эти организации.

Все расчеты по сделкам и по операциям с денежными средствами клиентов осуществляет клиринговая компания. Часть брокеров имеют свои собственные клиринговые компании, остальные пользуются услугами частных. Во многом причина отказа от работы с россиянами была в том, что клиринговая компания Apex Clearing, у которой обслуживались брокеры, отказалась работать с россиянами. Тем не менее один брокер, который пользуется услугами Apex Clearing, все еще открывает счета гражданам России. Но на мой взгляд работа с ним несет в себе риски, поэтому лучше выбирать тех, у кого свой клиринг или другая клиринговая компания.

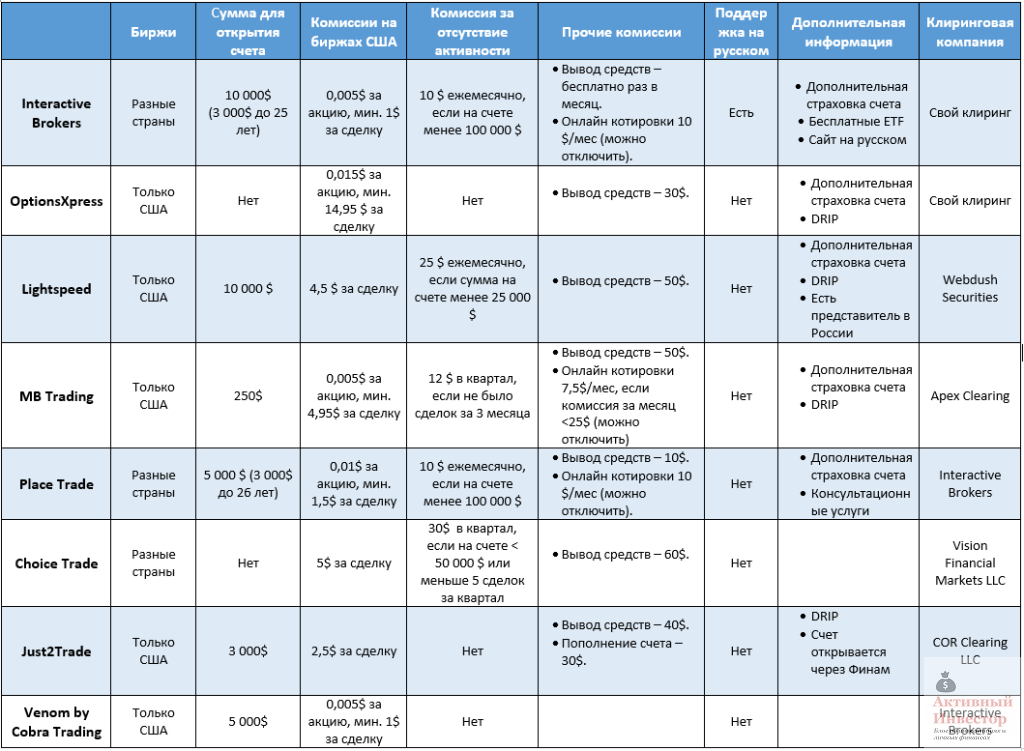

Американские брокеры, открывающие счета россиянам:

- Interactive Brokers

- Lightspeed

- OptionsXpress

- MB Trading

- Place Trade

- Choice Trade

- Just2Trade

- Venom by Cobra Trading

Преимущества инвестирования через американского брокера заключается в том, что инвестор получает кратчайший доступ к американской бирже, исключая из цепочки субброкера.

Второе преимущество в том, что величина страховки счета составляет 500 000 долларов США (включая до 250 000$ страховки на кэш). Некоторые брокеры дополнительно себя страхуют в страховых компаниях, в этом случае возмещение может быть больше.

Третье — США, как государство и экономика надежнее, чем Кипр или Эстония.

Среди недостатков можно назвать то, что с большинством брокеров придется общаться на английском языке. Возможно, какие-то брокеры перестанут открывать счета россиянам. Комиссии более высокие по сравнению с кипрскими компаниями. Каждый год нужно самостоятельно подавать декларацию и уплачивать налоги.

В соответствии с законодательством США действует правило: для счетов с суммой менее 25 тысяч дейтрейдинг ограничен правилом pattern day trader — не более 3 дейтрейдов в течение 5 дней (1 дейтрейд — это купля-продажа в течении одной торговой сессии).

Interactive Brokers

Interactive Brokers — самый популярный брокер у российских инвесторов и трейдеров. Основан в 1977 году, капитал более 5$ млрд. Имеет кредитный рейтинг ВВВ+ от S&P и высокие оценки журнала Barron`s. Единственный американский брокер, имеющий сайт на русском языке и русскоязычную поддержку. Предоставляет доступ на биржи 24 стран. Минимальная сумма для открытия счета в Interactive Brokers 10 000$ (3 000$ если возраст не более 25 лет).

Interactive Brokers — самый популярный брокер у российских инвесторов и трейдеров. Основан в 1977 году, капитал более 5$ млрд. Имеет кредитный рейтинг ВВВ+ от S&P и высокие оценки журнала Barron`s. Единственный американский брокер, имеющий сайт на русском языке и русскоязычную поддержку. Предоставляет доступ на биржи 24 стран. Минимальная сумма для открытия счета в Interactive Brokers 10 000$ (3 000$ если возраст не более 25 лет).

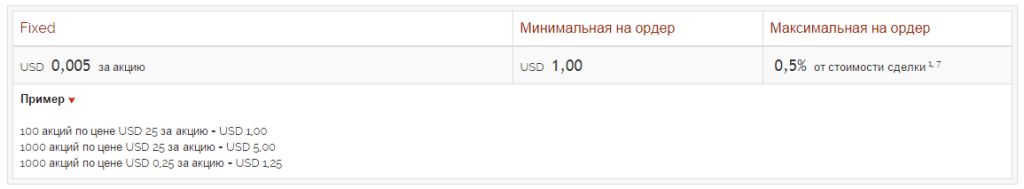

Веб-форма для открытия счета доступна на сайте на русском языке, перевод документов на английский язык не требуется. Два вида комиссий за сделку — фиксированная (fixed) и плавающая (tiered) в зависимости от объемов торговли. Фиксированная комиссия за покупку акций или ETF на американской бирже 0,005$ за акцию, но не меньше 1$ за одну сделку. Есть так называемые бесплатные ETF — за покупку ETF Global X, Infrastructure Capital и O`Shares комиссия не взимается.

Для других бирж условия отличаются. Если сумма средств на счете менее 100 000$ ежемесячно взимается 10$ за неактивность, если не было сделок или комиссия за месяц не достигла 10$ (в этом случае взимается недостающая сумма). Если сумма на счете 2 000$, то взимается уже 20$. Вывод средств один раз в месяц бесплатный, за последующие — 10$. Онлайн котировки в реальном времени платные, но их можно отключить. Есть дополнительное страховое покрытие сверх SIPC от страховой компании Lloyd’s of London, своя клиринговая компания.

Для других бирж условия отличаются. Если сумма средств на счете менее 100 000$ ежемесячно взимается 10$ за неактивность, если не было сделок или комиссия за месяц не достигла 10$ (в этом случае взимается недостающая сумма). Если сумма на счете 2 000$, то взимается уже 20$. Вывод средств один раз в месяц бесплатный, за последующие — 10$. Онлайн котировки в реальном времени платные, но их можно отключить. Есть дополнительное страховое покрытие сверх SIPC от страховой компании Lloyd’s of London, своя клиринговая компания.

Lightspeed

Брокер Lightspeed открывает счета с суммой от 10 000$ (доступна только веб-платформа, для софт платформы Lightspeed trader нужно 25 000$). Инвестору для покупки акций и ETF достаточно веб-платформы. Доступ только на биржи США. Комиссия для акций и ETF 0,0045$ за акцию, минимум 4,5$ за сделку (для веб платформы фиксированная 4,5$ за сделку). Для активных трейдеров комиссии ниже в зависимости от объемов торговли.

Брокер Lightspeed открывает счета с суммой от 10 000$ (доступна только веб-платформа, для софт платформы Lightspeed trader нужно 25 000$). Инвестору для покупки акций и ETF достаточно веб-платформы. Доступ только на биржи США. Комиссия для акций и ETF 0,0045$ за акцию, минимум 4,5$ за сделку (для веб платформы фиксированная 4,5$ за сделку). Для активных трейдеров комиссии ниже в зависимости от объемов торговли.

Счет открывается через веб-форму на сайте, документы пересылаются в электронном виде, за исключением некоторых форм, которые надо отправить в офис Lightspeed по почте. Открыть счет можно с помощью представителя в России — Глуховских Сергей (www.stockspy.ru/brokerskoe-obsluzhivanie-otkrytie-torgovogo-scheta). Он занимается сопровождением по открытию счетов для русскоязычных клиентов.

Если сумма на счете меньше 15000 и нет сделок по счету, то брокер списывает 25 дол/месяц или недостающую сумму между 25$ и уплаченными комиссиями. Веб-платформа бесплатная. Плата за вывод денежных средств 50$ независимо от суммы. Клиринговая компания Webdush Securities.

optionsXpress

optionsXpress — была основана в 2000 году, а в 2011 приобретена другим брокером Charles Schwab, который перестал открывать счета россиянам (уже открытые при этом обслуживаются как и прежде). Изначально специализировался на опционах, но сейчас предлагает весь спектр финансовых инструментов. Доступ только на американские биржи. Для открытия обычного счета минимальная сумма не требуется, для маржинального 2 000$.

optionsXpress — была основана в 2000 году, а в 2011 приобретена другим брокером Charles Schwab, который перестал открывать счета россиянам (уже открытые при этом обслуживаются как и прежде). Изначально специализировался на опционах, но сейчас предлагает весь спектр финансовых инструментов. Доступ только на американские биржи. Для открытия обычного счета минимальная сумма не требуется, для маржинального 2 000$.

Открытие счета в optionsXpress происходит через заполнение веб-формы на сайте, далее нужно распечатать и подписать заявление на открытие счета и отправить его скан брокеру вместе со сканом загранпаспорта и подтверждением адреса на английском языке. Отправка бумажных документов не требуется.

Главным недостатком этого брокера является очень высокая комиссия за сделку для нерезидентов США. Для оборота до 1000 акций комиссия фиксированная — 14,95$ за сделку, если более 1000 акций — до 0,015$ за акцию. В случае совершения более 9 сделок за месяц аккаунт можно квалифицировать как Активный, тогда комиссия будет 9,95$ за сделку и 0,01$ за акцию. Но некоторые клиенты в переписке с брокером договаривались на более дешевый тариф как для американцев 8,95$.

Сбор за неактивность отсутствует, за вывод средств 30$. Есть дополнительное страховое покрытие сверх SIPC, клиринг осуществляется самостоятельно.

Внимание: OptionsXpress перестал открывать счета резидентам России.

MB Trading

MB Trading был основан в 1999 году. В 2015 году был приобретен другим брокером Tradeking, который не открывает счета гражданам России. Дает доступ только на биржи США. Минимальная сумма, необходимая для открытия счета 250$.

MB Trading был основан в 1999 году. В 2015 году был приобретен другим брокером Tradeking, который не открывает счета гражданам России. Дает доступ только на биржи США. Минимальная сумма, необходимая для открытия счета 250$.

Открытие счета происходит через заполнение веб-формы на сайте, весь документооборот электронный, требуется подтверждение адреса на английском.

Комиссия за сделку 4,95$ при объеме до 5000 акций, если больше, то платите 4,95$ плюс 0,005$ за каждую акцию свыше первых 5000. Комиссия за неактивность 12$ в квартал, если не было ни одной сделки за 3 последних месяца. Для счетов, комиссия которых в месяц составила 25$, рыночные данные предоставляются бесплатно, если меньше, то берется плата 7,5$ в месяц. Если необходимой суммы на счету нет, рыночные данные отключаются. При желании можно попросить брокера отключить эту услугу.

Плата за вывод средств 50$, клиринговая компания Apex Clearing. Есть дополнительное страховое покрытие сверх SIPC.

Внимание: MB Trading перестал открывать счета россиянам с 2016 года.

Place Trade

Работает как брокер полного сервиса, то есть предоставляет дополнительные услуги по управлению капиталом и инвестиционным советам для крупных клиентов. Для открытия счета понадобится сумма 5 000$ (от 21 до 26 лет 3 000$). Дает доступ к биржам 19 стран. Веб-форма заявки на открытие счета на русском языке.

Работает как брокер полного сервиса, то есть предоставляет дополнительные услуги по управлению капиталом и инвестиционным советам для крупных клиентов. Для открытия счета понадобится сумма 5 000$ (от 21 до 26 лет 3 000$). Дает доступ к биржам 19 стран. Веб-форма заявки на открытие счета на русском языке.

Комиссия за сделку на американской бирже 0,01$ за акцию, но не меньше 1,5$. Плата за отсутствие активности, если сумма на счете меньше 100 000$, 10$ в месяц (если были сделки, то взимается недостающая сумма). Клиринговая компания Interactive Brokers, вывод средств стоит 10$. Есть дополнительная страховка счета.

Just2Trade

Американский брокер, который в 2015 году был куплен другим американским брокером Whotrades Inc, входящим в холдинг Финам. Доступны только биржи США. Для открытия счета требуется 3 000$. Счет у Just2Trade открывается через Финам в рамках открытия счета Whotrades+ (WT+), необходимо предоставить следующие документы:

Американский брокер, который в 2015 году был куплен другим американским брокером Whotrades Inc, входящим в холдинг Финам. Доступны только биржи США. Для открытия счета требуется 3 000$. Счет у Just2Trade открывается через Финам в рамках открытия счета Whotrades+ (WT+), необходимо предоставить следующие документы:

- 2 документа, подтверждающих личность (паспорт, водительское удостоверение или заграничный паспорт);

- документ, подтверждающий место жительства (квитанция об оплате коммунальных платежей);

- документ подтверждающий источник дохода (справка 2НДФЛ, выписка по банковскому счету, брокерские отчеты)

- рекомендательное письмо из банка на английском (Финамбанк предоставляет данную услугу, письмо стоит 150 рублей)

Все документы и формы пересылаются в виде сканов по электронной почте. Комиссия за сделку с акциями/ETF фиксированная 2,5$. Пополнение счета стоит 30$, вывод денег 40$. За отсутствие активности плата не взимается. Брокер является членом SIPC и FINRA. Техподдержка англоязычная. Клиринговая компания COR Clearing LLC.

Европейские брокеры

Из европейских брокеров проще всего открыть счет у трех:

Из европейских брокеров проще всего открыть счет у трех:

- Saxobank (Дания)

- CapTrader (Германия)

- Exante (Мальта)

Все брокеры имеют сайты на русском языке, два из них имеют русскоязычную поддержку. Величина страховки у европейских брокеров составляет 20 000 евро. Дания и Германия — страны с высоким кредитным рейтингом. Европейских брокеров можно использовать как запасной аэродром на случай, если американские закроют счета россиянам (если что, счет можно будет перевести), а так же тем, кому нужно получить доступ на европейские биржи, например Xetra. Но на европейских биржах выбор ETF меньше, чем на американских, хуже ликвидность и больше спреды. Большинство из них не выплачивают дивиденды, но для кого-то это будет плюсом.

Saxobank

Достаточно известный в России брокер из Дании. Предоставляется доступ на биржи разных стран. Сумма для открытия счета в Saxobank 10 000$. Из документов потребуется удостоверение личности (загранпаспорт или права) и подтверждение места регистрации (российский паспорт, выписка из банка). Заявка на открытие счета заполняется на сайте.

Достаточно известный в России брокер из Дании. Предоставляется доступ на биржи разных стран. Сумма для открытия счета в Saxobank 10 000$. Из документов потребуется удостоверение личности (загранпаспорт или права) и подтверждение места регистрации (российский паспорт, выписка из банка). Заявка на открытие счета заполняется на сайте.

Комиссия за сделку с акциями на американской бирже 0,02$ за акцию, но не меньше 15$. Для активных трейдеров комиссии меньше.

Плата за неактивность 100 USD/EUR, если полгода не было операций по счету. Депозитарная комиссия для счетов с акциями, биржевыми фондами/сырьевыми активами (ETF/ETC) или облигациями составит 0,12% в год, а минимальная ежемесячная плата EUR 5,00.

Saxo Bank не взимает комиссионных за открытие счета, при операциях зачисления или снятия средств, а также за обслуживание счета. Пополнить счет можно с банковской карты.

Поддержка клиентов русскоязычная. Денежные средства на счете застрахованы на сумму до 100 000 евро, так как Saxobank входит в Датский гарантийный фонд для вкладчиков и инвесторов. Активы на счете застрахованы на сумму до 20 000 евро.

CapTrader

Это немецкий брокер, который является представляющим брокером для компании Interactive Brokers Group. То есть вся торговля, клиринг и обслуживание счетов осуществляется IB. Документы тоже приходят от IB. Сайт переведен на русский язык, но поддержка клиентов только англоязычная. Но по отзывам клиентов какие-то вопросы можно решать через IB.

Это немецкий брокер, который является представляющим брокером для компании Interactive Brokers Group. То есть вся торговля, клиринг и обслуживание счетов осуществляется IB. Документы тоже приходят от IB. Сайт переведен на русский язык, но поддержка клиентов только англоязычная. Но по отзывам клиентов какие-то вопросы можно решать через IB.

Счет открывается от 4 000 EUR/USD, процесс открытия аналогичен процедуре у Interactive Brokers. Комиссии за сделку с акциями США 0,01$ за акцию, но не меньше 2$. На европейских биржах 0,1%, но не меньше 4 евро. Снятие денег со счета раз в месяц бесплатно, каждый следующий вывод стоит 8 евро. Плата за отсутствие активности не взимается. Онлайн котировки в реальном времени платные, можно отключить.

Так как все клиентские активы клиентов CapTrader находятся у Interactive Brokers, то величина страховки составляет 500 000$.

Exante

Очень молодой брокер, основанный российскими трейдерами в 2011 году. Зарегистрирован на Мальте, есть офисы в Москве, Риге, С.-Петербурге, Амстердаме, Сингапуре. Предоставляет доступ на 25 крупнейших бирж, включая Московскую причем все с одного счета. Работает через субброкеров.

Очень молодой брокер, основанный российскими трейдерами в 2011 году. Зарегистрирован на Мальте, есть офисы в Москве, Риге, С.-Петербурге, Амстердаме, Сингапуре. Предоставляет доступ на 25 крупнейших бирж, включая Московскую причем все с одного счета. Работает через субброкеров.

Минимальный депозит 10 000 евро. Документы для открытия счета (удостоверение личности и прописка) можно предоставить на русском. Exante отличается дешевыми комиссиями: максимум 0,02$ за акцию на биржах США и 0,05% на европейских. Комиссий за неактивность, открытие и ведение счета нет. За вывод денежных средств 25 GBP/25EUR/30USD. Поддержка русско-английская.

EXANTE работает в соответствии с требованиями европейского регулятора MiFID. Страхование счета клиента зависит от классификации клиента по MiFID. EXANTE работает только с Professional. Счета клиентов категории Professionals не страхуются. Счета открываются клиентам, кто способен классифицироваться как профессиональный инвестор по MiFID (заполняется некий опросник). Согласно MiFID клиент категории Professional должен соответствовать следующим требованиям:

- провести за последние 4 квартала операции значительного объёма на рынках ценных бумаг со средней периодичностью свыше 10 операций в квартал;

- располагать капиталом в ценных бумагах, хранящихся в финансовых учреждениях, и наличными общей стоимостью свыше 500 тысяч евро;

- занимать в настоящее время или в прошлом, по меньшей мере в течение одного года, профессиональную должность в финансовом секторе, требующую знаний о проведении предусматриваемых операций.

Недостатки инвестирования:

- Далеко не все брокеры имеют русскоязычную поддержку, поэтому необходимы хотя бы начальные знания английского языка.

- Ежегодная уплата налогов. Зарубежные брокеры не являются налоговыми агентами для граждан России. Поэтому каждый год придется заполнять и подавать налоговую декларацию и уплачивать подоходный налог 13%.

- Все активы нужно покупать самостоятельно в «ручном» режиме, придется изучить торговый терминал.

- Сохраняется риск отказа американских брокеров от работы с россиянами.

У какого зарубежного брокера открыть счет?

К сожалению, готового ответа на этот вопрос нет. Все зависит от вашей личной ситуации. Если общение на английском для вас вызывает затруднение, то выбирайте компании, у которых есть русскоязычная поддержка пользователей (Interactive Brokers, Saxobank, Exante, зарубежные дочки).

Если речь идет о надежности, то лучше выбирать те компании, которые страхуют средства клиентов и имеют прямой выход на биржу без субброкеров.

Выбор зависит так же и от вашей торговой стратегии: если она подразумевает редкие сделки, то лучше открыть счет без платы за неактивность. Если главное — низкие комиссии, то можно обратить внимание на Exante, Interactive Brokers, Place Trade, Venom, BCS.

Если со временем вас перестал устраивать ваш брокер, его можно легко сменить. В США очень простая процедура перевода счета от одного брокера к другому через систему ACATS (Automated Customer Account Transfer Service).

P.S. О других вариантах выхода на зарубежные рынки и выборе компании для этого можно дополнительно почитать ЗДЕСЬ.

Отличная статья, но Exante я бы не добавлял. У них в августе прошлого года была очень неприятная история с подозрением в мошенничестве. Мальтийский регулятор не несет финансовой ответственности и по уровню контроля стоит ближе к офшорам, чем к Европе. Мальтийский суд некоторое время назад обвинения с брокера снял и желающие смогли вывести средства — но разбирательство SEC по-моему еще продолжается.

Спасибо.

Да, но все же обвинения с них сняли. Сейчас никаких ограничений нет. Посмотрим, что будет дальше.

Дело не только в судебном процессе, а в том, что у него единственного из самостоятельных зарубежных брокеров с доступом для россиян активы инвестора не защищены. При этом порог входа, кстати, на уровне максимальной планки. Трудно сказать, что будет в будущем, но и инвестиции делаются не на один день. Есть у меня знакомый инвестор, который делал в Exante инвестиционный пул — я ему говорил о минусах брокера где-то за несколько месяцев до последовавших событий. Как только удалось вывести деньги, этот инвестор переоткрыл счет в IB от греха подальше.

Да, в плане надежности это наверно не самый лучший брокер. Но тут уж кто что выбирает. Раз уж есть такой вариант, почему бы про него не написать.

Андрей, Вы, случаем, не про trueinvestor говорите?

Спасибо, многое прояснил для себя. Мне вот интересно, какой кратчайший путь на фондовый рынок Австралии, знаю что через IB можно там работать. Есть вообще какая то информация по австралийским брокерам работающим с россиянами? Извиняюсь за экзотический вопрос)

К сожалению я про австралийских брокеров никакой информации не встречал. Но с ними можно списаться и узнать.

Про IB: «Если сумма средств на счете менее 100 000$ ежемесячно взимается 10$ за неактивность, если не было сделок или комиссия за месяц не достигла 10$ (в этом случае взимается недостающая сумма). Если сумма на счете 2 000$, то взимается уже 20$.»

То ли ошибка, то ли я не понял — причем здесь ровно 2к баксов?

Если остаток средств на счете меньше 2000$, то будет взиматься не 10$, а 20$.

Уточните пожалуйста, речь идет именно о денежных средствах, или о стоимости портфеля?

О стоимости портфеля.

И не нашел цифру в 2,5% комиссии для Whotrades Inc. Ссылка случаем не осталась? На сайте пишет 4,75 как и для Whotrades Ltd

Все условия надо смотреть на сайте Just2Trade. Как мне сказал менеджер Финама, на сайте Whotrades информация устаревшая.

То есть в принципе, для российского клиента Whotrades Inc и Just2Trade — одно и то же?

Юридически это разные компании. Не знаю, может они в будущем сделают какой-нибудь ребрендинг или слияние, но пока так.

В качестве пожелания — чтобы окончательно добить тему, можно было бы сделать еще обзор комиссий кипрских дочек, чтобы инвестор заранее знал, где в этом секторе условия выгоднее. Или может быть просто назовете самый выгодного субброкера? Вы указываете в качестве преимущества таких брокеров низкие комиссии, но если взять Whotrades Ltd, то 4.75 $ за сделку это заметно выше, чем у IB.

Я не стал делать упор на кипрские дочки, так как на мой взгляд более предпочтительны чисто американские брокеры. Если совсем нет возможности открыть счет у американского брокера, тогда можно рассмотреть «островные». Но пока что специально их рассматривать не планирую. Комиссии надо учитывать не только за сделку, а в совокупности: за неактивность, вывод средств и т.д.

Может, рассматривать их подробно действительно нет смысла — но знать наиболее выгодный по совокупной комиссии вариант было бы интересно. Скорее всего общая комиссия будет не сильно отличаться, хотя могут быть сдвиги в приоритетах: у какого-то брокера большая комиссия за сделку, но без сборов за неактивность, у другого наоборот и т.п. По маркетингу нередко указывают только комиссию за сделки, поэтому многие брокеры «зашивают» остаток в другие виды сборов.

Очень интересная статья, спасибо. Не могли бы Вы еще прояснить вопрос по уплате налогов от торговли через американского брокера? Нужно ли уведомлять налоговую об открытии брокерского счета у американского брокера? Нужно ли вообще уведомлять как-то налоговую о торговле на американской бирже через американского брокера, когда никаких связей с российскими банками при этом нет?

Юридически, Вы должны ежегодно самостоятельно подавать налоговую декларацию о получении/отсутствии дохода. Тогда при переводе денежных средств со счета брокера в банк к Вам не будет вопросов от налоговиков.

Нет, специально уведомлять налоговую об открытии счета не требуется. Но по закону вы должны подавать налоговую декларацию и уплачивать налог на доход, полученный на брокерском счете. Уведомление произойдет, когда вы подадите первую налоговую декларацию.

А почему ничего не сказано про Venom by Cobra Trading?

Я не стал подробно расписывать всех брокеров, только основных.

насколько знаю, некоторые известные в РФ брокеры предлагают услуги субброкера у IB. C одной стороны действительно одни плюсы — минимум затрат и русскоязычная поддержка, с другой — нет ли подвоха в утверждении что счета субброкера страхуются в соответствии с законодательством США.

Подскажите, пожалуйста, брокера с наиболее лояльными условиями для долгосрочного инвестирования?

Finam с июня ввели комиссию 5$, если нет активности никакой активности. Может, у кого выгоднее?

Насколько я знаю, у других российских дочек платы за не активность нет, можно к ним присмотреться. А если из иностранных брокеров, то Captrader.

Был на сайте captrader, там написано: Inaktivitätsgebühr Hat das Depot am letzten Tag des Kalendermonats einen Depotwert von unter USD 1000, wird eine Gebühr in Höhe von USD 1,00 zu Beginn des Folgemonats in der Basiswährung des Depots abgezogen, falls keine Trades durchgeführt wurden. Marktdaten und Zinsen werden nicht als Kommissionen von Trades gezählt.

Получается если меньше 1000$ в конце месяца лежит на твоем счете, то снимают 1$, или в той валюте в которой открыт счет.

Спасибо. Почему-то на англо- и русскоязычной версии сайта эта информация отсутствует. Кстати заметил, что Captrader снизил порог открытия счета до 2000.

Меня интересует вот что: а как происходит пополнение счёта у зарубежного брокера, нужно ли для этого заводить счёт в зарубежном банке или можно перевести средства с российского банка? Если выводишь средства с брокерского счёта, то как доказать нашим правоохранителям, что деньги получены законным путём?

Открывать счет в зарубежном банке не обязательно, можно перевести через российский банк.

В случае вопросов контролирующих органов предъявляете брокерские документы и отчеты.

А Вы сами работали через зарубежных брокеров? Мне интересен живой опыт

В данный момент мне не подходит работать через зарубежного брокера из-за текущих финансовых планов. А среди клиентов есть те, кто работает через зарубежного брокера.

Подскажите — хочу купить акции американских компаний с расчетом на дивиденды и долгосрочное удержание акций. Нигде не нашел брокера который бы дал тариф без абонентской платы. Нужно что бы купил акции и они год-два-три лежали. А абон платы не было. Обзвонил все наши Открытие, БКС, Кит Финанс. Они толи боятся связываться с рынком США толи что, но на сайте написано одно а менеджер по телефону уверяет — минимальный порог открытия счета 10 тыс долларов, у Вас есть такие деньги?! Да какая к черту разница им то есть у меня деньги или нет. Я хочу постепенно копить деньги в акциях. Они свою комиссию при покупке акций получат. Подскажите подходящего брокера — рынок США, нет абоненской платы, пусть и комиссия за сделку высокая.

Насколько я знаю, у БКС, Открытия и финамовского Whotrades нет абонплаты (возможно сейчас что-то изменилось, тарифы не просматривал несколько месяцев) . Сумма 10 000 требуется только у БКС, у финама 200 долларов, у открытия нет минималки.

Но если, как вы говорите, у всех есть абонплата, посмотрите на зарубежных брокеров. Например у Captrader, Exante, OptionXpress нет комиссий за неактивность (по сути абонплаты). Есть еще вариант Just2Trade — он тоже американский, но владеет им Финам и через Финам можно открыть счет. Но у всех этих брокеров есть требование к минимальной сумме для открытия счета, наименьшая у Captrader — 2000 USD, единственное исключение OptionXpress.

Поделитесь, пожалуйста, опытом. Думаю купить бумаги российских эмитентов, торгующихся на лондонской бирже, через американского брокера IB. Какой будет сниматься налог на дивиденды? Есть еще какие-то дополнительные затраты?

На ваш вопрос не так просто ответить. На лондонской бирже торгуются не сами акции, а депозитарные расписки. Налог на дивиденды зависит от нескольких вещей. Первое — являетесь ли вы резидентом РФ или нет. И второе — как иностранный банк-депозитарий держатель расписок будет предоставлять информацию о вас как конечном владельце ценных бумаг. Если информация о вас предоставляется в должном порядке, то ставка налога 13% для резидента и 15% для нерезидента. Если информация не предоставляется или представлена не должным образом, то ставка 30%.

В последний год в российском законодательстве изменились требования к раскрытию информации о реальных владельцах расписок, которые должны представлять иностранные банки-депозитарии. Иностранные депозитарии не могут или не хотят предоставлять данные должным образом, как этого требуют новые нормы, поэтому информация о реальных владельцах расписок получается неполной или обезличенной, поэтому ставка налога берется 15% или даже 30%.

Причем ФНС не получает никакой информации, о том, что за физлицо был уплачен налог на дивиденды, то есть можно стать неплательщиком.

К сожалению, как именно обстоят дела на практике у IB подсказать точно не могу.

«В США очень простая процедура перевода счета от одного брокера к другому через систему ACATS (Automated Customer Account Transfer Service)».

Я слышал, что процедура то ли не такая простая, то ли не все брокеры её поддерживают. Не могли бы прокомментировать данный момент? Спасибо!

Я не слышал о трудностях с переводом бумаг через ACATS. Как технически это происходит можете почитать здесь https://www.interactivebrokers.com/ru/index.php?f=funding&p=faqs&conf=am и здесь http://www.dtcc.com/clearing-services/equities-clearing-services/acats

Поддерживают ее участники DTC http://www.dtcc.com/client-center/dtc-directories

Подскажи те пожалуйста по приведенной ссылке есть указание на наличие сборов при переводе:

When cash assets are transferred in a broker-to-broker transfer, that amount will be debited and credited through NSCC money settlement, and netted with any applicable incentive charges described above.

Но мне не удалось найти даже примерных размер таких сборов, вы можете привести значения или примеры?

Я слышал о цифрах 50-150 долларов за полный трансфер, зависит от количества переводимых ценных бумаг. У IB насколько я помню ACATS бесплатный.

Алексей Мартынов, добрый день!

Подскажите пожалуйста, как осуществляется выплата компенсации в случаи банкротства американского Брокера не резидентам РФ.

Для резидента РФ как надежнее открыть Брокерский счет у американского Брокера, оффлайн или онлайн.

При переводе крупной суммы денежных средств ( от 100.000$ и более) на Брокерский счет и выводе на Банковский счет, валютный контроль в Банке информирует ЦБ РФ и ФНС.

Алексей, как вы думаете какой Брокер предпочтительнее для долгосрочного инвестирования ( от 5-10 лет) и лучше обслуживает резидентов РФ, Whotrades Inc (США) или Interactive Brokers?

В случае банкроства брокера SIPC назначает внешнего управляющего, который будет контролировать процесс банкротства и возмещения потерь. Управляющий рассылает пострадавшим клиентам специальную форму. Клиент обязательно должен заполнить и вернуть эту форму управляющему, если хочет получить возмещение. Далее управляющий анализируем присланную форму, чтобы определить объем ценных бумаг и денег для возврата.

Чаще всего активы просто переводятся на счет новому брокеру клиента. Для того, чтобы не было проблем при банкротстве рекомендуется хранить у себя все выписки о состоянии брокерского счета и сделках и прочие документы.

Как открыть счет без разницы, но если вы живете в России открыть счет у американского брокера можно только онлайн.

Я думаю, предпочтительнее Interactive Brokers.

Алексей! Я прочитал на форумах, несколько негативных отзывов от владельцев счета, что Interactive Brokers заблокировал их личный кабинет и они не смогли вывести свои деньги. Как, вы думаете, это правда? Если торговать резиденту РФ через Interactive Brokers нужно платить налоги?

Я ни разу не слышал о блокировке счета. Скиньте пожалуйста ссылку, где вы читали про это.

Да, налоги обязательно нужно платить, причем самому.

http://forexgate.ru/interactive-brokers

Сложно комментировать такие сообщения в которых нет никакой конкретики. По поводу блокировки счета я попробовал уточнить информацию: брокер действительно может заблокировать счет, например в случае если у SEC к вам будут претензии, допустим за подозрение в инсайдерской торговле.

Но просто так заблокировать счет без объяснения причин, чтобы нельзя было вывести деньги, брокер вряд ли способен. В любом случае, если инвестор считает, что брокер нарушил его права, он может подать жалобу в Комиссию по торговле ценными бумагами.

Алексей, добрый день.

Подскажите, какого еще брокера кроме IB вы бы советовали для торговли опционами?

И еще нюанс. В связи с накалом страстей между США и РФ, как вы думаете, грозит ли что владельцам депо с РФ у субброкеров размером до $25К? Где-то встречал, что в войне с Ираном (Ираком?) были заблокированы все счета частных вкладчиков враждебной страны.

Кто лучше для торговли опционами не подскажу, так как сам их не торгую. Посмотрите какие условия у Lightspeed и Optionxpress.

Грозит ли что владельцам счетов сказать затрудняюсь, это уже политика) Во всяком случае ряд американских брокеров уже отказались работать с россиянами, но счета никому не блокировали.

Алексей, здравствуйте.

Хочу открыть счет у американского брокер на прямую ( не через дочку ), рассматриваю Just2Trade. Я правильно вас понял это можно сделать через Финам, или только онлайн, через сайт Just2Trade.com самостоятельно?

На сайте Just2Trade есть форма для открытия счета онлайн. Думаю, что счет можно открыть как онлайн, так и обратившись к российскому Финаму. Последний скорее всего в открытии счета выступает как посредник.

Добрый день, Алексей.

Вдруг знаете, а есть где возможность увидеть всех субброкеров у Interactive Brokers?

Не знаю, на их сайте такого списка не припомню.

Алексей, добрый день.

В ФЗ-173 «О валютном регулировании и валютном контроле» перечислен очень ограниченный перечень операций для валютных резидентов РФ по зачислению денег на счета вне РФ. В частности, средства от продажи акций возможно будет зачислять на счета вне РФ только после 1 января 2018 года. До этого момента данные операции незаконны и могут облагаться штрафом 75-100% от суммы зачисления.

Ссылке по теме: https://gsl.org/ru/press-center/press/%D0%B7%D0%B0%D0%BA%D0%BE%D0%BD%D0%BD%D1%8B%D0%B5-%D0%B8-%D0%BD%D0%B5%D0%B7%D0%B0%D0%BA%D0%BE%D0%BD%D0%BD%D1%8B%D0%B5-%D0%BE%D0%BF%D0%B5%D1%80%D0%B0%D1%86%D0%B8%D0%B8-%D1%81%D0%BE-%D1%81%D1%80%D0%B5/

http://money.rbc.ru/news/573b64499a7947c95a528d6d

Подскажите, пожалуйста, есть ли у Вас или Ваших клиентов реальный опыт работы с Interactive Brokers в этом плане? Как они отчитываются перед налоговой о доходах по счету Interactive Brokers, который открыт в США? Нет ли к ним претензий у налоговой?

Кстати, для перевода денег в Interactive Brokers банк требует копию уведомления налоговой об открытии счета вне РФ.

Спасибо,

С уважением,

Андрей.

По указанной вами ссылке в комментариях есть ответ юриста, что требования валютного законодательства распространяются только на банковские счета и не касаются брокерских. Граждане РФ должны платить налог на доход, полученный по брокерскому счету. Это выражается в подаче декларации 3-НДФЛ. Требование банка о предоставлении уведомления из налоговой неправомерно в отношении брокерских счетов.

Алексей, спасибо за быстрый ответ )

Посмотрите, пожалуйста, в конце этой дискуссии пришло письмо ФНС от октября 2016 г., в котором написано про то, что ТЕПЕРЬ они считают брокерские счета такими же счетами, попадающими под действие 173-ФЗ. ((

Конкретный комментарий по ссылке: https://gsl.org/ru/press-center/press/%D0%B7%D0%B0%D0%BA%D0%BE%D0%BD%D0%BD%D1%8B%D0%B5-%D0%B8-%D0%BD%D0%B5%D0%B7%D0%B0%D0%BA%D0%BE%D0%BD%D0%BD%D1%8B%D0%B5-%D0%BE%D0%BF%D0%B5%D1%80%D0%B0%D1%86%D0%B8%D0%B8-%D1%81%D0%BE-%D1%81%D1%80%D0%B5/#comment-18996

Может быть разобраться в этом вопросе поподробнее?

Там речь про брокерские счета, открытые в банках, а не у брокеров.

Здравствуйте Алексей! Подскажите пожалуйста:

1)В итоге если я в ближайшее время открою брокерский счет в IB, мне точно не нужно уведомлять налоговую об этом действии? не возникнет ли у меня проблем с внесением (переводом) средств на этот счет через банк РФ?

2)Если я также открою счет в SaxoBank то в этом случае я так понимаю уведомлять налоговую обязательно нужно т.к. в данном случае речь идет уже о брокерском счете в иностранном банке?

1) Нет не нужно. Проблем возникнуть не должно, хотя это больше зависит от конкретного банка.

2) Да, налоговую придется уведомить.

🙂 спасибо за оперативный ответ!

Алексей, принято, спасибо большое!

С уважением,

Андрей.

Алексей, добрый день!

Подскажите, пожалуйста, о брокере Trade12, насколько можно доверять ему. Пару месяцев назад начал торговать через него. В целом, пока все складывается неплохо. Сперва была выбрана брокером довольно агрессивная тактика (и лоты по отношению к моему депозиту были, наверное великоваты, и одновременно открытых сделок он допусках то же многова-то, это все на мой взгляд), но после моей просьбы перейти на более консервативную тактику, он согласился, и сейчас меня вроде все устраивает. Делал небольшие выводы денег — проблем не возникало. Единственно, что меня смущает это противоречивые отзывы в интернете. Какого ваше мнение по данном брокеру?

С уважением, Анатолий.

Из того, что есть на сайте я понял, что это форекс брокер, зарегистрированный на Маршалловых островах. Я лично с такой категорией брокеров работать не советую.

IndiaGlem 09.02.2016 в 14:34

Юридически, Вы должны ежегодно самостоятельно подавать налоговую декларацию о получении/отсутствии дохода. Тогда при переводе денежных средств со счета брокера в банк к Вам не будет вопросов от налоговиков.

Подскажите пожалуйста ваше мнение на необходимость подачи декларации при отсутствии дохода по счету. На сколько я понимаю декларируются только доходы, то есть только при получении дохода по счету возникает обязанность подавать 3НДФЛ. Спасибо

Если в налоговом периоде был убыток от торговли, то обязанности подавать декларацию нет. Но если были получены дивиденды, то их нужно задекларировать и подать декларацию.

Спасибо за оперативность. Еще один вопрос пожалуйста. Как Вы оцениваете риск потери денежных средств клиента брокера в связи с несанкционированным доступом к счету и совершения ряда несанкционированных сделок с плечом от имени клиента? В большинстве случаев доступ к счету обеспечивается посредством всего логина и пароля, никаких смс информирования или датчика произвольных чисел зарубежные брокеры не предлагают в стандартных пакетах. В этой связи если есть кухня то высок соблазн забрать деньги посредством несанкционированных сделок. Как клиенту защититься от данного риска. Спасибо

Этот вопрос решается выбором надежного брокера в надежной юрисдикции. Плюс некоторые брокеры все же дают таблицу одноразовых паролей (IB например).

Что скажете про Traid 12 Надежный брокер? Зарегистрирован на Маршаловых островах, находится в Канаде.

Я работала с Trade12 потеряла 12000 $. Закрепленный за мной аналитик целенаправленно диктовал мне сделки, которые были изначально обречены. После того какя надежно застряла в сделке по Паладию. Я ему говорила. что может быть потерять какую-то часть и закрыть. Он упорно мне твердил, что тренд вот-вот развернется. Затем он начал говорить, что неплозо бы пополнить счет , что пока идет просадка мы можем работать на других инструментах. Затем и эти вложения были посажены в просадку и когда я отказалась пополнять счет, со мной перестали работать и счет благополучно слился. В сети я нашла еще таких же потерпевших от действий этой компании. Сейчас работают юристы по возврату моих средств.

Светлана, tr12, обычный мошенник на рынке форекс, признаков предостаточно. Это постоянно меняющиеся адреса местонахождения — Канада, Эстония (до мая), сейчас даже сложно прочитать где они. Это телефоны исключительно с односторонней связью, с использованием специальных программ и сервисов для сокрытия местонахождения телефонного номера и собственника его, вы по ним не дозвонитесь. Это менеджеры использующие вымышленные имена и чужие фотографии иногда даже актеров и других известных личностей. Еще ни кому не удалось переговорить с ними по видеосвязи. И так далее и тому подобное. Их клиенты — это люди ни разу не работавшие в этом бизнесе и не имеющие представление о нем, в противном случае, человек обойдет стороной эту организацию. Даже если бы вы не слили бы своими руками средства, в полном объеме вы бы уже их никогда не вернули. Они вам просто бы не вывели. К тому же когда клиент, недовольный что его кинули, начинает проявлять в интернете активность, они используя его личные данные, организуют ему черный пиар, подают объявления о продаже его имущества (сканы паспорта с пропиской вы им присылаете), заказывают на его домашний адрес такси, доставку пицы и прочее, телефон не замолкает и ночью, потому что объявления размещают и во Владивостоке когда там день а у нас ночь (это в легком варианте, если клиент не понимает там уже может следовать откровенная чернуха не буду углубляться, можете сами догадаться). В СПб, по факту заведено УД по 159 статье, их сотрудников с большим удовольствием «пригласили бы на беседу» в соответствующие органы, да беда, не то что не найти, а и не установить личности их (все левое как писал выше).

Так что вот такие дела с этим «брокером» тр12.

Каким то образом они сделали так, что я потеряла очень-очень много. Сейчас предлагают включить страховые компании для меня, т.к моя статистика была хорошая, но одна сделка ( случайная) привела к убытку. При этой мой брокер был подключен к аккаунту и я подозреваю, что здесь что-то не чисто. + неграмотные дальнейшие мои действия с подачи менеджеров риск отдела об установке замка привели к ужасной ситуации. И я теперь банкрот полный. Вот так

Скорее всего это классический форекс «брокер», который занимается обдиранием клиентов. Я рекомендую выводить оттуда все, что осталось и больше не связываться с форекс брокерами.

Марина, а они (trade12) вам обосновывали необходимость увеличения депозита, с тем что бы получить возможность участвовать в бронировании акций различных компаний, а затем участии при открытии биржы? У меня сходная ситуация, и каждый раз когда я добиваю сумму до требуемой мы какое-то время работаем на этом депозите и далее следует предложение об увеличении депозита (6; 10; 20; 40; 50т-на сегодня). На данный момент значительная часть средств выведена мною, взял тайм-аут, они ждут мой ввод обратно. Но читая и ваши в том числе отзывы, меня одолевают все большие сомнения. А вообще вы не в курсе — бронирования акций перед открытием (во время выхода фин.новостей), все брокеры практикуют или только trade12. Может это вообще их внутрення кухня (мой доход это чей-то в этой компании убыток) и тогда понятно почему под любыми предлогами препятствуют выводу денег.

Роман, если Вам удалось вывести деньги- вы счастливчик. Меня они также разводили на акциях на премаркете. Нужно было все больше и больше. их в обнулили онп меня на скальпинге. Причем по удаленной ситеме Тим Вьюер, она у Вас наверное тоже стоит , сами сместили стрелку, колгда я ставила позицию, потом заохали, но все было уже сделано. Вот так я потеряла все. Пишите мне что надумаете. Я просто до сих пор не могу прийти в себя. Тоони были в Канаде, теперь уже в Эстонии. Что узнаете сообщите. Мне это очень Важно.

Да, Марина, через удаленный доступ они как-то пару раз с помощью скальпинга закрывали проблематичные сделки, но это детали. Но вообщем-то я уже понял, что это за ребята. Чуть позже (пока у меня все в «процессе» с ними), я напишу подробнее, буду рад если это хоть чем-то вам поможет.

Может стоить подать на них в суд? Но какой? Или опять завести деньги и пойти на их условия.

В суд подать можно… по месту юрисдикции. То есть на Маршалловых островах. Заводить туда еще деньги не советую, снова проиграете.

Алексей , я посмотрела,к сожалеию поздно, что они внесены в черный список нашего регулятора КРОУФР, плю какие то иностранные регуляторы следят же за этим? Или это вообще международные мошейники, тогда надо подавать в Интерпол и т.д. А вообщето затрагиваются права граждан РОссии и можно действоать через наш суд и далее. Да процесс долгий, но может что то и получится.

Попытаться наверно можно, но я не встречал историй, чтобы кому-то удавалось отсудить что-то у подобных контор. Так как подобные компании часто зарегистрированы зарубежом, то наши органы и суды почти не могут ничего сделать. А обращаться к зарубежным судам и регуляторам (если они есть) многие инвесторы не имеют возможности. В любом случае, это уже юридические вопросы и лучше с ними обратиться к юристу.

Спасибо. Вообщем потеряла квартиру в Москве.

И там ничего не осталось. Даже минус большой. Не могут они подать на меня за убытки. Т.к. говорят что счет в банке Джи Пи Морген. Может попробовать через свой банк вывести деньги, через визу в связи с не предоставлением услуг.

И я не могу понять кто устанавливает спреды. В момент скальпинга, когда я ошиблась в сделке, как они говорят, спред на пару USD/HUF (а должна была нажать на USD/NKD) был 10780. Т.е. купив этот актив 70 лотов у меня сразу был убыток в 270 т. и потом их риск отдел посоветовал поставить замок и получилось воодще кошмар. Почму то сделки прошли, хотя уже был убыток. Не возможен такой вариант, что сделок вообще не было? И сейчас все деньги просто у них?

И как это доказать?

Скорее всего ваш форекс брокер это вовсе не брокер, а дилер, то есть сам устанавливает цены на валютные пары, видит ваши стоп-лоссы и делает так, чтобы они сработали, принеся вам убыток, а ему прибыль. Как это доказать не знаю. Поищите в интернете по слову «форекс-кухня».

Видимо да. Но как это доказать. Когда в этот злополучный день вид терминала был другой. Я дума. что они вместо реального счета в этот день поситвили мне демо. И все деньги сейчас мои у них. У меня есть техническая запись сеанса по тим вьюер и как раз там былои слова разведем и несмертельно. Им я это показала они сказали это техническая программа и технические термины. Но в технических терминах не может быть разведен и выкачаем и т.д.

Спасибо за классную статью!

Поправка — OptionsXpress перестал открывать счета россиянам — получил сегодня отказ во время процедуры открытия счета:

Due to regulatory concerns and/or risk assessments related to your jurisdiction, we are unable to carry accounts originating in Russia

Да, спасибо, что сообщили. OptionsXpress мне тоже подтвердил эту информацию, хотя сначала писали, что открывают)

Welcome to optionsXpress, how may I help you?

Sezgi: Greetings from Austin TX!

Aleksey: Hello. Are you open accounts for Russian residents? Thank you.

Sezgi: I’ll be glad to help.

Sezgi: Yes. You can apply for an account on http://www.optionsxpress.com

Aleksey: are you sure? I heard that you are stopped to open accounts to residents of Russia.

Sezgi: No you can still apply for an account.

Aleksey: ok, thank you.

Aleksey: but when opening an account says: Due to regulatory concerns and/or risk assessments related to your jurisdiction, we are unable to carry accounts originating in Russia

Sezgi: Russia is still an approved country.

Sezgi: Let me look into that for you.

Sezgi: Thank you for your patience.

Sezgi: Please accept my apologies.

Sezgi: Russia is no longer an approved country.

Sezgi: Is there anything else I can help you with today?

Sezgi: Have a great day and Thank you for your business!

Добрый день Алексей, подскажите пожалуйста,

Choicetrade — это нормальный, надёжный Брокер? можно ли там начинать торговать PennyStock при малых инвестициях до $ 500 ? (Выбор упирается в низкую комиссию и отсутствие минимума на вход)

Подскажите пожалуйста,

Choicetrade — это нормальный, надёжный Брокер? можно ли там начинать торговать PennyStock при малых инвестициях до $ 500 ? (Выбор упирается в низкую комиссию и отсутствие минимума на вход)

Про Choicetrade не скажу, не пользовался и отзывов не встречал. С суммой 500 долларов торговать будет накладно. Для выхода через зарубежного брокера желательно поднакопить капитал больше.

Алексей, а если это форенкс -кухня , то какие можно представить доказательства об этом и написать, что услуги были предоставлены не того качсества о котором было заявлено. Т.е сделки не выводились на межбанковский рынок, а следовательно их не было.

Если это форекс-дилер, то он и не может выводить ваши сделки на рынок форекс, так как дилер заключает сделки с клиентами от своего имени и за свой счёт. Он сам выставляет котировки и они могут отличаться от биржевых. По сути это как пункт обмена валюты. И в этом нет ничего противозаконного.

Алексей, а если это форенкс -кухня , то какие можно представить доказательства об этом и написать, что услуги не были предоставлены . Т.е сделки не выводились на межбанковский рынок, а следовательно их не было.

Здравствуйте. Скажите, пожалуйста, что вам известно про drivewealth ?

Добрый день. Ничего не слышал о таком брокере.

Да , но в публичной оферте заявляется, что это брокерская компания, про то что это диллер нет ни одного слова.

Добрый день! Интересная статья, но осталось пару вопросов

IB берет оплату за онлайн котировки и есть возможность их отключить, как-то слабо представляю проведение операций на бирже без онлайн котировок. При их отключение, что происходит, показывают с задержкой или вообще нет доступа к терминалу?

В налоговой отчетности все сделки должны пересчитываться в рубли? Например купил акции по 1$ при курсе 50 руб/$ продал за 0,9$ при курсе 70, с 13 рублей необходимо платить налог?

Котировки будут с задержкой несколько минут.

Все верно, все сделки переводятся в рубли и с рассчитанной прибыли в рублях уплачивается налог.

Получается, что пассивному инвестору для инвестирования в фонды нет смысла их подключать? За 2 минуты котировки особо «не убегут»

Да, думаю большого смысла для пассивного инвестора в них нет.

Здравствуйте, не могу найти в тарифах — пополнение счета только со счета с моим именем или можно из платежки отправить с нужным комментарием в «назначении»?

Алексей здравствуйте, может быть подскажите,можно ли покупать 1 или 2шт. акции(неполные лоты) у Interactive Brokers или Just2Trade

Обычно неполные лоты менее ликвидны.

Добрый день, Алексей!

А что вы можете сказать о брокере Forex Club? (о своем первоначальном опыте я здесь писал в феврале, чудом, удалось вырваться от trade12 без существенных потерь). Поэтому меня в первую очередь, интересует отсутствие кухонных признаков.

К сожалению, ничего сказать не могу, так как с форекс брокерами не работаю и не изучал их. Для меня торговля на форексе — то, чем я никогда заниматься не буду и никогда не буду советовать заниматься этим другим людям.

Алексей, день добрый!

Подскажите как-то можно проверить брокера «Global Fx»? Типа канадский, а как проверить, как вы пишите на членство в http://www.finra.org ? Может есть сайты на проверку порядочности?

Вроде они с 2009г. в Москве есть представительство.

Не спрашивайте меня пожалуйста про зарубежных форекс брокеров. У нас есть всего 8 форекс брокеров (диллеров), которым официально разрешено работать в России. Как проверять остальные — не знаю. На мой взгляд 99% форекс брокеров созданы для того, чтобы обманывать людей.

Здравствуйте, Алексей. Вопрос от инвестора. По Российскому законодательству, при покупке акций российских компаний, покупатель обретает право долевой собственности в бизнесе. Учёт права, производит или НРД РФ или регистратор эмитента. Прекрасная защита инвестора!

Теперь о главном. При покупке акций США, российским инвестором, собственником будет американский брокер, через которого проходила сделка. Инвестор лишь получатель прибыли по акции. На лицо отсутствие права собственности на долю в бизнесе, для россиянина. Разве можно на таких условиях инвестировать в иностранный бизнес?

Здравствуйте, Руслан. Право на долю в собственности никуда не девается, иначе как бы инвесторы получали часть прибыли в виде дивидендов?) Ведь дивиденды — это одно из прав акционера. Право на голосование так же никуда не исчезает. Схема учета прав на ценные бумаги в США и России схожи. В России учет прав клиентов на ценные бумаги ведет депозитарий брокера. У депозитария брокера в свою очередь открыт счет номинального держателя в НРД, где хранятся бумаги. В США так же существует центральный депозитарий DTC. Учет ценных бумаг клиентов ведут кастоди брокера, у которых открыт счет номинального держателя в DTC. Это называется Street Name Registration. Эта схема едина для все инвесторов и существует в большинстве развитых стран, так как она позволяет быстрее работать регистрационным органам с ценными бумагами. Впрочем, если это кому-то не нравится, то в США можно сделать так называемую прямую регистрацию (direct registration), тогда бумаги будут записаны на ваше имя, но это создает некоторые минусы. Подробнее об этом вы можете почитать здесь https://www.sec.gov/reportspubs/investor-publications/investorpubsholdsechtm.html

Алексей, благодарю, за исчерпывающий и доходчивый ответ. Ответ профессиональный. Так же благодарен за ссылку на Комиссию по ценным бумагам и биржам США, там хорошо описываются методы учёта права собственности.

Здравствуйте. Спасибо за Ваш блог. Подскажите, если нетрудно, по такой ситуации: гражданин РФ, недвижимости в РФ не имею (прописан у мамы), в РФ уже год как не живу, путешествую по ЮВА по тур визам и пока планирую продолжать в том же духе. Стало быть, являюсь нерезидентом в РФ? Значит, никаких деклараций в налоговую не подаю, если будут дивиденды падать на счет у InteractiveBrokers? И, если ETF’ы продавать буду (скажем, при ребалансировке), то получается налог нигде не плачу — ни в США ни в России?

Да, вы являетесь нерезидентом РФ, и если у вас нет доходов в РФ, то налог платить в РФ не требуется. Но вы скорее всего являетесь резидентом другой страны, а значит должны уплачивать налог в той стране, резидентом которой являетесь. Для тех, кто много путешествует, на мой взгляд хорошим решением будет инвестирование не через брокера, а через unit-linked, где платить налоги каждый год не нужно.

Спасибо за ответ. Хотелось бы всё-таки через брокера, а не через unit-linked.

Я сейчас только собираюсь открыть счет в IB. Как я понимаю, я должен заполнить форму W-8BEN, по которой я освобождаюсь от налогов в США, но обязуюсь платить налоги там, где я резидент. Но, я, ведь, нигде не резидент, если путешествую по ЮВА по тур визам. Как мне быть-то? На сколько я понимаю, в конечном итоге, если я нигде не заплачу налог, то что-то нарушу и будет а-я-яй … Так, может, мне не подавать форму W-8BEN, если на сегодняшний день у меня нет налогового резидентства какого-то государства и пусть удерживают в США? Или там ставка очень большая будет?

У каждой страны могут быть свои критерии, кого считать резидентом. По хорошему вам надо изучить налоговое законодательство ваших стран, возможно вы являетесь чьим-то резидентом и тогда вам нужно платить налоги согласно законодательству этой страны. Без формы W-8BEN у вас открыть счет не получиться. Какой налог платить определяется соглашением об избежании двойного налогообложения между США и вашей страной резидентства (если такое соглашение есть). По умолчанию налог на дивиденды для нерезидентов США 30%, налог от продажи в США не удерживается, а уплачивается резидентом самостоятельно в своей стране.

Алексей, спасибо за такую подробную статью!

Есть желание разместиться на долгосрок в ETF. Сейчас присматриваюсь к Сaptrader, IB или Just2Trade.

На ваш взгляд что для меня будет более удобно и безопасно при условии:

1. Английский только читаю, не говорю

2. планирую размещение $10 000

3. инвестирование пассивное, вложения в ETF и Индексы на 5 — 10 лет

Сложно сказать, что вам лучше подойдет, так как такие вопросы решаются в индивидуальном порядке. Я бы советовал выбирать между Captrader и IB. Но более точный совет я мог бы дать на индивидуальной консультации.

Алексей. добрый вечер.

Хочу приобрести среднесрочные бондовые ЕTF через американского брокера . Как вы думаете. что предпочтительнее: заключить договор и произвести оплату с зарубежного счета ( я российский резидент), либо через Российский банк. Операции по получению дивидентов до 2018г. считаются незаконными с зарубежных счетов, но заключать договоры с российских банков означает предоставить контроль нашим органам над своими доходами с непредсказуемыми последствиями , что они( государство0 скажут через 5лет ( может быть — а теперь скиньтесь все — родине надо)

С какого банка вы будете финансировать свой брокерский счет, особой роли не играет. В каком-то смысле с российского счета даже предпочтительнее. Получение дивидендов абсолютно законно, вы их будете получать на свой брокерский счет. Я могу вас проконсультировать по интересующим вопросам касательно инвестирования через зарубежного брокера на индивидуальной консультации.

Да. есть ли в Питере компетентный человек, способный проконсультировать по другим касательным вопросам?

Алексей, каким образом осуществляется консультация. стоимость?

Условия описаны здесь http://activeinvestor.pro/konsultatsii/

По Venom by Cobra Trading информация по комиссии за отсутствие активности неверная — берут не менее 10 долларов в мес (либо за вычетом комиссий за торговлю). См.https://www.venomtrading.com/options-futures-equities-trading-platform-pricing

Добрый день!Подскажите пожалуйста инвестирование через CAPTRADER из Украины можно вести или для этого есть какие-то сложности?

Насколько я знаю, Captrader не имеет ограничений для граждан Украины. Есть ли какие-то ограничения или сложности со стороны украинского законодательства, к сожалению, не знаю.

Здравствуйте! Вопрос по Pattern Day Trader. Если торговать через наших брокеров зарегистрированных на Кипре это правило сохраняется или оно не действует для счетов ниже 25.000 $ в этом случае? Еще что скажите про брокера https://www.agora-direct.com?

Насколько я знаю, у кипрских брокеров данное правило не действует.

Что касается Agora direct, судя по их сайту, это британский брокер, имеющий лицензию британского регулятора FCA, а счет открывается в IB. То есть это один из представляющих брокеров IB в Британии.

Здравствуйте!

У меня есть статус квалифицированного инвестора. Планирую купить зарубежные активы на сумму около 100 тысяч долларов. Интересуют в основном ETF c купонным (дивидендным) доходом. Ваше мнение, лучше это будет сделать через российского брокера (напр. Открытие) или иностранного (напр. Just2Trade в США)? Какие тут плюсы и минусы в плане комиссий и избежания головной боли с налогообложением? Спасибо!

На мой взгляд лучше через иностранного брокера. Комиссии меньше, лучше защита инвестора. Смотря конечно еще какой зарубежный брокер.

Добрый день, Алексей!

Каким образом получить у вас индивидуальную консультацию по выбору иностранного брокера?

Здравствуйте! Консультацию можно заказать на этой странице http://activeinvestor.pro/konsultatsii/

Здравствуйте, Алексей

если покупать иностранные бумаги типа ETF или евробондов через Российского брокера, то он делает переоценку данных валютных активов ежегодно на 1 января по текущим валютным курсам. Это приводит либо к формальным убыткам или прибылям. В случае выявления формальной прибыли брокер требует уплаты НДФЛ с нее. Таким образом у меня 2 вопроса:

1. как избежать начисления НДФЛ брокером РФ при ежегодной валютной переоценке активов?

2. необходимо ли ежегодно выполнять такую переоценку самостоятельно и уплачивать налог с прибыли, возникшей из-за курсовой разницы стоимости активов если они находятся на брокерском счете IB?

Переоценка делается не на 1 января, а на дату совершения сделок.

Можно избежать, приобретая ценные бумаги на ИИС с вычетом на доход. Но перечень бумаг ограничен теми, которые обращаются на российских биржах.

Другой вариант — открыть полис инвестиционного страхования жизни unit-linked, там доход, полученный внутри полиса, не будет попадать под валютную переоценку.

При работе через зарубежного брокера доход по каждой сделке пересчитывается с учетом курса валют, и с этой прибыли уплачивается налог. Так что да, нужно.

Алексей, в том то и дело, что помимо даты совершения продажи бумаги Российские брокеры проводят ежегодную переоценку по концу года, ежегодно. Таким образом при девальвации рубля возникает формальная прибыль, с которой удерживается НДФЛ, хотя бумаги не продавались в отчетном периоде. Возникает ли такая же обязанность если бумаги приообретены и находятся у IB?

При торговле через зарубежного брокера схема выглядит так:

Купили одну акцию 30 января за 100 долларов. Продали 1 декабря за 110 долларов. Курс на день покупки 56 рублей, курс на день продажи 57 рублей.

Прибыль = (110*57) — (100*56) = 6270 — 5600 = 670. Налог = 670*13% = 87,1 рубль. Больше никаких переоценок делать не надо.

Уточните пожалуйста, откуда у вас информация про ежегодную переоценку у российского брокера?

Выходит,что переоценка учитывается к сожалению, но на момент продажи акции. Иначе было бы просто ((110-100)*57)*13%

Но тут у меня возникает вопрос, если я налоговый резидент,у меня 10% удерживает американский брокер, как налоговый агент,а 3%я плачу в казну РФ. В выше приведенном случае я правильно понимаю процесс удержания налога?:

С 10 долларов дохода удерживается 10% в казну США, что составляет 1 доллар

В РФ Я оплчиваю 87.1 руб минус 1 USD (57 руб)=30.1 руб?

Буду благодарен за ответ

10% налога удерживается в США только от дивидендов. Налог от продажи акций полностью уплачивается в РФ, в США ничего не удерживается.

Понял,спасибо за ответ. По дивидендам расчет верный?

Нет, неверный. 10 долларов по курсу 66 это 660 рублей. 13% налога это 85,5 рублей. В США удержится 1 доллар, то есть 66 рублей. В России надо доплатить разницу между 85,5 и 66 рублями.

Да,понял. Благодарю

Здравствуйте, скажите пожалуйста эти брокерские компании открывают счеты для не резидентов в России, например для граждан СНГ?

Смотря какой брокер и какая страна. Например, брокеры США не открывают счета гражданам Республики Беларусь.

Алексей, а что скажете о дочке финами Just2Trade? Они вроде как разрешают белорусам регистрироваться

К сожалению, особо ничего сказать не могу, так как ни я, ни мои клиенты его услугами не пользуются. Попробуйте поискать отзывы в интернете.

Всем привет! Хочу тоже поделиться своими впечатлениями о Just2Trade. С этим брокером знаком не так давно, но мнение о нем сложилось положительное!! На сайте у них весьма неплохая аналитика, прогнозы конечно не всегда точные (на 100% точных прогнозов даже трейдеры с NYSE не дадут), но в принципе можно использовать для торговли. Сам учился трейдить по их видосам и мастер-классам, дали неплохую теоретическую базу.

Just2trade дает выход на зарубежные биржи, поэтому я с ними. Напрямую покупаю индексные фонды ETF Vanguard и iShares. В РФ их нет. На биржах США торгую опционами. Мнение — брокер проверенный

Получать новые комментарии по электронной почте.

Алесей, зддавствуйте. Вопрос, касательно расчета ниже.

Нет, неверный. 10 долларов по курсу 66 это 660 рублей. 13% налога это 85,5 рублей. В США удержится 1 доллар, то есть 66 рублей. В России надо доплатить разницу между 85,5 и 66 рублями

Подскажите, подача декларации 3 ндфл осуществляется 1н раз в год? Не позднее 30 апреля следующего года, за годом получения дохода.

Интересует по какому курсу доллара идет пересчет? По курсу на день получения дохода? Т. Е. по курсу доллара на день продажи бумаг к примеру. И по курсу доллара в день выплаты дивидендов? Или в день реального получения дивидендов?

Если это так, то как я должен буду эти курсы долларов запоминать? Или на основании какой бумаги мне заполнять 3 ндфл?

Да, один раз в год до 30 апреля следующего года. Курс берется на дату получения дохода — это поступление дивидендов на ваш счет. Эта дата указана в брокерском отчете — на основе данных из отчета вы оформляете декларацию. Я сейчас готовлю статью про налоги, там будет написано подробнее.

Спасибо за оперативный ответ. Буду с нетерпением ждать новые статьи.!

Здравствуйте! Спасибо, очень интересно и познавательно)

Сам сейчас выбираю брокера для торговли на биржах в штатах, присматриваюсь к Just2Trade — знакомый через них торгует, говорит его все устраивает. Сам посмотрел у них на сайте условия, вроде все вполне неплохо и довольно надежно выглядит. Но мб кто подскажет еще, стоит или нет? Мало ли что может быть, все таки)

Сейчас есть два брокера Just2Trade — один зарегистрирован на Кипре, другой в США. Оба входят в Финамовскую группу, но это разные брокеры, поэтому нужно понимать различия. В плане надежности кипрский брокер проигрывает американскому. А американский Jus2Trade — это небольшой брокер, есть более крупные и надежные американские брокеры, у которых можно открыть счет. Еще могу добавить, что боты регулярно спамят блог, оставляя хорошие отзывы про Just2Trade))

Отвечу, если автор треда не возражает) Я сам с Just2Trade сотрудничаю, скажу так что можете смело идти, там все вполне достойно. С мошенничеством и разводом не сталкивался, условия действительно неплохие + грамотный техпод, который если что вас сориентирует. Вообще они лицензированный брокер, партнер Финама. Хотя конечно смотрите как вам самим удобнее) в таких делах лучше выбирать по себе.

Здравствуйте Алексей! Спасибо за отличную статью, но у меня все же появился вопрос прикладного характера. Допустим я хотел бы открыть счет у IB на 10.000 долларов и сформировать на них портфель из акций 10 — 20 американских компаний. Т.е. на акции 1-ой компании придется от 500 до 1.000 долларов. При этом я слышал, что акции продаются лотами и, вроде как, в США в основном по 100 шт. Таким образом получается, что на те же 10.000 долларов собрать портфель из акций 10 — 20 компаний нереально, т.к. при средней стоимости акции в 50 долларов, 1 лот будет стоить около 5000 долларов. Если ли дешевый способ обойти это «лотовую» систему за недорого?

И еще может Вы знаете как можно из свободных источников узнать, сколько акций конкретной американской компании входит в 1 лот: 1, 10 или 100?

Спасибо!

Большинство акций в США торгуются поштучно, то есть в одном лоте одна акция. Информацию о количестве акций в лоте можно поискать на сайте биржи.

Большое спасибо!

Спасибо за интересную статью.

Скажите пожалуйста, у каких брокеров возможно торговать и на Московской и на зарубежных биржах, особенно в Азии?

Есть ли такие зарубежные брокеры? отечественные?

И еще вопрос — есть ли ограничения в открытие счетов для граждан РФ проживающими за границей?

Спасибо!

Из зарубежных брокеров — мне такие неизвестны. Из российских — Финам, Открытие, БКС, может быть еще кто-то.

Нет, ограничений нет.

Прошу обратить внимание, в статье указан брокер США «Just2trade inc» с соответствующими комиссиями и страховками по законодательству США. Он не имеет ничего общего с кипрской дочкой Финама «Just2trade online ltd», где лицензии и страховки Кипра.

Captrader по условиям кажется интереснее чем IB. А вот интересно, цены на активы он такие же выставляет?

Добрый день. У кипрских дочек БКС и Финама налог платится по законам и в бюджет Кипра?

Частично налог удерживается на Кипре, частично надо уплачивать самому в России. Подробнее о правилах налогообложения написано в соглашении об избежании двойного налогообложения между РФ и республикой Кипр.

Добрый день! Нужно ли подавать декларацию, если доход только в виде дивидендов, с которых уже было вычтено 15% США? Сделок по акциям в течении года не было.

Работает ли тут соглашение о двойном налогообложении?

И 15-13=-2 т.е. налог платить не надо. И декларацию подавать тоже?

В НК РФ я информацию не нашла

Так как доход был все-таки получен, то декларацию подавать нужно. Поскольку сумма удержанного налога больше 13%, налог платить в РФ не нужно.

Здравствуйте автор, вот вопрос Interactive Brokers и Saxobank могут являться субброкерами на других биржах?

Здравствуйте. Вопрос следующего порядка — если американский брокер работает по субброкерской схеме через другог американского брокера, как будет распространяться страховка SEC на клиента если у него есть активы у обоих этих брокеров. Будет ли она едина в размере 500/250 k или *2?

У одного из субброкеров я уточнял этот вопрос и получил ответ, что на счет субброкера распространяется страховка SIPC отдельно и полностью. Но на всякий случай рекомендую уточнить этот вопрос у вашего брокера.