За последние 5 лет Центральный банк РФ отозвал 376 банковских лицензий. В результате миллионы вкладчиков лишились своих средств. По словам главы ЦБ Эльвиры Набиуллиной чистка банковского сектора продолжится еще 2-3 года.

В результате большинство вкладчиков вынуждены хранить свои деньги в самых надежных государственных банках, которые предлагают минимальные проценты по вкладам. Чем сегодня можно заменить банковские вклады, чтобы это был более доходный, надежный и ликвидный инструмент?

Портфель облигаций — это аналог банковского депозита на фондовом рынке. Вы недовольны низкими процентными ставками на банковских вкладах? У вас крупная сумма денег, которую не хочется разбивать на части по разным банкам, но которую необходимо разместить в надежных и ликвидных инструментах? Закажите составление портфеля из облигаций.

Что такое облигации?

Облигации — это гибкий финансовый инструмент с фиксированной доходностью. Они позволяют получать регулярный пассивный доход как по банковскому вкладу, но при этом имеют ряд преимуществ. Облигации торгуются на фондовой бирже. Для их покупки нужно открыть счет у брокера.

- Широкий выбор: на бирже торгуются выпуски облигаций нескольких сотен разных эмитентов.

- Низкий порог входа: одна облигация стоит около 1000 рублей.

- Надежность многих облигаций (например, ОФЗ) выше надежности большинства банков.

- Возможность вложить деньги на разный срок от нескольких месяцев до нескольких лет.

- Облигации могут быть легко проданы в любой момент времени без потери накопленного процентного дохода.

- Возможность размещения средств не выходя из дома.

- Облигации можно купить на индивидуальный инвестиционный счет (ИИС) и получить налоговый вычет (вернуть уплаченный НДФЛ) в размере 13%.

- Налоговые льготы: процентный доход по государственным, субфедеральным и муниципальным облигациям не облагается налогом. Корпоративные облигации по налогообложению приравнены к банковским вкладам.

Недостатки облигаций:

- Более сложный инструмент по сравнению с банковским вкладом.

- Отсутствие гарантий возврата вложенных средств в случае банкротства эмитента.

- Риск потери части вложенных средств в случае необходимости продажи облигаций до срока погашения, так как рыночные цены облигаций могут не только расти, но и падать.

Кому будет полезен Портфель облигаций?

- Консервативным инвесторам, желающим получать стабильный пассивный доход.

- Тем, кто нуждается в надежном финансовом инструменте с известной фиксированной доходностью.

- Тем, кто по каким-то причинам не желает размещать средства на банковских вкладах.

- Тем, кто хочет получить доходность больше банковского депозита в инструментах с фиксированной доходностью.

Какую доходность можно получить по облигациям?

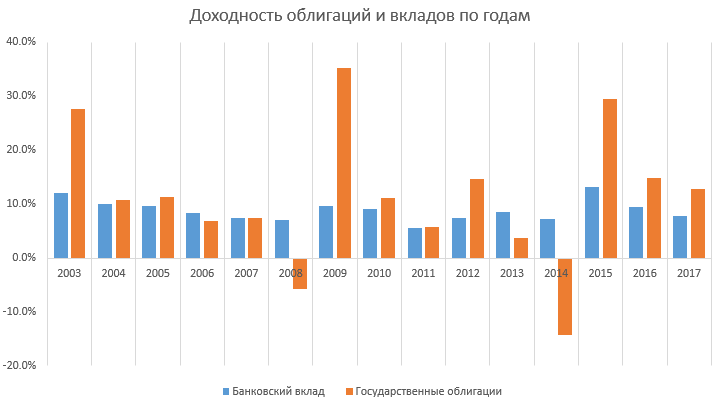

Доходность облигаций меняется со временем (так же как и ставки по депозитам) и зависит от надежности выпустившего их эмитента и текущего уровня процентных ставок в экономике. Доходность облигаций обычно превышает доходность банковских вкладов при аналогичном уровне кредитного риска.

С 2003 года среднегодовая доходность индекса самых надежных государственных облигаций составила 10,8%, банковских вкладов 8,8%, инфляции 9,1%.

Облигации + ИИС = двойной доход

Облигации можно купить на индивидуальный инвестиционный счет. При этом вы получите право на инвестиционный налоговый вычет, то есть возможность вернуть уплаченный НДФЛ. На ИИС можно положить не более 1 000 000 рублей в год, минимальный срок инвестирования — 3 года. За каждый год, в котором были внесены деньги на счет, можно получить налоговый вычет в размере 13% от внесенной за год суммы (максимум 52 000 рублей). Таким образом, вы получаете двойной доход в два раза превышающий проценты по банковским вкладам.

Что вы получите?

Рекомендуемый список облигаций, подобранных под ваши конкретные финансовые цели и задачи с учетом вашей склонности к риску, пожеланиям по доходности и сроку.

Содержимое отчета:

- Цели портфеля

- Структура и описание портфеля

- Список ценных бумаг и рекомендуемая структура портфеля

- Основные параметры каждой облигации (цена, доходность, купоны, срок погашения и т.д.)

- Календарь поступления платежей.

- Предупреждение о рисках.

Стоимость услуги: 6000 рублей

Срок выполнения: до 7 рабочих дней.