Зачем инвестировать на зарубежных рынках

«Я думаю, что самая важная вещь, которую вы можете сделать — это диверсифицировать свой портфель.»

Пол Тюдор Джонс, основатель Tudor Investment Corporation

9 апреля на российском фондовом рынке был очередной «черный понедельник». После объявления новых антироссийских санкций индекс ММВБ снизился за один день почти на 9%, а российский рубль упал по отношению к доллару сразу на 6%. Я думаю, это хороший повод поговорить о международной диверсификации портфеля.

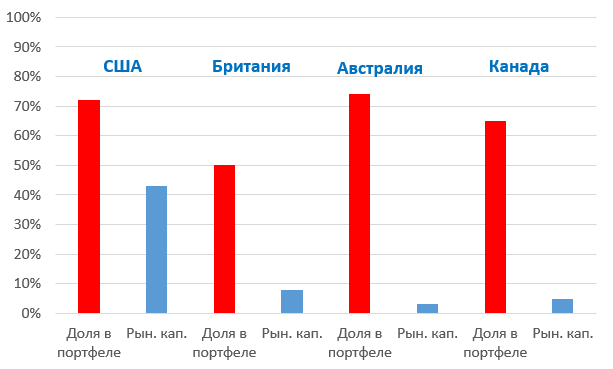

По статистике большинство инвесторов предпочитают инвестировать свои деньги в отечественные активы. Например, американские инвесторы вкладывают 70% своих акций в акции США, британцы — 50%, австралийцы — 70%, канадцы 65%. График ниже сравнивает эту долю с долей фондового рынка страны в общемировой капитализации. Доля США составляет 43%, Британии — 8%, Австралии — 3%, Канады — 5%. Как видно, доля родной страны в портфеле инвесторов сильно превышает долю этой страны в мировой капитализации.

Данных по России к сожалению нет, но скорее всего у среднего российского инвестора будет примерно так же. Действительно, намного проще и понятнее инвестировать в «родные» Роснефть или Газпром, чьи заправки видишь на каждом шагу, чем в далекий и не такой понятный ExxonMobil. Home country bias — уклон к домашней стране — так называется поведение инвестора, когда большую часть активов в портфеле занимают активы из родной страны.

Однако, инвестор в своей деятельности должен руководствоваться в первую очередь не простотой, а выгодой. Сегодня мир глобален и капитал легко перетекает из одной страны в другую.

Картинка ниже показывает мировую карту капитализации — размер страны на этой карте зависит от величины капитализации фондового рынка этой страны. Попробуйте найти здесь Россию. Ее размер на карте совсем крошечный, так как российский рынок занимает в мировой капитализации всего 0.4% согласно индексу FTSE Global All Cap Index. Самая большая страна на карте — США. Сегодня ее доля в мировой капитализации 52%.

Получается, что если вы инвестируете только в российские активы или индекс, то во-первых инвестируете в совсем небольшую экономику, а во-вторых в полной мере несете все риски этой страны. Про страновые риски России поговорим подробнее.

Инвестиционные риски России

Если посмотреть на структуру индекса ММВБ по секторам экономики, то можно увидеть, что она имеет сильный перекос: почти половину индекса занимают компании из нефтегазового сектора: Газпром, Лукойл, Роснефть и другие.

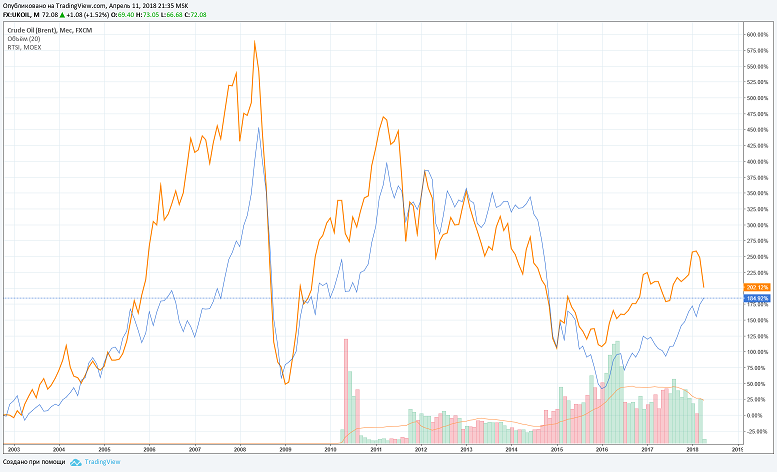

По этой причине динамика российского индекса очень похожа на динамику цен на нефть. График ниже показывает динамику цен на нефть в долларах и динамику российского индекса РТС (который тоже рассчитывается в долларах). Невооруженным взглядом видно, что их динамика очень похожа. Когда растут цены на нефть — растет индекс, цены падают, индекс тоже падает.

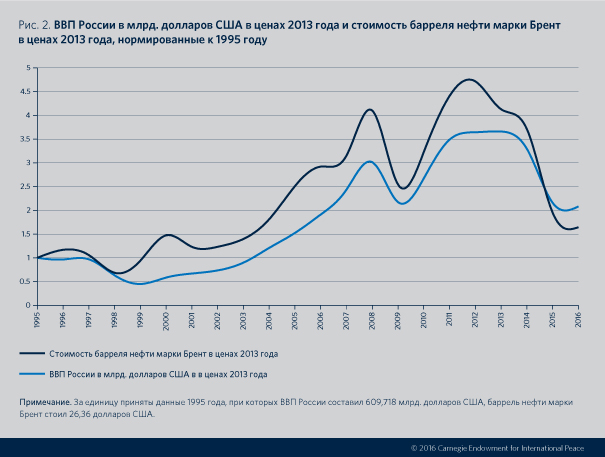

Глава Центробанка Эльвира Набиуллина в своем недавнем интервью заявила, что зависимость российской экономики от мировых цен на нефть сохраняется значительной. По её словам, доля нефтегазовых доходов от экспорта уменьшилась в бюджете от более 50% до 40%, также уменьшилась доля экспортных доходов, но доля ТЭК в ВВП достаточно значительна.

Ее слова хорошо подтверждаются следующим графиком. На нем изображена величина российского ВВП и стоимость барреля нефти. Как видно, ВВП России действительно очень сильно зависит от цен на нефть, его график похож на график нефтяных цен.

Цена на нефть очень нестабильна и подвержена сильным колебаниям. Всего несколько лет назад стоимость барреля нефти превышала 100 долларов, потом очень резко упала до 30 долларов, сегодня это 70 долларов.

Нестабильность курса рубля

Следствием зависимости экономики от нестабильных цен на нефть явилась нестабильность национальной валюты. С 1994 года курс рубля к доллару обесценился в 20 раз! Трудно поверить, но когда-то 1 доллар стоил всего 3 рубля. Что характерно, рубль обесценивается не плавно, а резко, что создает дополнительный шок для экономики и панику среди населения.

Чем опасна для России зависимость от цен на нефть?

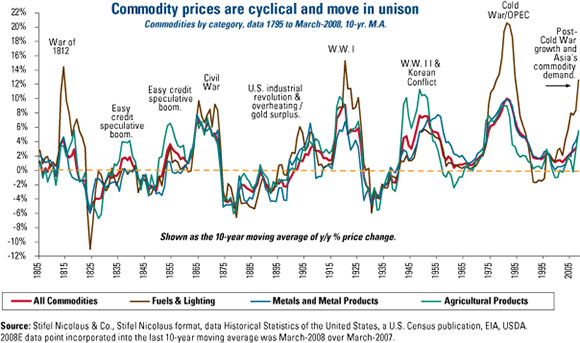

Чем еще опасна для российской экономики зависимость от цен на нефть? Дело в том, что мировая экономика циклична. Цены на товарные активы, к которым относится нефть, растут и падают согласно циклам. Это долгосрочные циклы, каждый цикл занимает несколько десятков лет.

На графике ниже показана динамика цен на различные категории товарных активов: топливо, металлы и сельскохозяйственные товары, начиная с начала 19 века. Несмотря на то, что товары совсем разные (где нефть, и где зерно), все они движутся примерно одинаково.

Посмотрим, как себя вели два главных мировых товара: золото и нефть с 1950 года. Два графика ниже показывают реальные цены в долларах на золото и на нефть. Реальные цены — это цены, которые очищены от роста за счет инфляции, то есть показывают динамику реальной цены товара. Разумеется, цены не движутся синхронно, тем не менее на обоих графиках можно выделить следующие циклы:

- 1950-1970 падение

- 1970-1980 рост

- 1980-2000 падение

- 2000-2010 рост

- 2010-???? падение

Цикл состоит из двух фаз. Первая — 20 лет падения цен в реальном выражении. Номинальные цены при этом могут расти, то есть в ценах, которые мы видим каждый день, это не очень заметно. Затем следует 10 лет бурного роста. Затем снова 20 лет падение. Последний цикл роста цен закончился примерно в одах. С тех пор цены падают. Если продолжить тенденцию, то они будут падать до ода.

Как мы помним, доходы России сильно зависят от цен на нефть, а в индексе много нефтяного сектора. Поэтому с 2000 по 2011 год экономика и фондовый рынок России так хорошо росли (на самом деле рынок рос только до 2008 года). А начиная с 2011 года экономика столкнулась с проблемами, а индекс падал в долларах. Если следовать рыночным циклам, то возможно, что следующие 12 лет будут тяжелыми как для российской экономики так и для рынка.

Помимо зависимости от цен на нефть у российского рынка есть еще ряд недостатков.

Большая доля госкомпаний

Контрольным пакетом акций крупнейших нефтегазовых компаний в России — Газпромом и Роснефтью владеет государство. В таких компаниях по многим ключевым вопросам решение принимается правительством. Есть много других компаний, которыми владеет правительство: ФСК, Русгидро, Транснефть, банк ВТБ и многие другие.

Политика государства в отношении своих компаний не всегда может преследовать коммерческие цели, то есть зарабатывать прибыль для своих акционеров. Цели могут быть политическими или социальными. Это сказывается на результатах и прибыли — зарубежные исследования говорят, что эффективность госкомпаний ниже по сравнению с частными. Доля госкомпаний в индексе ММВБ составляет почти половину, это значительно больше по сравнению с развитыми странами.

Банковский кризис

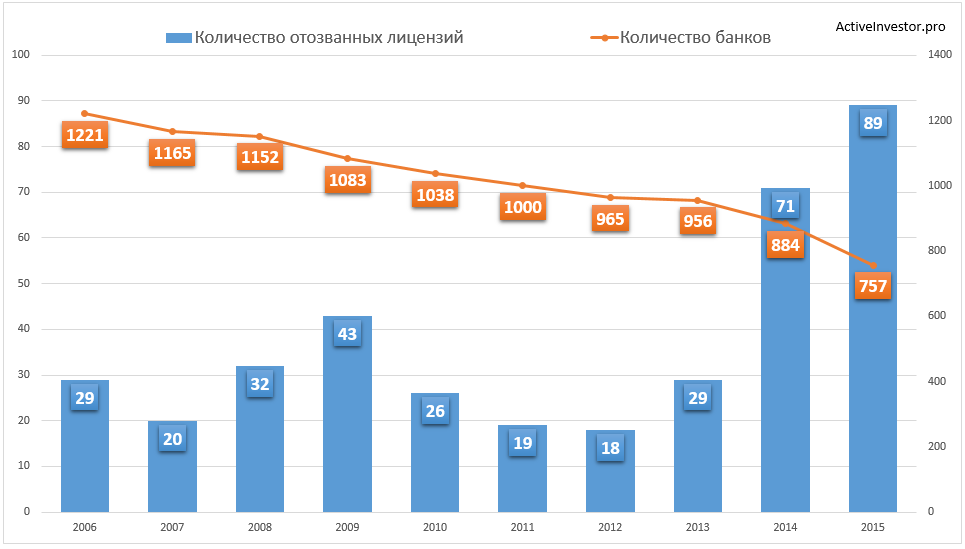

Уже несколько лет в России идет банковский кризис. Ежегодно ЦБ РФ отзывает лицензии у нескольких десятков банков. В 2016 году было отозвано 97 банковских лицензий, в 2017 году — 51.

В основном лицензий лишаются банки за пределами первой сотни, но серьезные проблемы коснулись и крупнейших банков: Бин-Банк, Открытие, Промсвязьбанк и другие. Проблемы в этих банках имели такой масштаб, что ЦБ РФ пришлось их санировать, чтобы избежать краха банковской системы. На начало 2018 года 9 из 30 крупнейших банков страны находятся на санации.

Небольшой выбор компаний

Как я уже писал, фондовый рынок России по международным меркам совсем небольшой. На нем торгуется всего около 300 компаний. В то время как только в США их количество превышает 5000. Если бы вы ограничивались только российским рынком, то упустили бы прибыль от вложений в такие компании как Apple, Google, Facebook и многих других.

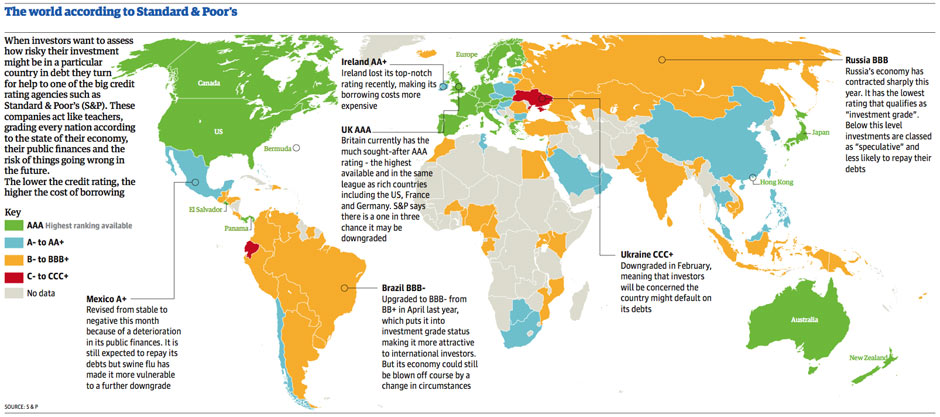

Низкий кредитный рейтинг

Кредитный рейтинг — это мера кредитоспособности компании, региона или страны. С помощью рейтинга можно оценить вероятность своевременной выплаты взятых финансовых обязательств. Высокий кредитный рейтинг означает, что компания или страна с высокой долей вероятности выполнит все свои обязательства, низкий рейтинг говорит о том, что вероятность не исполнить свои обязательства (например, объявить дефолт), высока. Наивысший кредитный рейтинг ААА, низший ССС.

На данный момент Россия имеет следующий кредитный рейтинг:

- Standard & Poor’s: BBB-, Обязательства ниже среднего качества

- Moody’s: Ba1, Рискованные обязательства с чертами спекулятивных

- Fitch: BBB-, Обязательства ниже среднего качества

Как видно, кредитный рейтинг России оценивается как ниже среднего. Для сравнения кредитные рейтинги других стран:

- США — AAA

- Япония — ААА

- Британия — ААА

- Китай — АА

- Бразилия — ВВВ

- Индия — ВВВ

- Австралия — ААА

Рейтинги других стран можно оценить на этой карте:

Санкции

Западными странами введены санкции против России. В основном они касаются отдельных лиц или компаний, и раньше не очень заметно влияли на деятельность российских предприятий. Однако в апреле 2018 года были введены санкции против Русала, после которых акции этой компании упали на 50%. Так же были введены санкции в отношении En+. Не исключено, что в будущем будут введены санкции и в отношении других российских компаний, что может негативно сказаться на их международном бизнесе и прибылях.

Низкая защита капитала инвестора

Защита инвестора на случай банкротства компании в России отсутствует. Если ваш российский брокер обанкротится, то вероятность того, что вы потеряете все денежные средства близка к 100%. С ценными бумагами скорее всего ничего не случиться, так как они хранятся в депозитарии, однако, известны случаи кражи ценных бумаг, и на этот случай вы тоже никак не защищены и не застрахованы. (Что делать, если брокер обанкротился?)

За рубежом существуют специальные схемы защиты капитала и ценных бумаг инвестора на случай банкротства. Например, в США ваши риски у брокера застрахованы на 500 000 долларов (из них 250 000 на деньги). Таким образом, в случае банкротства или мошенничества брокера, инвестор будет защищен.

Как видно, инвестирование только в российские активы несет в себе определенные риски. Но их можно снизить, добавив в портфель активы из других стран. Даст ли это преимущество или нет, будет написано в следующей статье: Зарубежные активы в портфеле российского инвестора.

Алексей, как вы относитесь к инвестированию «за бугор» через FinEx ETF пока капитал еще недостаточен для выхода за рубеж напрямую?

В целом хорошо. В одной из следующих статей я буду сравнивать варианты вложения в зарубежные активы, в том числе и Finex.

Интересны риски, в первую очередь наверное санкционные.

Добрый день. Алексей спасибо за очередную статью. С интересом жду следующую.

Алексей интересует также наиболее эффективные инструменты для защиты от инфляции, как отечественные так и зарубежные, и ваше отношение по включению их в портфель, подскажите будет ли на этот счет в будущем информация от Вас?

Самый просто способ — купить облигации с защитой от инфляции, будете получать 2,5% сверх официальной инфляции. Ну а в целом лучший способ защититься от инфляции — сформировать портфель из активов, которые ее опережают.

для РФ вы имеете ввиду ОФЗ 52001? Правильно я понимаю что в портфель о котором вы пишете не особо имеет смысл включать подобные облигации?

Вы же спросили про защиту от инфляции. ОФЗ 52001, а теперь и 52002 дают ее.

Портфель, который описывает Алексей в среднем должен дать лучшие результаты на долгосроке.

Это я понимаю, просто я пришел к мнению что раз одна из основных целей инвестора заключается в том числе в защите капитала от главного врага (инфляции) и попытки конечно же быть не хуже рынка а желательно лучше, то будет вполне разумно в свой портфель включать такие облигации. Хотелось бы узнать мнение на сей счет, особенно Алексея. Заранее спасибо!

Да, 52001. Включать эти облигации в портфель или нет, это зависит от задач инвестора. Они должны хорошо себя показывать в условиях роста инфляции, но плохо в условиях ее падения.

акции гугла в 2017 брать надо было…в начале

Информативный обзор,как раз разбираюсь в этой тематике, так как есть перспектива.

спасибо автору за статью. но согласен не со всем. теоретически все верно, а на практике. . .

если верить этим рейтинговым агенствам, то странно как Россия вообще не развалилась. и насчет платежеспособности страны сильный перегиб. у нас очень маленький госдолг и приличные ЗВР. а в этом году уже намечается профицит бюджета. ту же Канаду в 14-15 г.когда нефть упала штормило не хуже нашего. доступ зарубеж теперь есть, но понимает ли при этом человек что происходит в той же Англии или США на месте? сильно сомневаюсь. у нас при всех недостатках и перекосах примерно ясно как и что делается. эффективность частных компаний? притянутый за уши штамп. все зависит от конкретного топ-менеджера и его опыта и знаний. так же газпромнефть — квази государственная, но при этом в разы эффективнее роснефти.

прибыли, показанные google или aple, конечно впечатляют, но многим ли было ясно вначале образования этих компаний что они так вырастут и многие ли держат их акции все эти годы? вначале 2000-ых можно было взять газпром за несколько руб. акцию и теперь получать примерно 100% дивдоходности. или в конце 2014-го сбер преф по 45-50, получить в этом году 12 руб. дивами, не считая курсового роста. возможности есть всегда и везде, надо уметь дожидаться

Кредитные рейтинги и не должны говорить о развале страны, они говорят об инвестиционных рисках. Рейтинги у России не самые плохие, чтобы говорить о развале, но и не самые хорошие.

Речь идет о том, что диверсификация по разным странам принесет выгоду инвестору, об этом я пишу в следующей статье, где показываю это на цифрах.

Спорить на уровне отдельных компаний — Газпром, Гугл и т.д. можно долго. Можно как найти хорошие компании в России, так и плохие компании в США. Нужно смотреть гораздо шире — на риски, на тенденции и тренды.

Сегодня нет необходимости выбирать отдельные акции, можно купить простые и дешевые индексные фонды.