Инвестиционное страхование жизни Unit-Linked

Что такое unit-linked?

Инвестиционное страхование жизни unit-linked — это особый способ зарубежного инвестирования, который сочетает в себе одновременно инвестиции и страхование жизни. Данную услугу предлагают различные зарубежные страховые компании. Вкратце схема инвестирования выглядит следующим образом: вы покупаете страховой полис и через него инвестируете свои деньги, которые компания размещает в выбранные вами инвестиционные фонды.

После окончания срока действия полиса, вы получаете накопленную сумму, которая за время инвестирования могла увеличиться за счет роста стоимости купленных фондов. А в случае вашей смерти, выгодоприобретатель получает страховую выплату в размере 101% от накопленной суммы.

После окончания срока действия полиса, вы получаете накопленную сумму, которая за время инвестирования могла увеличиться за счет роста стоимости купленных фондов. А в случае вашей смерти, выгодоприобретатель получает страховую выплату в размере 101% от накопленной суммы.

Особенности инвестирования через unit-linked

- Первая особенность в том, что доход по полису страхования жизни имеет льготный режим налогообложения. Доход, полученный «внутри» полиса, налогом не облагается, так как инвестиции «запакованы» в страховой полис, подавать налоговую декларацию ежегодно не требуется, в отличие от брокерского или банковского счета.

- Через полис вы можете вкладывать деньги во взаимные фонды и ETF крупных управляющих компаний (Fidelity, Franklin Templeton, BlackRock и другие) причем номинированные в разных валютах. Для крупных сумм ограничений нет, доступны многие биржевые инструменты (акции, облигации, фонды без ограничений).

- Вам не потребуется покупать выбранные фонды самостоятельно. Открывая полис, вы указываете, какие фонды и в какой пропорции вы хотите купить, после чего компания автоматически инвестирует ваши средства при поступлении денег. Структуру портфеля со временем можно менять.

- Перевод денег тоже можно автоматизировать, нужная сумма будет регулярно списываться с вашей банковской карты.

- Так же можно автоматизировать выплату денег, чтобы страховая регулярно выплачивала вам определенную сумму вашего капитала.

- При открытии полиса в зарубежной страховой компании не нужно уведомлять об этом налоговую инспекцию (в отличие от счета в зарубежном банке). Так же не нужно ежегодно отчитываться о движении денежных средств. Ваши инвестиции будут скрыты от посторонних глаз.

- Как известно, страховые компании работают через своих агентов. Поэтому оформить полис unit-linked можно только через агента компании. В данном случае в роли агентов выступают финансовые консультанты, которые при необходимости могут подобрать клиенту подходящий для него инвестиционный портфель из фондов.

- Страховой полис позволяет назначить выгодоприобретателей (наследников) в случае наступления страхового случая — смерти застрахованного лица. Сумма выплаты составляет 101% накопленной суммы. То есть в случае смерти застрахованного лица конкретные наследники, указанные в полисе, получат накопленные деньги.

- Страховой полис не является имуществом, как например ценные бумаги, поэтому его нельзя изъять в случае претензий третьих лиц.

- Существует два типа программ: с единовременным взносом и накопительные программы с регулярными взносами. При определенных условиях можно приостанавливать перечисление взносов, менять их сумму, делать дополнительные разовые взносы или изымать часть средств.

- Состояние своих инвестиций можно отслеживать в онлайн режиме через личный кабинет.

Сейчас полисы unit-linked для россиян могут открывать 3 страховые компании. Все они зарегистрированы в оффшорах, которые являются крупными финансовыми центрами и имеют высокие кредитные рейтинги.

На что нужно обращать внимание при выборе страховой компании:

- Страна регистрации

- Надежность компании

- Защита капитала инвестора

- Выбор фондов

- Условия инвестирования (минимальная сумма, размер комиссий)

Investors Trust Assurance SPC

Компания основана в 2002 году и зарегистрирована на Каймановых островах. Имеет рейтинг надежности B++(Good) от рейтингового агентства A.M.Best. Это относительно молодая и небольшая компания под управлением которой находится 700 млн. долларов. Имеет лицензию и регулируется Службой Денежного Обращения Каймановых островов (Cayman Islands Monetary Authority, CIMA), является членом ассоциации организаций международного страхования жизни (AILO).

Организационно-правовая форма — Segregated Portfolio Company, что означает Компания с сегрегированным портфелем активов. Активы держателей полисов хранятся в сегрегированном портфеле, который изолирован от обязательств самой компании. То есть в случае банкротства и ликвидации Investors Trust Assurance, портфель активов не будет затронут. Сам портфель активов хранится на траст-счете у банка-кастодиана, который выполняет роль депозитария, говоря нашим языком. Функцию кастодиана выполняет банк Credit Suisse и ряд других банков.

Investors Trust предлагает два вида программ: накопительные и с единовременным взносом, а так же ряд специфических продуктов. Клиент может инвестировать свои деньги в определенный перечень взаимных фондов и ETF крупных управляющих компаний. Список фондов можно посмотреть здесь.

Это единственная компания, имеющая сайт и описание своих продуктов на русском языке, так же как личный кабинет и русскоязычную поддержку. Открытие счета чем-то напоминает работу через зарубежного брокера — все оформление документов делается удаленно в электронном виде, после чего клиент получает доступ в свой личный кабинет, где может наблюдать за своим портфелем и управлять им. Полис можно получить как в бумажном, так и в электронном виде.

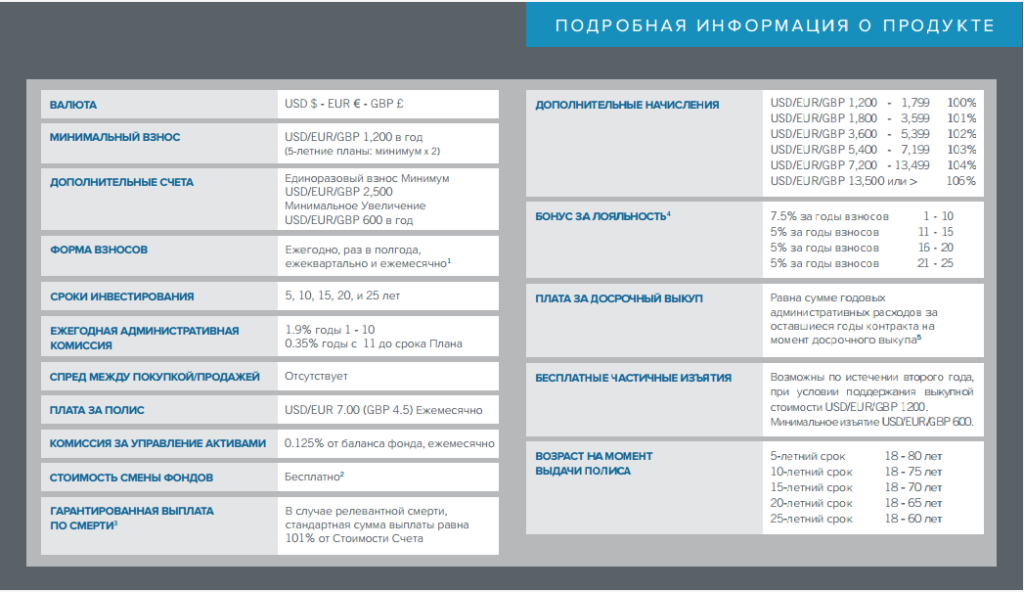

Накопительная программа Evolution

Данная программа предусматривает регулярные взносы на протяжении определенного периода. Минимальная сумма взносов 100 долларов в месяц (1200$ в год). Срок программы от 5 до 25 лет, административная комиссия 1,9% в год первые 10 лет, затем 0,35%. За управление активами 0,125% ежемесячно, плата за полис 7 долларов в месяц.

Комиссии нельзя назвать маленькими, но существует ряд бонусов. Например, если инвестированная за год сумма составляет от 1800 до 3599 долларов, то компания дополнительно причисляет к этой сумме еще 1%. Поэтому лучше открывать программы со взносом не менее 150 долларов в месяц.

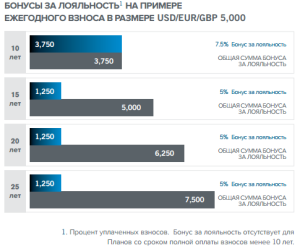

Для долгосрочных программ существует бонус за лояльность: компания после 10 лет выплачивает 7,5% от суммы всех внесенных взносов, затем 5% каждые 5 лет. Таким образом часть уплаченных комиссий возвращается в виде различных бонусов.

До 15 раз в год можно сменить фонды в своем портфеле бесплатно.

До 15 раз в год можно сменить фонды в своем портфеле бесплатно.

У программы есть начальный период — первые 2 года. В этот период можно увеличивать сумму взносов и вносить дополнительные взносу. Но нельзя уменьшить сумму взносов, вывести деньги из программы, приостановить уплату взносов. После двух лет ряд ограничений снимается: можно уменьшить сумму взносов до минимально допустимой, приостанавливать взносы на срок до 12 месяцев, выводить часть денег из программы при условии не снижаемого остатка — сумма взносов, внесенная за начальный период.

После окончания программы можно забрать всю сумму, оставить ее дальше в программе, начать регулярно выводить деньги, перечислить деньги наследникам. В случае досрочного расторжения полиса (досрочный выкуп) сумма выплачивается за вычетом оставшихся административных расходов.

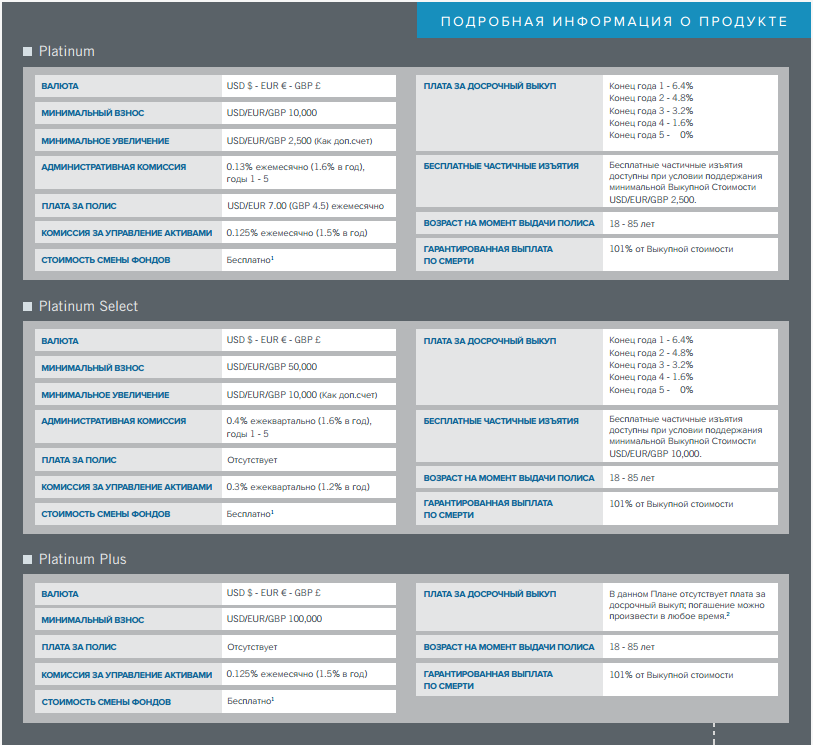

Программа с единовременным взносом Platinum

Это серия планов с единовременным взносом от 10 000 до 100 000 долларов. Перечень комиссий тот же самый, но чем больше инвестируемая сумма, тем они меньше. Существует фиксированная плата за досрочный выкуп. Каких-либо бонусов по программам Platinum не предусмотрено при том что комиссии не сильно ниже по сравнению с накопительными программами. Поэтому, если у вас не очень крупная сумма (около 10 000), может быть выгоднее открыть накопительную программу Evolution.

Access Portfolio

Это линейка программ с единовременным крупным взносом, которые позволяют клиенту приобретать не только ограниченный список фондов, но и другие финансовые инструменты (ETF, взаимные фонды, акции, облигации). Линейка состоит из трех планов Access Portfolio 5000, 8000 и Plus. Минимальная сумма для открытия 75 000 долларов. Минимальная сумма сделки 7500 долларов, комиссия за сделку 30$. Бесплатные частичные изъятия можно делать в любой момент до минимального остатка 15 000$. Планы отличаются между собой структурой комиссионных. Их два вида: административная и плата за полис. Так же существует плата за досрочный выкуп в размере неуплаченных административных комиссий.

- Access Portfolio 5000: административная 1,8% в год в течение первых 5 лет и 180$ за полис ежеквартально.

- Access Portfolio 8000: административная 1,2% в год первые 8 лет и 180$ за полис ежеквартально.

- Access Portfolio Plus: административная 1% в год ежегодно и 90$ за полис ежеквартально. Комиссия за выкуп отсутствует.

В остальном отличий между программами практически нет.

Помимо указанных продуктов, у компании Investors Trust есть еще структурный продукт на индекс S&P 500 с защитой капитала, а так же продукт с фиксированной доходностью Fixed Income Portfolio, который может служить аналогом валютного депозита. Подробнее о них можно узнать на сайте investors-trust.com.

RL360

RL360

Внимание: с 1 июня 2018 года RL360 прекратила открывать счета новым клиентам из России.

Зарегистрирована на остове Мэн и входит в группу RL360 Group. 1 декабря компания приобрела другую страховую компанию CMI Insurance Company Limited (CMI), с учетом этого под ее управлением находится 10 млрд. долларов и 60 000 клиентов. Зарегистрирована государственным органом страхования и пенсионного обеспечения острова Мэн, является членом AILO.

На острове Мэн действует механизм защиты держателей страховых полисов. Согласно этому механизму активы клиентов RL360 защищены до 90% от суммы обязательств компании перед застрахованным лицом. Схема защиты финансируется взносами других страховых компаний по страхованию жизни.

RL360 предлагает своим клиентам на выбор большое количество фондов различных УК в 7 валютах, список которых можно посмотреть здесь.

Сайт и и материалы имеются только на английском языке. Открытие счета требует пересылку бумажных документов по почте.

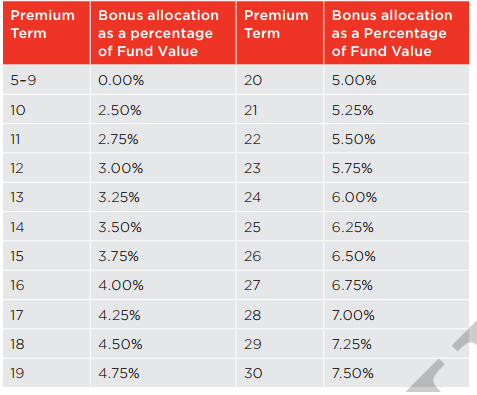

Накопительная программа Quantum

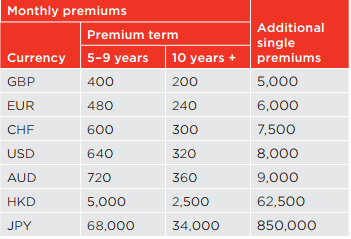

Минимальная сумма инвестирования 320 долларов ежемесячно для 10-летних планов и 630 для планов до 10 лет. Длительность программы от 5 до 30 лет. Есть возможность внести крупный дополнительный платеж, но не менее 8000 долларов.

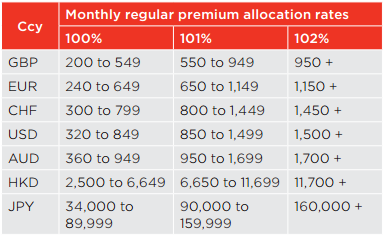

Для крупных взносов есть премия: например, если взнос от 850$ до 1499$ компания причисляет еще 1% к сумме взноса, для взносов от 1500$ — 2%.

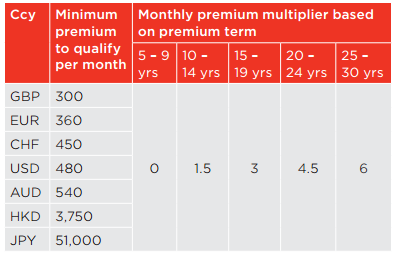

Так же для планов от 10 лет существуют коэффициенты начислений: например для полиса на 15 лет с суммой взносов более 480$ компания единовременно добавляет от себя 3 месячных взноса.

Есть бонус за лояльность от 0% до 7,5% от суммы активов в зависимости от срока программы, который выплачивается в конце программы.

Начальный период программы 2 года — после этого периода можно взять «паузу», уменьшать взносы, делать частичные изъятия.

Комиссии:

- 6% в год от суммы регулярных взносов в первые 2 года,

- 1,5% от стоимости портфеля ежегодно,

- ежемесячная плата за полис 8 долларов.

Программа с единовременным взносом PIMS — Personal Investment Management Service

Для открытия такой программы требуется 80 000 долларов. Линейка представлена двумя продуктами: Focused и Flexible. Держатели полисов Flexible могут инвестировать в любые доступные активы, держатели полисов Focused могут инвестировать в ограниченный список фондов (более 1000). Три вида комиссий, которые могут взиматься по отдельности или в комбинации:

- за открытие программы (Establishment fee) — взимается в течении 5, 8 или 10 лет на выбор как процент от внесенной суммы взноса. Если выбран срок 5 лет, то сумма взноса умножается на коэффициент 1,2, затем процент делится на 5 лет. Для 8 лет коэффициент 1,25, для 10 лет — 1,3.

- административный сбор (Percentage administration fee) — процент от суммы взносов или от стоимости портфеля (смотря что больше), который взимается на протяжении всего действия полиса. Для 8 лет комиссия 0,14375, для 10 лет 0,11.

- ставка аллокации (Allocation rate) — доля от внесенной суммы, которая инвестируется в полис. Может быть равна 100%, быть больше или меньше, если выбраны другие комиссии.

Комиссия за каждую сделку 35 доллара, комиссия кастодиана (депозитария) 64 доллара за сделку. Частичные изъятия доступны в любое время при условии минимальной стоимости полиса 40 000$.

Подробное описание всех продуктов компании RL 360 можно узнать на этой странице: www.rl360.com/row/downloads/products.htm

Hansard

Hansard

Компания основана в 1987 году и зарегистрирована на о. Мэн. Имеет под управлением 1 миллиард долларов и 40 000 клиентов. Контролируется финансовым регулятором острова Мэн (Man Financial Services Authority, IOMFSA). Так же как и на RL360 на активы клиентов Hansard распространяется защита в размере до 90% суммы.

Hansard предлагает клиентам свои собственные фонды, которые повторяют динамику взаимных фондов крупных мировых управляющих компаний. Повторяемый фонд указан в названии, например HIL UK Equity (BlackRock UK). Список фондов можно посмотреть здесь. Однако эти фонды не всегда достаточно хорошо повторяют динамику «материнских» фондов.

Накопительная программа Vantage

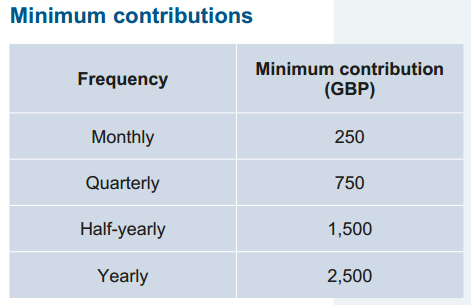

Минимальная сумма для открытия полиса от 250 в месяц до 2500 фунтов в год. Накопительный план можно открыть на срок от 10 лет и более.

Административная комиссия в начальный период (18-24 месяца) 7% в год, после — 1,5% в год. Сервисный сбор — 7,5 фунтов в месяц. Плата за смену фонда 45 фунтов. После первых двух лет можно приостановить внесение взносов на срок до 12 месяцев (не чаще раз в 5 лет).

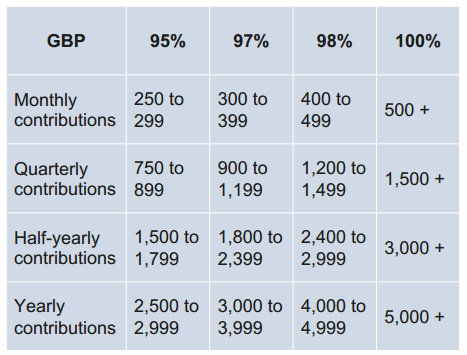

Важно отметить, что в фонды может идти не вся сумма взноса. Например, 100% суммы инвестируется только для взносов от 500 фунтов в месяц, а если взнос до 299 фунтов, то инвестируется только 95%.

UPP — Universal Personal Portfolio

Это программа с единовременным взносом. Необходимая сумма для открытия полиса 25 000 фунтов, дополнительные взносы от 5000. Позволяет инвестировать не только в фонды Hansard, но и в другие инструменты. В линейке 3 вида планов: Option Z5, Z8 и Y, которые немного отличаются условиями. Комиссии:

- за управление для плана Y взимается 1,5% в первые 5 лет, после — 0,5%/для плана Z8 1,2% в первые 8 лет/для плана Z5 1,7% в первые 5 лет

- 1% за управление фондов компании Hansard, если они были выбраны

- сервисный сбор 138 фунтов в квартал/95 фунтов для планов Z8 и Z5

- 0,5% от каждого взноса в квартал

- за сделку 12,5 фунтов за фонды Hansard и 25 фунтов за прочие активы.

За досрочное расторжение контракта взимается штраф не более 8,5% плюс невыплаченные административные комиссии.

Все продукты компании Hansard можно посмотреть на этой странице www.hansard.com/client-solutions/our-products

Плюсы и минусы unit-linked

Unit-linked — это способ инвестирования, который имеет как свои плюсы, так и минусы. Программы страховых компаний дороже, чем условия инвестирования через зарубежных брокеров. Но зато у последних отсутствует режим льготного налогообложения и нужно ежегодно подавать декларацию и уплачивать налог.

Плюсы:

- Отложенное налогообложение.

- Доступно множество финансовых инструментов.

- Высокая автоматизация процесса инвестирования и выплаты дохода.

- Скрытость ваших инвестиций от контролирующих органов.

- Отсутствие необходимости ежегодно подавать налоговую декларацию и отчитываться о движении денежных средств.

- Можно назначить наследников.

- Защита от изъятия в случае претензий третьих лиц.

- Доступны как накопительные полисы так и полисы по типу брокерского счета.

- Отслеживание инвестиций и работа в онлайн режиме.

Минусы:

- Более высокие комиссии по сравнению с зарубежными брокерами.

- Высокие требования к начальному капиталу в случае программ с разовым взносом.

- В случае накопительных программ требуется регулярное перечисление средств в течение длительного периода.

- Ниже ликвидность — есть определенные ограничения по величине взносов и изъятий, штрафы при досрочном расторжении полиса.

- Распоряжения по сделкам исполняются не сразу, а в течении 1-2 дней.

- Ограниченный набор финансовых инструментов в накопительных программах.

- Сложная процедура вычисления налога на доход.

Программы unit-linked подходят для:

- долгосрочного накопления и инвестирования сбережений;

- создания и накопления капитала для передачи его наследникам;

- инвестирования в зарубежные активы с небольшой начальной суммой;

- хранения и приумножения капитала за рубежом;

- обособления своих накоплений от остального имущества;

- автоматизации процесса инвестирования и получения пассивного дохода;

- снижения уровня общения с налоговыми органами;

- государственных служащих, которым инвестирование в зарубежные ценные бумаги запрещено российским законодательством.

Как открыть программу

Перед тем как открывать программу unit-linked нужно определиться с набором фондов, в которые вы будете инвестировать, то есть составить инвестиционный портфель. Так же вы должны быть уверены, что в случае накопительной программы вы сможете продолжать делать взносы даже есть курс доллара сильно вырастет. Уменьшить взносы или сделать паузу вы можете только после окончания начального периода.

Открыть полис можно через представителей страховой компании — ее агентов. Для открытия понадобится заполнить анкету с личными данными себя и бенефициара, а также подписать и предоставить документы:

- анкета клиента и иллюстрация плана

- документ, удостоверяющий личность

- документ, подтверждающий адрес места жительства

- дополнительные документы при необходимости

Следующий этап — перечисление денег страховой компании. Через несколько дней дается доступ в личный кабинет. Через несколько недель по почте приходят бумажные документы об открытии полиса.

Данная статья разумеется не предоставляет исчерпывающую информацию по продуктам страховых компаний. Всю информацию лучше уточнить в документах на сайте страховой компании или у ее представителей.

>Более высокие комиссии по сравнению с зарубежными брокерами.

Да, но они окупаются бонусами — регулярные платильщики получают их почти в любой программе любой компании. Так что с учетом налогообложения это все-таки более выгодный вариант, чем зарубежный брокер, если брать только конечную доходность.

> В случае накопительных программ требуется регулярное перечисление средств в течение длительного периода.

Не совсем, в некоторых случаях можно уложиться примерно за год (минимально необходимая сумма, которая может работать далее без пополнений). Хотя зависит от выбранной программы и выбранного срока инвестирования.

Еще можно было бы затронуть разную схему защиты капитала на о. Мэн и Кайманах — вижу, что Вы хорошо в теме. На этот счет даже у самых известных представителей компаний в России нет единого мнения — общался с ними насчет этого.

И что говорят известные представители компаний?

К примеру Владимир Савенок сначала скорее скептически относился к ITA, поскольку там нет нескольких ступеней защиты (по его классификации), как на о. Мэн. Другой относительно известный фин. советник наоборот считает ITA лучше из-за сегрегации активов и анонса сохранения 100%, а не 90% капитала. Но тут Вы автор статьи, и интересно Ваше мнение.

надо поправить, в долларах взносы, а комиссия в фунтах…

Спасибо, исправил.

Алексей, спасибо за интересный материал.

>Сейчас полисы unit-linked для россиян могут открывать 3 страховые компании.

Почему только 3 — откуда такая информация?

Потому что на данный момент счета открывают только 3 страховые компании. Это доступная информация из открытых источников и представителей компаний.

На самом деле больше 3. Не все представлены в этом обзоре. Одно из лучших решений сейчас предлагает Custodian Life

Алексей, так какую компанию в итоге Вы считаете самой надежной? Насколько я смог понять изучая компании — всерьез стоит рассматрывать только ITA и RL360, посколько у Хансард очень не выгоднf по коммиссиям и другим условиям.

Так что выбрать? ИТА кажется более выгодной по коммиссиям и бонусам, но несколько менее прозрачной и надежной в плане зашиты. Каково Ваше мнение, как автора статьи и финсоветника? Кто надежнее — ИТА или RL?

Думаю, что однозначного ответа нет. Обе компании используют разные способы защиты инвестора. ИТА — механизм сегрегации портфеля активов, RL 360 — страховой фонд острова Мэн. Преимущество первого в том, что активы клиентов отделены от имущества компании и никак не должны быть затронуты при банкротстве. У второго способа есть недостаток: активы клиентов могут быть затронуты при банкротстве, а средства клиентам возвращает страховой фонд, причем не более 90%.

Какой из способов защиты инвестора на практике надежнее, сказать трудно. Аналогичные страховые компании, которые испытывали трудности, поглощались другими страховыми компаниями, поэтому прецедентов пока не было.

Планирую инвестировать в ITA. Как определить / увидеть, действительно ли мои активы сигрегированны, а не лежат у какой-нибудь дочки ITA?

Может кто-нибудь знает где можно найти отзывы о ITA? Можно и на английском.

ITA зарегистрирована на Каймановых островах как segregated portfolio company. И согласно требованиям законодательства должна создать сегрегированный портфель в котором будут храниться активы клиентов. То есть сегрегация активов закреплена на законодательном уровне.

Банк-кастодиан, в котором будут храниться активы, прописан в полисе, который получает клиент. В случае Investors Trust это Credit Suisse.

Можно ли каким-то образом увидеть это, я попробую уточнить и дополнительно напишу.

К сожалению, возможности получить выписку из банка-кастодиана о хранении ценных бумаг инвестора нет.

Сергей добрый день! Скажите, Вы уже инвестировали в ИТА?! Интересен реальный опыт работы с ИТА. Тоже планирую инвестировать в данную компанию!

Поделюсь своим опытом, хоть я и не Сергей ) я хотел инвестировать — ИТА самая выгодная из RL380, Hansadr i ITA. Довольно долго считал и понял что очень дорого получается, то есть компания дальше забирает себе все большие и большие проценты, чем больше у Вас сумма счета. Также, нет смысла если менее 400-500 долл в месяц. Я лично в итоге открыл себе брокерский счет зарубежом и таким образом инвестирую. Да, больше надо знать и провести времени и разобраться чем с юнил-лтнкед, но в итоге значительно дешевле получаестя, даже с учетом того что потом заплатит НДФЛ на доходы по броекрскому счету… как-то так. Мой совет 0 изучите максимально подробно комиссии ИТА и посчитайте их в Экселе, прежде чем принимать окончательное решение. Прям чтобы вы могли понять сколько компания будет забирать у вас денег. Например, по моим расчетам при ежемес инвестировании 450 долларов за 10 лет я проинвестирую в сумме 54000 долларов при этом компании отдам 5170 долл. Это с учетом всех бонусов программы и т.д. Мне показалось многовато. Также не надо забывать про коммисси самых фондов в которые вы будете инвестировать — там конечно есть etf с комиссиями в 0.5-0.2%, но большинство -это взаимные фонды с коммисиями около 1-1.5%….вообщем, считайте сами внимательно, чтобы принять правильное решение. Конечно в юни-линкед есть и свои плюсы, главное из которых — автоматизация процесса и минимум затрат времени.

Сергей, огромное спасибо за ответ! Для меня очень важно услышать хоть какой-нибудь совет по долгосрочному инвестированию, т.к. для себя я в настоящее время остановился на Investors Trast, инвестиционная программа Platinum на 20 лет cо взносом в 10000 $ и ежегодным пополнением на 2500$. Цель: образование детей. Но меня смущают следующее:

— нету реальных отзывов о работе данной компании, которая работает в России вроде как с 2014 года, так же как и людей.

— Investors Trast, насколько я понимаю, не является страховым резидентом РФ и не имеет лицензии на осуществление страховой деятельности в РФ;

— также не понятен вопрос взаимодействия с налоговыми органами РФ при выводе средств со счета в Investors Trast в случае необходимости.

Тема Unit Linked хорошая, но много вопросов и мало гарантий!

Сергей, если есть возможность, ответьте на вышеизложенные вопросы!

Спасибо!

Малое количество отзывов объясняется несколькими вещами. Во-первых, как вы отметили, компания работает на российском рынке недавно. Во-вторых, unit-linked продукт редкий и нишевый, поэтому число инвесторов, у которых открыт подобный полис, пока еще мало. Ну и в-третьих, личные финансы и инвестиции — не то, о чем люди рассказывают на каждом углу).

Investors Trust не зарегистрирована в российской юрисдикции и поэтому самостоятельно свою деятельность с клиентами не ведет. Этим занимаются ее агенты, как в любой страховой компании.

При выводе средств инвестор самостоятельно декларирует свой доход и уплачивает налоги. Напомню, что налогообложение льготное, налог платится не со всей прибыли.

Если у вас есть еще вопросы вы можете их задать мне, написав здесь http://activeinvestor.pro/unit-linked/

Ниже Алексей уже ответил на некоторые из Ваших вопросов. Могу только добавить, что я тоже изучал отзывы, но их довольно мало и в РФ и зарубежом. Тем не менее, у меня сложилось скорее полжительное впечатление о надежности компании. Уже почти готов был вложить денег, но то что меня остановило — повторюсь — размер комиссий, т.е. стоимость инвестирования. С налогами как раз все понятно — налоогбложение довольно выгодно по сравнению например с брокерским счетом зарубежом. Поищите в инете — есть на страницах консультантов подробные разборы налогообложения. Самое главное трезво посчитайте все коммисии и взносы, так чтобы вы видели все комиссии которые будете платить каждый год, плюс докопайтесь от консультантов, чтобы они вам озвучали все схемы этих комиссий и порядок их расчета.

Вы, как клиент, не числитесь в реестре владельцев паев, купленных на ваши взносы. А сначала числится Кредит Сьюс, как номинальный владелец, потом Inv Trust, а уже в самом Inv Trust вы как то где то записаны на пол-пая. Пай стоит 1000 баксов, а так как у вас юнит-линк, на этот пай еще записаны несколько человек, поэтом вы даже собственником не являетесь и не можете являться.

И вот предположим у 2-х совладельцев физ-лиц проблемы, система учета ваших прав на пол-пая рухнула, едите вы на Каймановы острова, а записи пропали…Оба на…

Потом идут к вам клиенты, которым вы насильно продали Inv. Trust и начинают спрашивать, где деньги…

При работе через американского брокера схема такая же. Инвестор на числится владельцем акций в центральном депозитарии, а числится брокер, у которого в свою очередь вы уже записаны владельцем бумаг. Так что это обычная практика.

Работа unit-linked организована таким образом, что какие-то проблемы отдельных клиентов никак не скажутся на остальных инвесторах и учете их прав.

А кому я по-вашему насильно продал услуги Investors Trust? Услуги Investors Trust я никому насильно не продаю, как впрочем любые свои услуги.

Не могу вывести деньги из компании. Мой консультант не отвечает на письма, компания тоже. Мобильный телефон не доступен у нее и номер офиса в Москве тоже. Инвестирую уже полтора года туда. Что происходит?

Можно поподробнее, какая компания, какой консультант?

Алексей, добрый день. Спасибо за статью и за подробную информацию по комиссий. У меня следующий вопрос: по окончании программы придется платить налог или нет? Про ставку рефинансирования я поняла, но инвестиции же в валюте. Не могли бы привести примерную формулу расчета налога. Поскольку комиссии действительно немаленькие, надо понимать сколько родное государство захочет налогов. И не лучше ли открыть брокерский счет и покупать ETF крупных фондов с минимальной комиссией.

Налог уплачивается, если была получена прибыль. Расчет примерно следующий: сумма выплаты от страховой компании — сумма взносов — сумма прибыли, полученной от суммы взносов, увеличенной на среднегодовую ставку рефинансирования.

Разумеется все доходы и расходы в валюте должны быть переведены в рубли по соответствующему курсу.

Если результат расчета получился отрицательный — налог платить не надо. Если положительный, то налог платится только с той части прибыли, которая превышает прибыль, полученную по ставке рефинансирования.

Более подробно написано в статье 213 п.1 пп.2 Налогового кодекса РФ.

Что лучше — страховая или зарубежный брокер заранее вряд ли можно сказать. На стороне брокера более низкие комиссии, но на стороне страховой — льготное налогообложение. У каждого варианта есть свои плюсы и минусы. При выборе между этими двумя альтернативами помимо комиссий нужно еще учитывать и другие факторы. Например, кто-то не хочет ежегодно подавать декларацию, или нужны четкие правила наследования, защита капитала, тогда лучше подойдет unit-linked.

Алексей, здравствуйте! Спасибо за статью. Предложили оформить полис ITA. Регистрация на Каймановых островах сразу насторожила. По программе evolution кому нибудь уже выплатили в выкупн сумму без штрафов за 15 лет? Если соблюсти все правила за 15 лет какие есть риски невозврата вложенной суммы?

Investors Trust начала работать с россиянами только в 2014 году. Поэтому никто еще не мог получить выплаты по накопительным программам, так как они попросту еще не могли закончиться.

Риск невозврата есть, если ваш инвестиционный портфель будет составлен неграмотно и упадет в стоимости. Решается это выбором грамотного финансового консультанта.

Риски банкротства в случае ITA решены тем, что активы клиентов хранятся не в самой компании, а в сегрегированном портфеле у банка-кастодиана.

Спасибо за ответ. Что будет если портфель составлен грамотно, а фондовый рынок рухнет? Если банк-кастодиан обонкротится? Высока ли вероятность этих событий? На 10 лет вперед прогнозировать очень сложно. Сам банк Credit Suisse рекомендует рубль как более привлекательный инструмент для инвестицийhttp://www.banki.ru/news/lenta/?id=9408174 .

Опять же, смотря как составлен портфель, и смотря какой рынок упал. Портфель может упасть больше рынка, может меньше, может так же. Это зависит от структуры портфеля и с каким бенчмарком его сравнивают.

Вопрос на самом деле в том, насколько составленный портфель будет соответствовать вашему риск профилю. Грамотно составленный портфель не должен выходить на установленный предел риска.

При составлении портфелей своим клиентам я стараюсь сделать бэктест портфеля, чтобы можно было увидеть, как вел себя портфель в кризис, а так же провожу тестирование на определение устойчивости клиента к риску.

Активы депонентов обособлены от имущества банка-кастодиана. Поэтому при банкротстве требования кредиторов не могут быть удовлетворены за счет имущества клиентов банка. Credit Suicce — это один из крупнейших банков мира и имеет достаточно надежные кредитные рейтинги.

При инвестициях на много лет, лучше не обращать внимания на краткосрочные прогнозы, подобные этому. В своем портфеле желательно иметь активы в нескольких валютах.

Спасибо большое за исчерпывающие ответы.

Добрый день! В случае оформления программы Эволюшн от ITA на максимальный срок 25 лет, какова будет потеря при выходе, например, через 15 лет?

Здравствуйте. Отправил вам на почту ответ и расчеты.

Алексей, я правильно понял, что помимо комиссий уплачиваемых непосредствено самой страховой компании, я еще буду нести расходы в размере комиссии фондов которые я выберу для инвестиций? И если это так, то предоставляет ли страховая компания какой-то отчет об этих отчисления в фонды (суммы, куда, когда и т.п.)?

Да, фонды тоже взимают комиссию за управление. Комиссию фонда взимает управляющая компания, а не страховая, поэтому страховая компания такой информации не предоставляет. Информацию о комиссиях фонда можно найти на сайте управляющей компании фонда и в отчетности самого фонда.

То есть страховая компания размещает мои деньги в фондах от моего имени? Просто я думал, что поскольку размещение денег в выбранные мною фонды идет через страховую компанию, то для управляющих компаний фондов, стороной в отношениях по размещению денег будет соответственно страховая компания.

Все верно, размещение денег происходит не от вашего имени.

Алексей, у меня тот же вопрос, что и у Александра. В случае оформления программы Эволюшн от ITA на максимальный срок 25 лет, какова будет потеря при выходе, например, через 15 лет? При ежемесеячных платежах по 600 долларов.

В этом случае выкупная стоимость полиса и стоимость счета сравняются как раз на 15 году. Если интересно, могу вам на почту отправить подробную иллюстрацию плана.

По программе Evolution гарантируется какая-то доходность? Как работают деньги?

Деньги инвестируются в выбранные клиентом фонды. На выбор дается более 100 фондов акций, облигаций и других активов. Доход зависит от динамики выбранных фондов. Инвестиционный доход не гарантируется, впрочем, как и везде.

А возврат внесённого капитала гарантируется? В чём заключается страховая составляющая продукта?

Нет, это не структурный продукт и не российское ИСЖ, поэтому гарантий возврата внесенного капитала нет. Это способ инвестирования в фонды и ценные бумаги. Только в отличие от структурного продукта и ИСЖ, здесь вы сами выбираете, во что инвестировать свои деньги. Страхование заключается в том, что в случае смерти владельца полиса, указанным в полисе бенефициарам выплачивается 101% накопленной к тому моменту суммы. При оформлении полиса застрахованное лицо указывает бенефициаров и пропорции наследования. В отличие от стандартного механизма наследования, активы переходят наследникам намного быстрее.

Спасибо за ваши ответы!

Тогда, получается, этот продукт нельзя рассматривать как консервативное инвестирование на пенсию?

«в случае смерти владельца полиса, указанным в полисе бенефициарам выплачивается 101% накопленной к тому моменту суммы.» Суммы с учётом доходов (или убытков) от инвестирования?

Как раз это хороший способ для накопления на пенсию. Обычно копить на пенсию начинают задолго до ее начала. Поэтому часть денег желательно инвестировать в рискованные инструменты с более высоким потенциалом доходности, например акции. Через 10-20 лет они принесут намного больше, чем консервативные банковские вклады или негосударственные пенсионные фонды и обычные страховые компании. Копить на пенсию в консервативных инструментах может быть и надежно, но особого смысла нет из-за их низкой доходности, а значит слабой защиты от инфляции.

Да, с учетом доходов или убытков.

Бред… Пишите завещание и наследники и так получат 100% внесенного капитала.

Нафиг тогда эта контора?

Процедура получения наследства занимает не менее 6 месяцев, а выплата от страховой компании произойдет быстрее.

Алексей, а каково будет влияние комиссий и бонусов на портфель при инвестировании от 13500 в год (например 24000 в год) на 10, 15 и 25 лет. Просто хочется понять, действительно ли бонусами (105% и 7,5% на 10-м году и 5% за каждый посл год) покрываются все комиссии (1,5%, 1,9 далее 0,35% и $7 ежемесячно).

Если я правильно понимаю, то после 15 лет выкупая стоимость равна фактической стоимости. Тогда имеет смысл открывать программу на 25-30 лет, и если не будет возможности продолжать ее после 15 лет, просто прекратить ее.

Чем больше срок инвестирования и сумма взноса, тем меньше чистые комиссии. Но бонусы не покроют все комиссии полностью в любом случае (иначе как компания будет зарабатывать).

Да, программу можно закрыть после 15 лет, плата за досрочный выкуп отменяется.

Алексей, выше прозвучал вопрос от Михаила по поводу проблемы с изъятием средств со счета, особенно в случае если консультант больше не работает в этой сфере. Так как у меня открыта через вас это программа аж на 15 лет, что делать, если вдруг вы не будете на связи? Через форму обратной связи ITA не отвечает, только через посредников. Из ваших клиентов кто то уже изымал денег со счета? какие могут быть риски? Что делать в случае отсутствия консультанта? Михаил тоже упоминает, что компания не отвечает на письма.

Ну, во-первых, пропадать со связи я не собираюсь) Во-вторых, если по каким-то причинам клиент не может связаться со своим консультантом (то есть он пропал без вести), он может обратиться в страховую компанию (например, через форму обратной связи) и страховая компания подыщет нового консультанта, с которым можно продолжить работу. Либо клиент может сам поискать консультанта, который работает с этой страховой компанией, и перейти к нему.

Из моих клиентов деньги из программы пока никто не изымал. Что касается Михаила, то он мне не ответил на мои вопросы, поэтому я не знаю подробностей его личной проблемы, ни название компании, ни имени консультанта, а так же, чем закончилась эта история, и была ли она на самом деле.

Но мне известны ситуации, когда работавшие с клиентами недобросовестные консультанты «бросали» своих клиентов. В этом случае клиент тем или иным образом находил себе нового консультанта и продолжал работу с ним. Поэтому бояться, что клиент останется один на один со своей проблемой, не стоит.

Алексей, можно ли наследников сделать невидимыми для третьих лиц, в случае смерти. Например, выбрать полис с фиксированным взносом и прописать правила выплат повзрослевшим детям наподобие пожизненной ренты с регулярными выплатами процента от накопленной суммы?

Если да, то как капитал бенефициаров может быть невидимым если рано или поздно придется декларировать источник дохода.

Назначение пожизненной ренты наследникам после смерти владельца полиса условиями не предусмотрено. Но наследник может использовать полученную сумму для открытия собственного полиса, из которого он сможет изымать часть денег для получения дохода, если выбранная программа позволяет это делать. Разумеется, доход будет поступать на банковский счет, а следовательно об этом источнике дохода узнает третье лицо — банк. Впрочем, это еще не означает, что банк автоматически сообщит об этом источнике дохода в налоговые органы. Но такая обязанность существует у самого наследника, так как такие выплаты согласно ст.208 НК РФ признаются доходом от источников за пределами РФ.

Алексей спасибо, просто есть риск что наследник, получив капитал, спустит его по своему усмотрению. Я просто знаю что существуют трасты, которые скрывают капитал в первую очередь от самих наследников, но выплачивают для них определенную договором ренту. Не могли бы вы осветить данную тему?

Да, с помощью траста это можно организовать. Но я с трастами не работаю, поэтому не смогу вам помочь в этом вопросе.

Алексей, добрый день! А возникнет ли необходимость уведомлять налоговую об открытом счете unit-linked (о банковских и брокерских счетах за границей с этого года необходимо ставить в известность).

В данный момент согласно формулировке закона не требуется.