Выгодно ли сейчас инвестировать в недвижимость?

На первый взгляд выгодность инвестирования в недвижимость очевидна. Этот способ вложения денег понятен большинству россиян, ассоциируется со стабильностью и надёжностью, её можно «пощупать», передать по наследству и так далее. Недвижимость славится высокой доходностью — цены на московское жилье почти непрерывно росли. А еще квартиру можно сдавать внаём и получать дополнительный доход. Но всегда ли выгодно инвестировать деньги в недвижимость? Многие эксперты говорят о пузыре на рынке московского жилья, и что цены слишком завышены. Да и доход от аренды на уровне всего 5-6% годовых, что даже меньше чем банковский депозит.

На первый взгляд выгодность инвестирования в недвижимость очевидна. Этот способ вложения денег понятен большинству россиян, ассоциируется со стабильностью и надёжностью, её можно «пощупать», передать по наследству и так далее. Недвижимость славится высокой доходностью — цены на московское жилье почти непрерывно росли. А еще квартиру можно сдавать внаём и получать дополнительный доход. Но всегда ли выгодно инвестировать деньги в недвижимость? Многие эксперты говорят о пузыре на рынке московского жилья, и что цены слишком завышены. Да и доход от аренды на уровне всего 5-6% годовых, что даже меньше чем банковский депозит.

История показывает, что цены на московскую недвижимость росли в среднем на 15-17% в год, плюс доход от сдачи жилья внаём добавляет еще несколько процентов.

Как видно из графика в некоторые периоды цены на квадратные метры способны не только расти, но и падать. Но что, если ситуация поменяется? Можем ли мы и дальше рассчитывать на долгосрочный рост цен? Что если цены на жилье перестанут расти, а спрос упадет? Остаются ли вложения в квадратные метры выгодными до сих пор?

На сайте irn.ru ведется индекс доходности недвижимости. Этот индекс является показателем экономической эффективности вложения средств в жилье и является сравнением двух финансовых инструментов — недвижимости и долгосрочного банковского вклада в валюте. В зависимости от ситуации на рынке индекс показывает, во сколько раз вложение денег в жилье выгоднее (или не выгоднее), чем внесение денег на банковский вклад.

Текущее значение индекса показывает, что вложения в недвижимость сейчас немного выгоднее банковского депозита. Однако индекс не учитывает риска простоя квартиры, налоги, страховку и другие издержки.

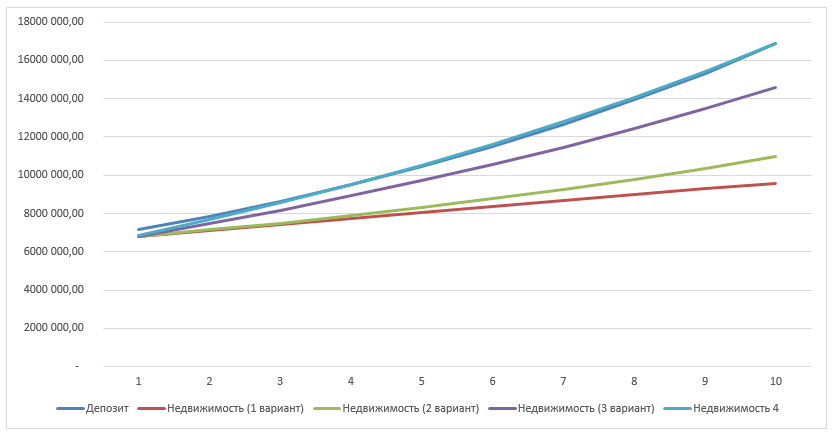

Попробуем посчитать, выгодно ли сейчас инвестировать в недвижимость. Для этого сравним доходность вложения денег в банк и покупку квартиры с последующей сдачей ее в аренду.

Сейчас стоимость недорогой однокомнатной квартиры на вторичном рынке Москвы в районе 6 млн. рублей. Плюс дешевый ремонт и минимум мебели и техники добавят еще около 500 тысяч рублей. Суммарные инвестиции 6 500 000 рублей. Сравним между собой несколько вариантов. В первом случае эта сумма кладется в банк со ставкой 10% годовых, в другом — купленная квартира сдается в аренду за 30 000 рублей в месяц, то есть рентабельность всего 5,5% в год.

За год денежный поток от аренды составит 360 000. Но реальный доход будет меньше. Во-первых, инвестор платит налог 13%. Во-вторых, всегда есть издержки. Раз в год обязательно что-то ломается, то холодильник, то микроволновка, то стиральная машина. Плюс через несколько лет возможно понадобится косметический ремонт. Да и невозможно сдавать квартиру много лет подряд без простоя. Эти издержки нерегулярные и мало прогнозируемые. Поэтому сделаем дисконт для денежного потока на счет налогов и издержек в размере 16%. Тогда реальный денежный поток составит 309 000 рублей.

За 10 лет на банковском вкладе накопится 16,86 млн. рублей. За это же время сумма, полученная в виде арендной платы, составит 3 090 000. А итоговая сумма, полученная за квартиру, 6 500 + 3 090 = 9 590 тыс. Это меньше, чем доход в банке.

Но ставка по аренде не может оставаться на протяжении 10 лет одинаковой. Поэтому представим, что она будет расти на 8% в год. Тогда сумма, полученная от аренды, составит 4 476 тыс. рублей, а общая сумма 10,97 млн. Это тоже меньше, чем принес вклад.

Теперь представим, что цена на квартиру будет дорожать на 5% в год (не будем надеяться на высокие темпы роста, как прежде, так как никаких гарантий этого нет). Тогда через 10 лет она будет стоить 10,08 млн. рублей. А общая сумма с учетом аренды составит 14,56 млн., что по-прежнему меньше, чем сумма на депозите.

На сколько должна расти цена на квартиру, чтобы опередить депозит? Минимум на 7% в год. Только такие темпы роста цен позволят сделать вложения в недвижимость выгоднее банковского депозита.

Все пять вариантов представлены на графике.

Расчёт замечательный и то, что вклад выгоднее сдаваемой квартиры в аренду для умеющих считать не новость, но у квартиры есть больше шансов выжить после дефолта или очередного кризиса. Упав в цене в критическое время, через несколько лет стоимость квартиры выровняется соответственно рынку, а деньги на вкладе обесценятся. Ну а в нормальных условиях депозит рулит!

Да, как средство диверсификации недвижимость это хорошо. Но наверно сейчас не лучшее время в нее входить, бурного роста цен, как прежде, вроде не ожидается.

Доброго времени суток! У меня ситуация следующая, взял студию в ипотеку. Оформил ипотечный и потребительский кредит на первый взнос и ремонт. В данный момент сдается, платежи от ренты покрывают ипотечный платеж, потреб выплачиваю из своих. Студия маленькая, метры дорогие, но и аренда получается на метр выше чем классические однушки. Через 3 года закончится график платежей по потребу и выйду на своего рода на точку безубыточности. Т.к. все свободные средства уходят на ИИС, решил не упускать момент и взял «хороший» кредит. Если динамика сохранится в моем регионе, то ипотеку закрою в течение 8-10 лет, в таком случае премия в виде квартиры. Риски тоже очевидные. Хотелось бы узнать Ваше мнение, рассматривали ли вы такой сценарий?

С уважением ваш читатель

Ну это классическая схема, которую описывает Кийосаки в своих книгах. Взять недвижимость в ипотеку и сдавать в аренду. Но этот способ хорошо работает в случае, если аренда покрывает выплаты по ипотеке и рынок недвижимости растет. Когда я анализировал такие вложения, то платеж по аренде не покрывал ипотеку. Все-таки ставки по ипотеке в России очень высокие. Плюс рынок недвижимости не растет. Поэтому для себя я такие инвестиции отклонил.