Риск и доходность финансовых активов в России

Одной из важнейших характеристик класса активов являются его риск и доходность. В статье Asset Allocation про Риск и доходность я подробно описывал риск и доходность зарубежных классов активов. В этой статье я проанализирую российские активы: акции, облигации, золото и валюту. Какую долгосрочную доходность они приносили и какова степень их риска.

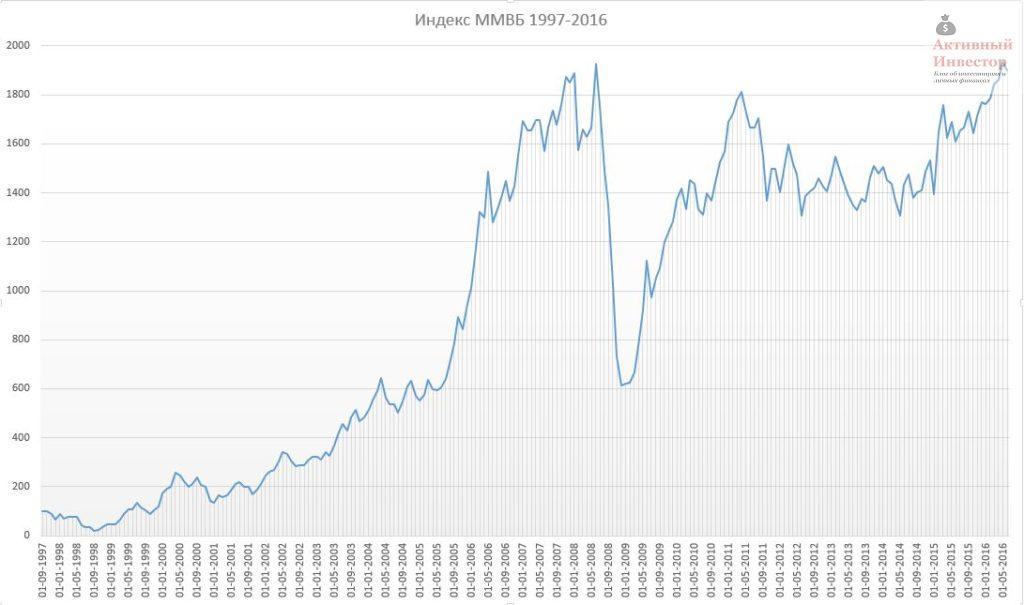

Акции. Индекс ММВБ.

Индекс ММВБ начал отсчет 1 сентября 1997 года со 100 пунктов. С тех пор прошло почти 19 лет и 1 июня 2016 года значение индекса составило 1899 пункта, то есть он вырос почти в 19 раз. Перед тем, как оценить риск и доходность российского индекса, нужно провести небольшой ликбез, потому что доходность можно считать по разному.

Средняя арифметическая доходность — это когда рассчитывается среднее арифметическое значение множества доходностей за один и тот же период. Например, у нас есть доходность за каждый год за три года: +10%, +15%, -11%. Среднее арифметическое будет (10+15-11)/3=4,66%. Это показывает, какую в среднем можно было получить доходность за один год.

Средняя геометрическая доходность (CAGR) — это когда берется конечное и начальное значение индекса и рассчитывается, на сколько процентов он рос в среднем за год. Например, индекс вырос со 100 до 350 пунктов за 3 года. Геометрическая доходность будет равна частному 350/100, возведенному в степень 1/3, минус 1: ((350/100)ˆ1/3)-1 = 0,518 или 51,8%. Эта доходность в отличие от предыдущей учитывает сложный процент и показывает средний ежегодный рост за взятый промежуток времени. Если взять предыдущий пример, то геометрическая доходность рассчитывается так: ((1,1*1,15*0,89)ˆ1/3)-1 = 4%.

В качестве меры риска используется стандартное отклонение. Стандартное отклонение показывает в какой степени множество значений доходности отклоняется от среднего арифметического. Например, если СА 20%, а СО 40%, это означает, что в 70% случаев доходность лежит в диапазоне от -20% до +60%.

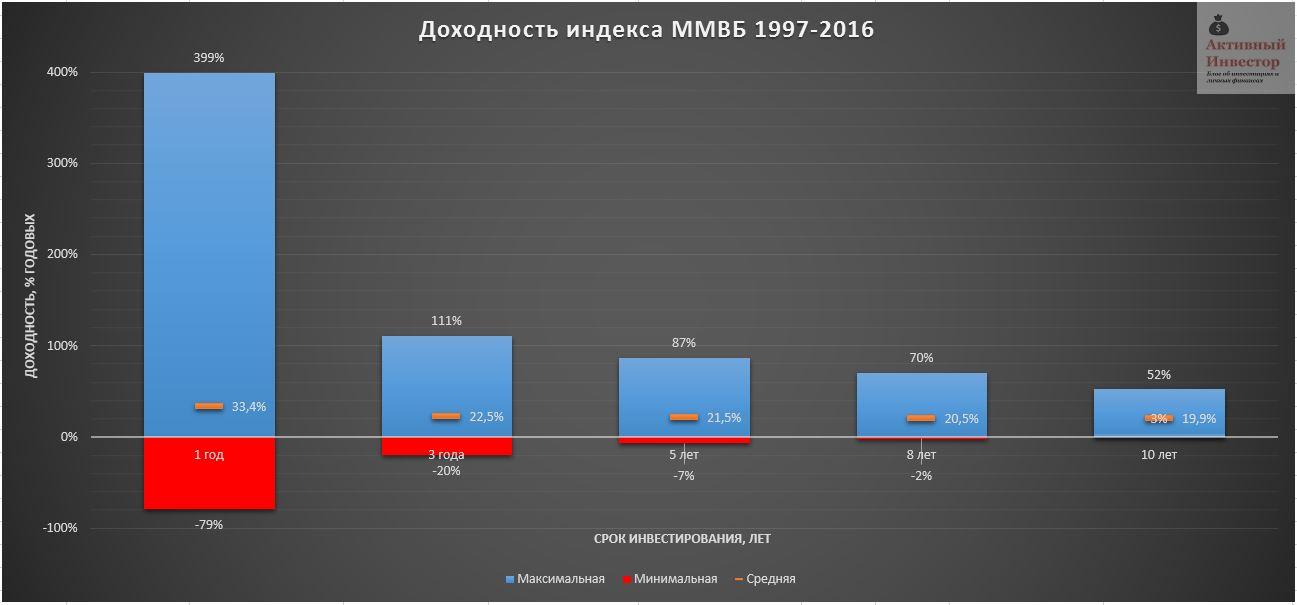

Теперь, когда мы разобрались в расчетах и отличиях, можно перейти к конкретным цифрам. с 1997 по 2016 год средняя арифметическая доходность индекса ММВБ за год составила 33,4%, стандартное отклонение 67%. Максимальное значение 399%, самое сильное падение -79%. Среднее геометрическое 17%, то есть в среднем индекс рос на 17% в год.

Для расчета я брал скользящую годовую доходность, например январь 2015-январь 2016, февраль 2015-февраль 2016 и так далее. Такая методика охватывает гораздо большее количество годовых периодов и позволяет более точно проанализировать риск и доходность инструмента в отличие от обычной методики, когда берется только доходность за календарный год, то есть от января к январю.

Однако, 1 год инвестирования — это очень маленький срок для акций. Далее я покажу, как меняется риск и доходность при инвестировании на более длительные сроки: 3 года, 5 лет, 8 лет и 10 лет. На графике ниже показана максимальная и минимальная среднегодовая доходность за выбранный период и среднее арифметическое этих доходностей. Можно заметить, что с увеличением срока инвестирование разброс доходностей сужается и стремится к среднему. Например, за 5 лет максимальная доходность составила 57% годовых, а минимальная -7%. При этом среднее арифметическое значение всех периодов лежит около 20%. Исключением является только срок инвестирования в 1 год, что говорит об очень высокой волатильности акций на таком коротком сроке.

На следующем графике можно визуально оценить динамику скользящей доходности. Годовая линия сильно колеблется, то сильно вырастая вверх, то сильно падая вниз. Основные колебания пришлись на кризисы — 1998 и 2008 год. Пятилетняя линия выглядит гораздо более сглаженной и плавной, а десятилетняя еще в большей степени. В последние периоды годовая доходность стремится к нулю, так как фактически с 2008 года индекс находится в боковике и только-только достиг прежних уровней спустя 9 лет.

Какие выводы можно сделать из этих цифр и графиков? Во-первых, чем больше срок инвестирования в акции, тем меньше стандартное отклонение и больше предсказуемость доходности. Во-вторых, с увеличением срока инвестирования уменьшается величина убытка и вероятность его получить. На сроке 10 лет не было ни одного убыточного периода. В-третьих, несмотря на большой потенциал доходности, на длительном сроке акции могут принести низкую доходность. Например, за те же 10 лет в худшем варианте можно было получить всего лишь 3% в среднем в год (без учета дивидендов).

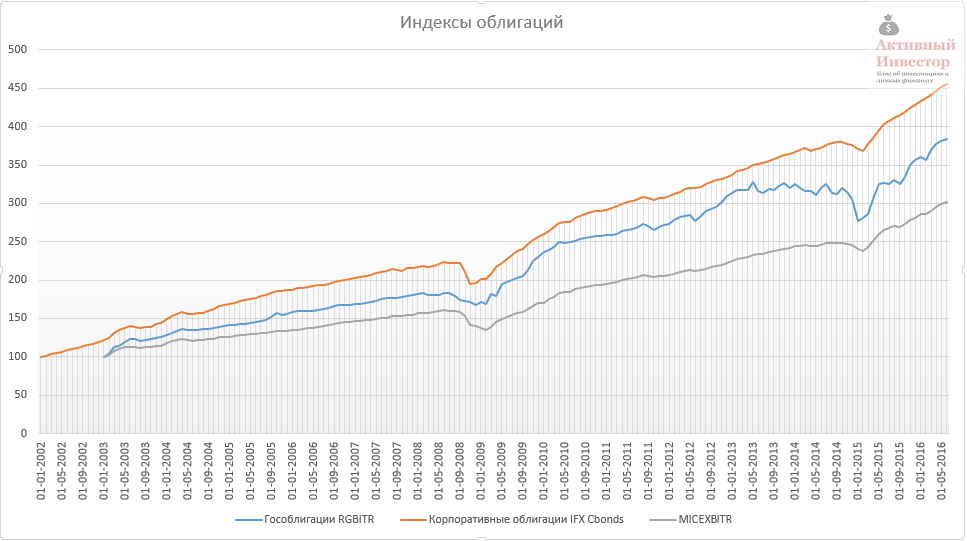

Российские облигации

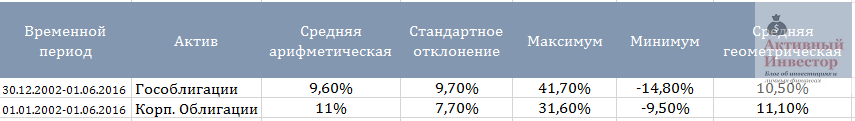

Российские облигации можно поделить на несколько подклассов: государственные, муниципальные и корпоративные. Я рассмотрю только государственные и корпоративные. Государственные облигации (ОФЗ) выпускаются Министерством Российской Федерации и для отражения их динамики существует индекс московской биржи RGBI TR — это индекс полной (совокупной) доходности. Отсчет данного индекса начинается с 30 декабря 2002 года.

В качестве бенчмарка корпоративных облигаций я буду использовать индекс IFX Cbonds — это тоже индекс полной доходности, который начал свой отсчет на год раньше — 1 января 2002 года. Московская биржа так же ведет индекс корпоративных ценных бумаг MICEXBITR, но его динамика на мой взгляд почему-то аномальна, поэтому его я использовать не буду.

Средняя годовая арифметическая доходность ОФЗ составила 9,6%, стандартное отклонение 9,7%, средняя геометрическая 10,5%. За год максимум можно было получить 41,7%, в худшем случае падение составило -14,8%.

Средняя годовая арифметическая доходность ОФЗ составила 9,6%, стандартное отклонение 9,7%, средняя геометрическая 10,5%. За год максимум можно было получить 41,7%, в худшем случае падение составило -14,8%.

Корпоративные облигации приносили в среднем 11% в год, при риске 7,7%. Среднегодовой рост 11,1%.

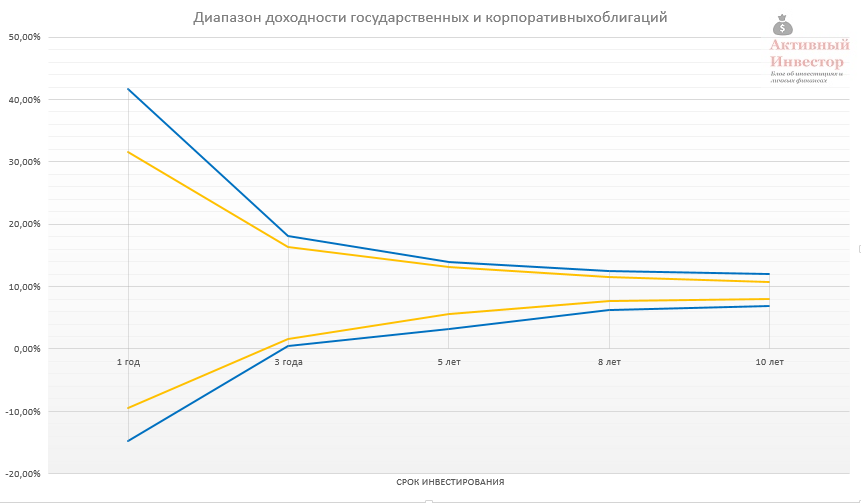

C увеличением срока инвестирования диапазон доходности так же как и у акций снижается и стремится к средней. Однако даже по облигациям на сроке 3 года результат мог оказаться нулевым.

Золото

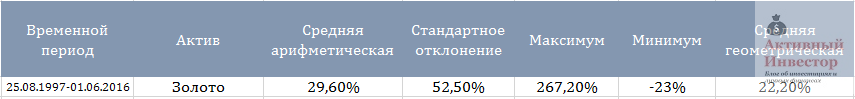

Цены на золото устанавливаются Центральным Банком РФ. На сайте ЦБ присутствуют данные, начиная с августа 1997 года.

Средняя арифметическая годовая доходность золота составила 29,6% при стандартном отклонении 52,5%. В лучшем случае за год можно было заработать 267,2%, в худшем получить убыток -23%. За почти 20 лет золото приносило 22,2% годовых.

Средняя арифметическая годовая доходность золота составила 29,6% при стандартном отклонении 52,5%. В лучшем случае за год можно было заработать 267,2%, в худшем получить убыток -23%. За почти 20 лет золото приносило 22,2% годовых.

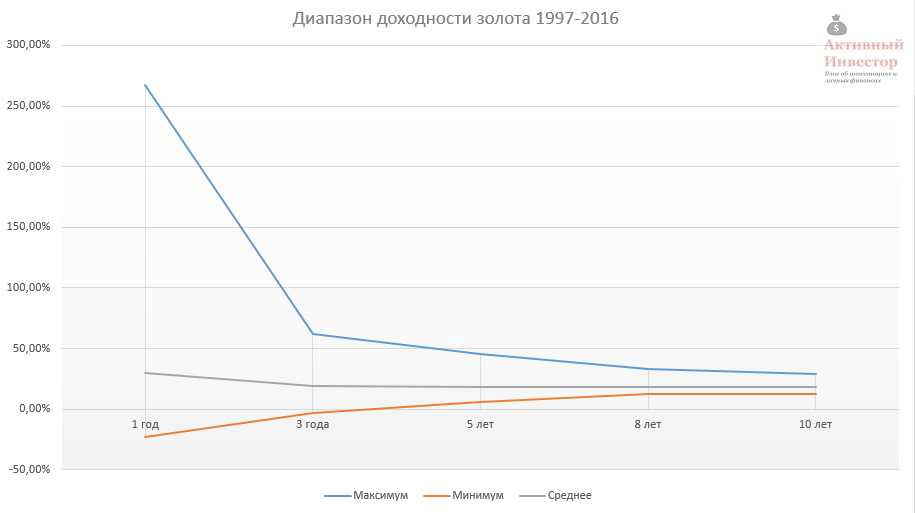

Максимум, который можно было бы получить за 3 года, составил 62% годовых, минимум -3%. За 10 лет максимум 29,4%, минимум 12,4%. Среднее значение доходности 18,6%.

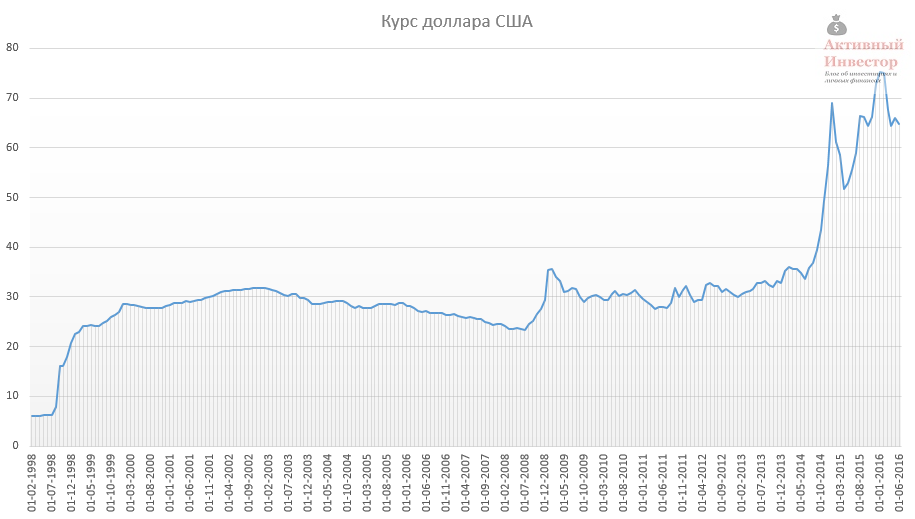

Доллар США

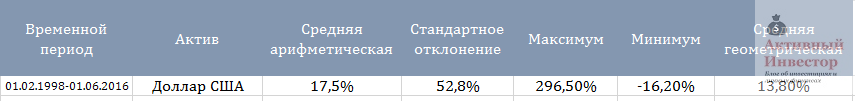

Курс доллара США так же как и золото, рассчитывается Центробанком. На сайте присутствуют данные с февраля 1998 года.

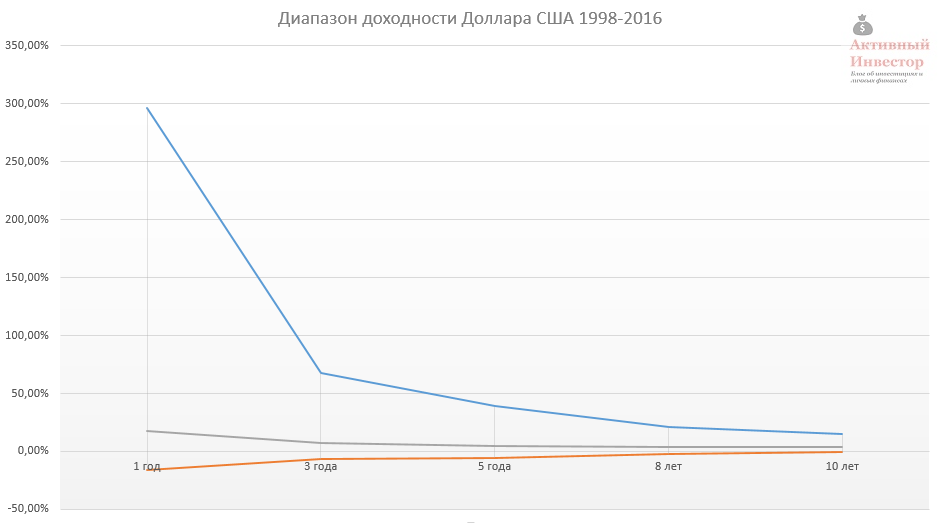

На сроке 1 год средняя арифметическая доходность вложений в доллар США составила 17,5%, стандартное отклонение 52,8%. За год максимум можно было заработать 296,5%, в худшем случае -16,2%. Среднегодовой рост за 18 лет 13,8%.

На сроке 1 год средняя арифметическая доходность вложений в доллар США составила 17,5%, стандартное отклонение 52,8%. За год максимум можно было заработать 296,5%, в худшем случае -16,2%. Среднегодовой рост за 18 лет 13,8%.

C увеличением срока инвестирования средняя падает до уровня 3-4% годовых.

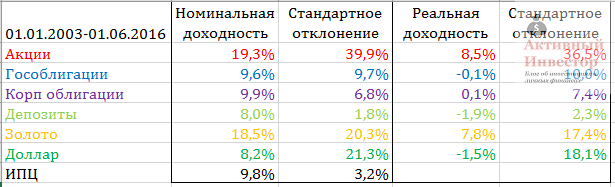

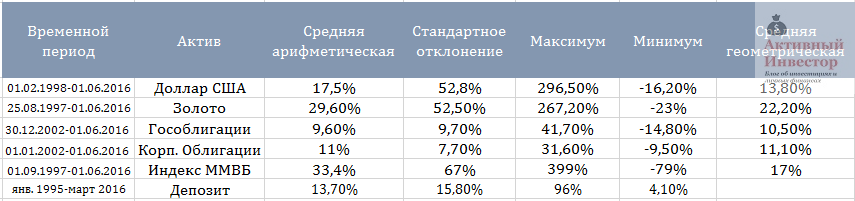

Если объединить все классы активов в единую таблицу, то получится следующее:

Если объединить все классы активов в единую таблицу, то получится следующее:

Здесь я еще добавил доходность банковских депозитов начиная с 1995 года. В среднем депозиты со сроком на 1 год приносили 13,7% при стандартном отклонении 15,8%. Высокая средняя объясняется крайне высокими процентными ставками в 90-х годах. Например, в 95-м году можно было открыть вклад с космической по сегодняшним меркам доходностью 96%.

Однако такое сравнение инструментов не совсем корректное, так как неверно сравнивать доходность на различных временных интервалах. Разные экономические циклы и кризисы могут сильно влиять на значения риска и доходности. Поэтому ниже таблица, где сравниваются инструменты за один и тот же промежуток времени — с января 2003 года, который обусловлен началом отсчета индекса государственных облигаций. Этот отрезок времени уже не захватывает кризис 98 года, поэтому цифры доходности более умеренные.

Если брать среднегодовую доходность (CAGR), то на данном сроке лучше всего показало себя золото, на втором месте акции, в роли аутсайдера — доллар, несмотря на сильную девальвацию национальной валюты.

Если брать среднегодовую доходность (CAGR), то на данном сроке лучше всего показало себя золото, на втором месте акции, в роли аутсайдера — доллар, несмотря на сильную девальвацию национальной валюты.

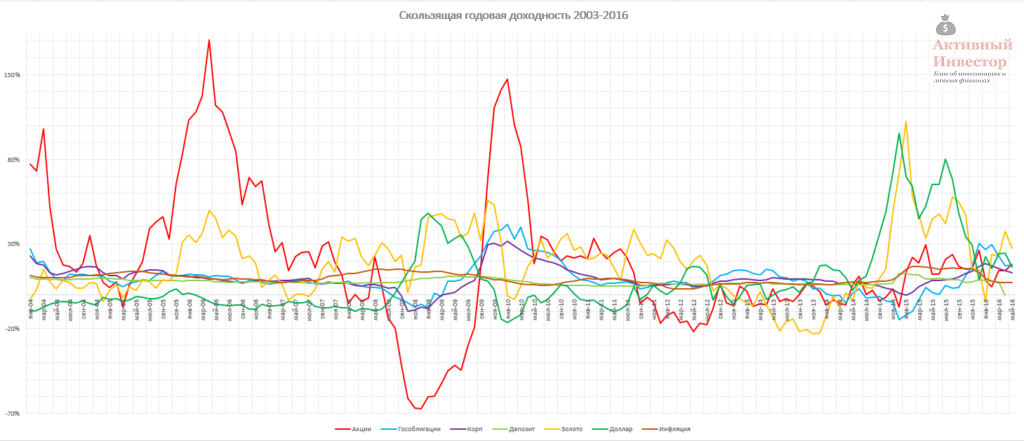

Чтобы нагляднее оценить волатильность доходности на сроке инвестирования 1 год можно взглянуть на этот график. На нем изображены годовые доходности каждого актива. Годовая доходность акций самая непостоянная и подвержена сильным колебаниям. Золото и доллар чуть более стабильны, но тоже могут сильно расти и падать.

Реальная доходность активов

Все вышеприведенные цифры — это номинальная доходность. Но номинальная доходность ничего не говорит о реальном увеличении вложений. Те же банковские депозиты с доходностью 96% в 1995-м году — это на первый взгляд очень много. Но при инфляции 131%, которая была в то время, это совсем мало. Поэтому нужно смотреть не номинальную, а реальную доходность, чтобы понять приносит актив реальную прибыль или нет. Прошу обратить внимание, что для расчета реальной доходности используется эта формула.

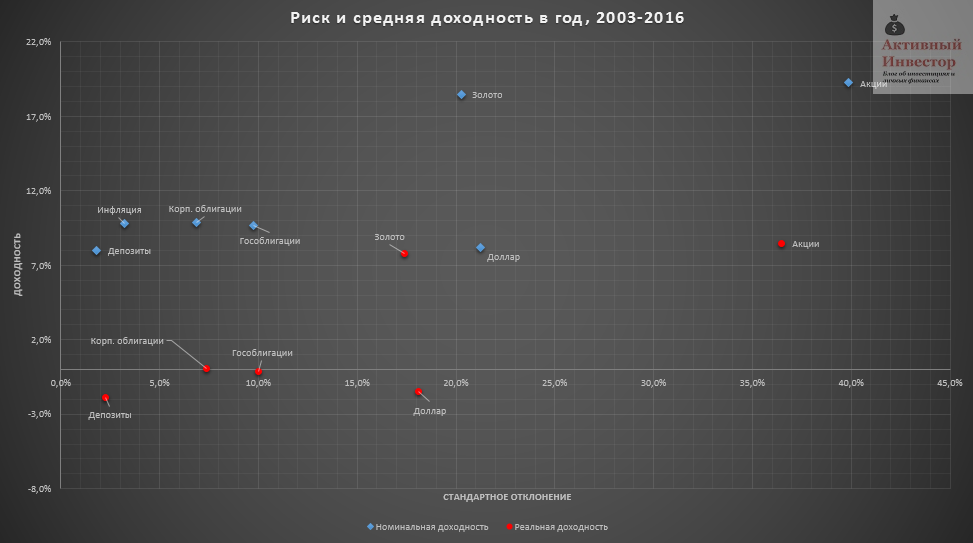

В таблице ниже показаны средние значения годовой доходности активов и инфляции. Среднее значение годовой инфляции с 2003 года составило 9,8%. В правой части таблицы посчитана реальная доходность активов. Для ее расчета из номинальной годовой доходности вычиталась инфляция за аналогичный период, после чего рассчитывалось среднее арифметическое множества результатов за весь период. Как видно, реальную доходность за указанный срок смогли принести только два актива — золото и акции. Все остальные показали результат либо на уровне либо хуже инфляции. В аутсайдерах доллар и депозиты.

Средняя доходность активов на сроке 1 год

Графически эту таблицу можно представить на диаграмме риск — доходность.

Если посчитать среднегодовые реальные темпы роста за этот же срок, то получатся следующие цифры. Инфляция за 13,5 лет составила 9,8%. Реальная доходность индекса ММВБ 4%, золота 5,6%. Результат облигаций на уровне инфляции, а доходность доллара отрицательная.

Если посчитать среднегодовые реальные темпы роста за этот же срок, то получатся следующие цифры. Инфляция за 13,5 лет составила 9,8%. Реальная доходность индекса ММВБ 4%, золота 5,6%. Результат облигаций на уровне инфляции, а доходность доллара отрицательная.

Напоследок замечу, что доходность индекса ММВБ не учитывает получение и реинвестирование дивидендов. С их учетом реальный рост индекса был бы на 2-3% больше. А доходность корпоративных облигаций не учитывает, что с купонного дохода платится налог.

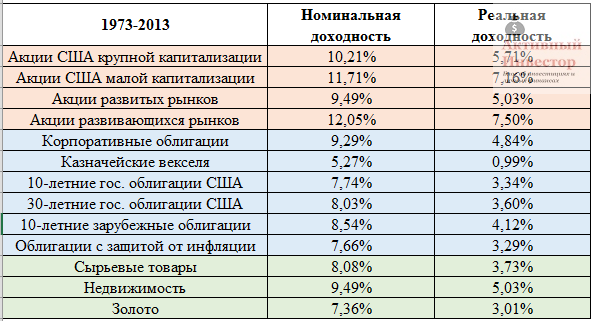

Эти цифры можно сравнить с реальной долгосрочной доходностью зарубежных активов. Например, реальная доходность акций США почти равна реальной доходности индекса ММВБ с учетом дивидендов. А доходность зарубежных облигаций заметно больше реальной доходности российских. Золото на заданном отрезке времени в России было более выгодно, чем его долгосрочный результат зарубежом.

Следует еще отметить, что выбранный промежуток 2003-2016 по меркам долгосрочных инвестиций не такой уж и большой, и в будущем цифры могут поменяться. Но даже имеющиеся результаты можно использовать в своих прогнозах, а чем я расскажу в следующей статье.

Следует еще отметить, что выбранный промежуток 2003-2016 по меркам долгосрочных инвестиций не такой уж и большой, и в будущем цифры могут поменяться. Но даже имеющиеся результаты можно использовать в своих прогнозах, а чем я расскажу в следующей статье.

Спасибо за статью!

А отношение средней арифметической к геометрической доходности может что-то сказать инвестору об инструменте?

Думаю нет. Каждая из них демонстрирует доходность инструмента по своему, поэтому лучше их оценивать отдельно.

Может быть, поэтому лучше быть спекулянтом, чем инвестором?

Почему? Я думаю наоборот) У меня есть в планах написать статью про сравнение спекуляций и инвестиций, и что лучше выбрать. И я думаю лучше выбрать инвестиции. Хотя кому как конечно. Многое зависит от склада характера и темперамента. Некоторым просто не суждено стать инвесторами, некоторым не суждено стать спекулянтами.

Отсюда можно сделать вывод что облигации нужны в портфеле только как парковка кэша для ребалансировки, а золото многие новички недооценивают. Как раз собираю портфель, статья в тему. Что можете сказать про такую разбивку? http://prntscr.com/bo8ja3 Зарубежные акции беру через FinEx ETF, в облигациях есть примерно половина евро в USD.

Здравствуйте. Чтобы сказать что-то про портфель, нужно знать для какого человека он составлялся и для каких целей. Без этого трудно что-то сказать. Единственное, что я заметил — большая доля российских акций, я бы ее наверно уменьшил.

Для накопления капитала на неограниченном промежутке времени, мне около 30. Верю в рост нашего рынка в ближние пару лет, сознательно увеличил долю. Сейчас она по факту даже больше.

В целом такая доля акций в портфеле подходит для длительного срока инвестирования. Но вопрос еще и в вашем отношении к риску. Думаю, такой портфель в сильный кризис способен упасть на 50% или даже больше.

Прогнать по нашему рынку возможности не нашел, но через portfoliovisualizer.com гонял схожие портфели, решил что может быть облигаций потом на 10% добавлю разве что, потому что в приоритете сейчас конечно же рост, а не сохранение. В акциях просадок не боюсь. Докуплю с удовольствием 🙂

Небольшая просьба! При составлении таблиц или графиков по возможности не используйте желтый цвет, пожалуйста! Его плохо видно.

Показательно, что наиболее выгодным вариантом инвестиций стали вложения в золото. Для простого обывателя это сложно понять, как можно на нем заработать, ведь процентов этот металл не приносит.

Еще касательно первого графика отмечу, что в начале сентября индекс ММВБ достиг исторического максимума, важного психологически — 2000 пунктов.

Что дальше? Будем вокруг этой отметки стоять или пойдем на север?

Вопрос по акциям: известно, что индекс ММВБ по умолчанию не включает дивидендную доходность. Между тем владельцы акций из индекса ее получат. Вопрос: при расчете доходности ММВБ дивиденды учитывались? Их за 20 лет получится более 40% лишней доходности, что сильно повлияет на результат.

С учетом дивидендов пробовал считать здесь http://activeinvestor.pro/dohodnost-aktsij-i-nedvizhimosti-s-uchetom-dividendov-i-arendy/

У Арсагеры есть эти данные. По ним с 1997 по 2014 рост индекса со 100 рублей составил бы около 1500 р. без дивидендов, с реинвестированием — немногим более 2500. Так что наверное лучше было взять эти данные и достроить 2015 год. Я так понимаю, Вы в курсе хорошей аналитики Арсагеры.