Подведение финансовых итогов года

Вот и закончился очередной год. В конце года принято подводить итоги: семейные, карьерные, деловые, образовательные и конечно финансовые. Подводить итоги всегда полезно, это дает информацию к размышлению и показывает на каком этапе своего пути вы находитесь. Важно проанализировать, что было сделано, какие результаты достигнуты, какие нет, и главное почему. Иногда полезно взглянуть сегодняшними глазами на прошедшие события, оценить свои успехи и неудачи и сделать выводы. Сегодня я расскажу, как подводить свои финансовые итоги года и поделюсь инструментом, который помогает мне это делать.

Вот и закончился очередной год. В конце года принято подводить итоги: семейные, карьерные, деловые, образовательные и конечно финансовые. Подводить итоги всегда полезно, это дает информацию к размышлению и показывает на каком этапе своего пути вы находитесь. Важно проанализировать, что было сделано, какие результаты достигнуты, какие нет, и главное почему. Иногда полезно взглянуть сегодняшними глазами на прошедшие события, оценить свои успехи и неудачи и сделать выводы. Сегодня я расскажу, как подводить свои финансовые итоги года и поделюсь инструментом, который помогает мне это делать.

Надеюсь, в течение года вы планировали свой личный бюджет, вели учет доходов и расходов, инвестировали, получали купоны, проценты и дивиденды. Теперь пришло время подвести свои финансовые итоги года.

Итак, что в себя включает подведение финансовых итогов?

- Анализ доходов — считаем, сколько заработали

- Анализ расходов — считаем, сколько потратили

- Анализ денежного потока — важно не то, сколько денег заработали, а сколько их осталось

- Анализ капитала — считаем, растет ли наш капитал

Разберем теперь каждый пункт подробнее.

Анализ доходов

У вас может быть (и лучше, если это так) несколько источников дохода:

- Заработная плата + премии

- Дивиденды

- Купоны по облигациям

- Прочие нерегулярные заработки и подработки

- Проценты по депозитам

- Доход от сдаваемой в аренду квартиры

и так далее

Какими бы ни были ваши источники дохода, их можно поделить на две группы:

- Активный доход: зарплата, подработки, премии, в общем все то, что подразумевает активные действия с вашей стороны.

- Пассивный доход — дивиденды, купоны, проценты по вкладам, доход от аренды, то есть то, что не требует вашего активного ежедневного участия.

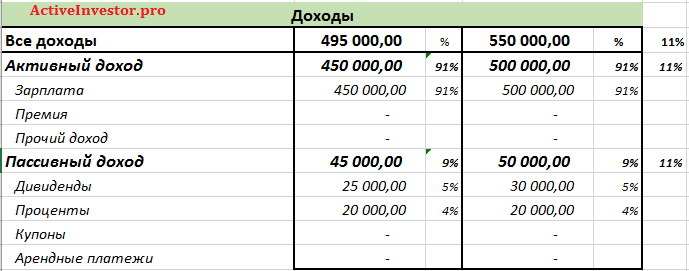

По итогам года составляете структуру доходов. К примеру, за год на своей работе вы заработали 500 000 рублей, проценты по депозитам принесли 20 000 рублей, дивиденды 30 000 рублей. Общая сумма доходов 500 000 + 20 000 + 30 000 = 550 000.

Теперь считаете структуру доходов в процентом соотношении: 500 000/550 000 = 0,9091, 20 000/550 000=0,0364, 30 000/550 000=0,0545. В данном примере большую часть доходов составляет активный доход в виде зарплаты 90,91%, меньшую — пассивный доход 9,09% (проценты 3,64%, дивиденды 5,45%). Если с каждым годом доля пассивного дохода растет, значит вы на верном пути к финансовой независимости :). Стремитесь с каждым годом увеличивать долю пассивных источников дохода, чем она больше, тем меньше вы зависимы от зарплаты, которую могут уменьшить или вы можете лишиться работы. А пассивный доход будет вас в это время поддерживать.

Если у вас есть данные за прошлый год, сравните их. Например, за прошлый год вы заработали 495 000 рублей, тогда рост ваших доходов составил 550/495-1=0,1111*100%=11,11%.

Анализ расходов

По расходам у вас тоже должны быть данные, сколько вы за год потратили денег на ту или иную категорию.

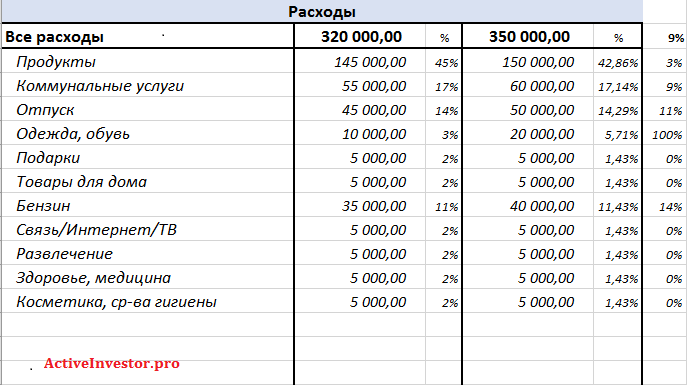

Допустим, 150 000 потрачено на продукты, 60 000 на коммунальные услуги, 50 000 на отпуск и так далее. Сумму по каждой категории делите на общую сумму расходов, 150 000/350 000=0,4286*100%=42,86%. Так вы узнаете, на что больше всего потратили денег. Если есть данные за прошлый год, считаете год к году, 350/320-1=0,0938*100%=9,38%. Так можно посчитать свою реальную инфляцию.

Получается, что за год доходы в примере выросли на 11%, а расходы на 9%. Это хорошо, если рост доходов превышает рост расходов, это означает, что вы увеличиваете свой денежный поток.

Анализ денежного потока

Денежный поток — это разница между доходами и расходами, то есть те деньги, которые у вас остаются неистраченными. Эти деньги можно пустить на инвестиции и достижение финансовых целей. В примере денежный поток равен 550-350=200 тыс. руб. Зная величину денежного потока, можно вычислить свою норму сбережений 200/550=0,3636*100%=36,36%. То есть за год было сэкономлено 36% дохода. Это хороший результат, учитывая, что минимум рекомендуется сберегать 10%.

Анализ капитала

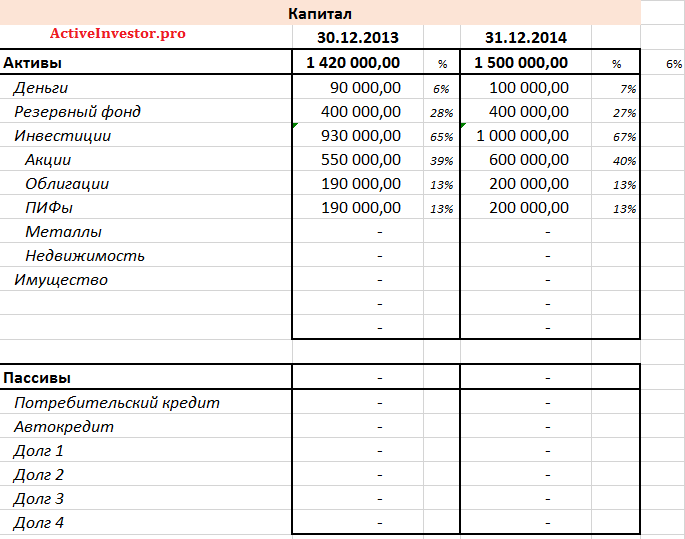

Анализировать свой капитал можно с разных сторон. Капитал — это разница между вашими активами и пассивами (долгами).

Активы могут состоять из нескольких частей: резервный фонд (финансовая подушка безопасности), деньги на текущие расходы, инвестиции (акции, облигации, ПИФы, драгметаллы, депозиты, инвестиционная квартира и т.д.), имущество (квартира, дом, дача, земельный участок). Лично я имущество в активы не включаю, так как это то, что я продавать не собираюсь и владею им с целью личного пользования, а не инвестиций и получения дохода. Но вы поступайте, как считаете для себя правильнее.

Пассивы включают все долги — автокредиты, потребительские кредиты и т.д.

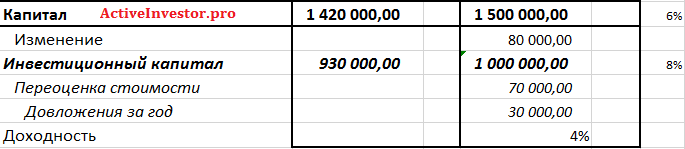

Чистый капитал считается просто: вы суммируете все свои активы и вычитаете все свои долги. Например, резервный фонд 400 тыс., деньги 100 тыс., инвестиции 1 млн., долгов нет. Итого, капитал равен 1,5 млн. Потом считаете на сколько вырос ваш капитал с начала года, для этого вычитаем из 1,5 млн суму капитала на начало года. Допустим, она была 1,2 млн, тогда разница составит 300 тыс. А капитал вырос на 300/1200=0,25*100%=25%.

Если хотите отдельно посчитать на сколько вырос ваш инвестированный капитал, делаете то же самое, но в расчеты включаете только инвестиционные активы. Если в течение года вы делали довложения, то вычитаете их из разницы капитала на начало и на конец года. Это примерный расчет доходности инвестиций за год.

Для подведения финансовых итогов я разработал простую таблицу. Она поможет вам анализировать свои доходы, расходы, денежный поток и капитал. Заполняйте ее каждый год и подводите свои итоги.

Скачать таблицу можно в разделе Документы в группе Активный Инвестор Вконтакте.

Я в своем анализе финансового состояния, люблю строить графики. Очень наглядно, как изменяется ваше финансовое благополучие.

Я тоже люблю строить графики для наглядности.