Народные ОФЗ для населения. Почем облигации для народа?

В апреле 2017 года Минфин разместил первые ОФЗ для населения, так называемые «народные облигации». Размещение сопровождалось обширной рекламной компанией в печатных государственных СМИ, в интернете и по телевидению. Для чего государство выпустило данные облигации и почему так старается привлечь к ним внимание населения? Как купить и сколько можно заработать на народных облигациях, и стоит ли их покупать рядовому гражданину? В чем их преимущества и недостатки? Ответы на эти вопросы ждут вас в этой статье.

Что такое облигации федерального займа для населения ОФЗ-н?

Это долговые ценные бумаги, выпущенные Министерством финансов специально для распространения среди рядовых граждан. Таким образом государство занимает деньги в долг под проценты у населения. Это государственные ценные бумаги, то есть доход по ним гарантирован государством.

Помимо непосредственно функции займа, Минфин указывает еще ряд целей, которые преследует данная эмиссия: стимулирование физлиц к долгосрочным сбережениям, повышение финансовой грамотности населения, воспитание внутреннего инвестора и упрощение доступа к высоконадежным финансовым инструментам.

Как заявляет Министерство финансов, новые облигации позиционируются как хорошая альтернатива банковским вкладам и нацелены на широкие слои населения, но прежде всего — на граждан, мало знакомых с финансовым рынком.

По своей сути они ничем не отличаются от биржевых облигаций федерального займа. Но в отличие от первых, ОФЗ-н носят нерыночный характер, то есть не будут торговаться на бирже, и будут доступны для приобретения только физическим лицам.

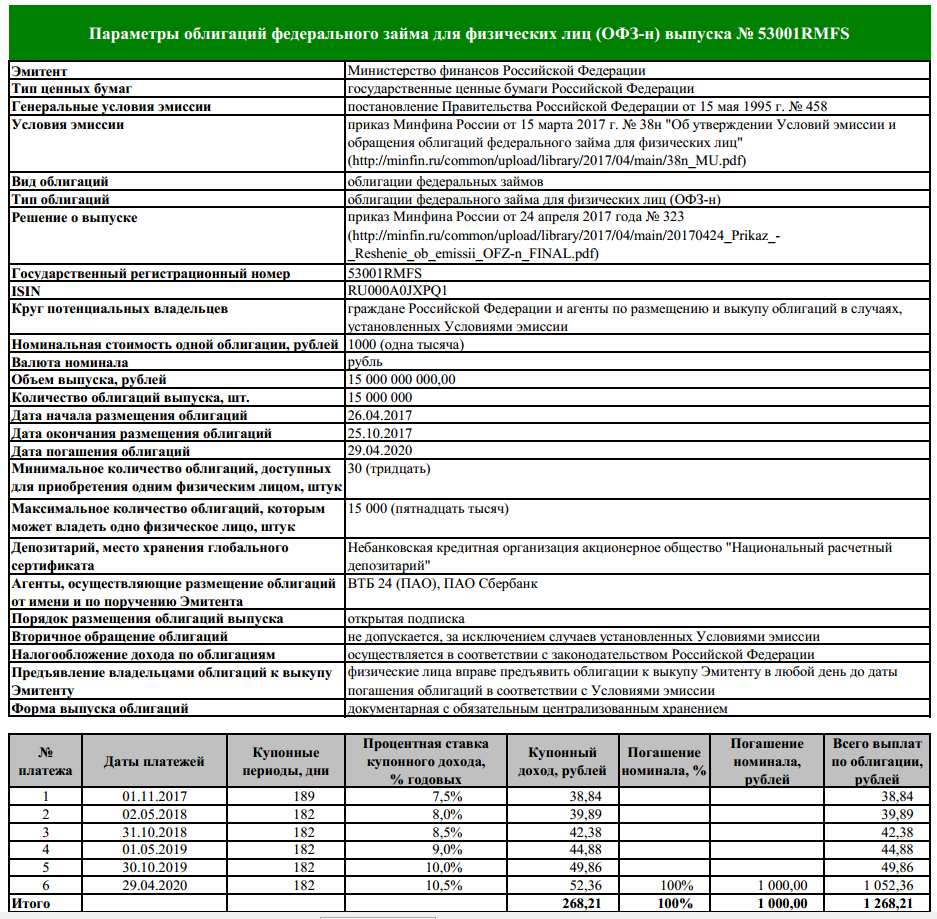

Условия облигаций федерального займа для физических лиц

Государство планирует ежегодно выпускать таких облигаций на сумму 20-30 млрд. рублей. Это совсем небольшой объем, всего 2% по сравнению с объемом ОФЗ, выпускаемых для торговли на бирже в 2017 году. Каждый выпуск будет размещаться в течении 6 месяцев. Номинал одной облигации 1000 рублей. Срок погашения (выплаты номинала) — через 3 года. Бумаги выпускаются в бездокументарном виде, то есть получить их в бумажном виде на руки нельзя.

Первый выпуск ОФЗ-Н серии 53001 будет размещаться с 26 апреля 2017 года до 25 октября 2017 года. После этого продажа данного выпуска прекратиться и начнется продажа следующего. Объем выпуска 15 млрд рублей, срок обращения — 3 года, погашение 29 апреля 2020 года.

Ставка купонного дохода является прогрессивной и определяется на основании доходности трехлетней рыночной ОФЗ. Ставка первого купона определена на уровне 7,5% годовых, далее она будет увеличиваться каждые полгода и в конце составит 10,5% годовых. Доходность для каждого выпуска облигаций определяется отдельно, то есть следующие выпуски могут иметь другие параметры.

Как купить народные облигации?

Купить облигации можно будет в отделениях банков-агентов по размещению — Сбербанка и ВТБ 24. Однако купить их получится не в каждом отделении, каждый из агентов задействует примерно по 700 своих отделений по всей России. Если у инвестора нет брокерского счёта и счёта депо в указанных банках, то ему сначала предстоит их открыть. В дальнейшем все операции с ОФЗ-н можно будет осуществлять в личном интернет-кабинете банка.

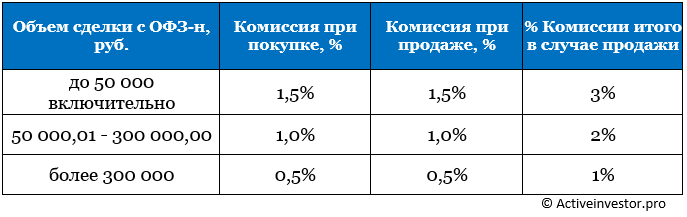

При операциях купли-продажи банки-агенты будут взимать комиссионное вознаграждение с покупателя, размер которого будет зависеть от суммы сделки: 1,5% – при сумме сделки до 50 тыс. руб., 1,0% – от 50 до 300 тыс. руб. и 0,5% – от 300 тыс. руб. Аналогичные комиссии будут взиматься с инвесторов и в случае предъявления облигаций к досрочному выкупу. Таким образом, максимальный размер комиссии составит 3% (при приобретении ОФЗ в сумме до 50 тыс. руб. и предъявлении облигаций к досрочному выкупу, минимальный – 0,5% при приобретении ОФЗ на сумму более 300 тыс. рублей и удержании облигаций до погашения).

Существуют ограничения по сумме вложений. Минимальное количество облигаций, доступных для приобретения одним физическим лицом 30 штук, максимальное — 15 тыс. штук. Однако, как заявил замминистра финансов, нарушения не будет, если купить по 15 тыс. штук в двух банках.

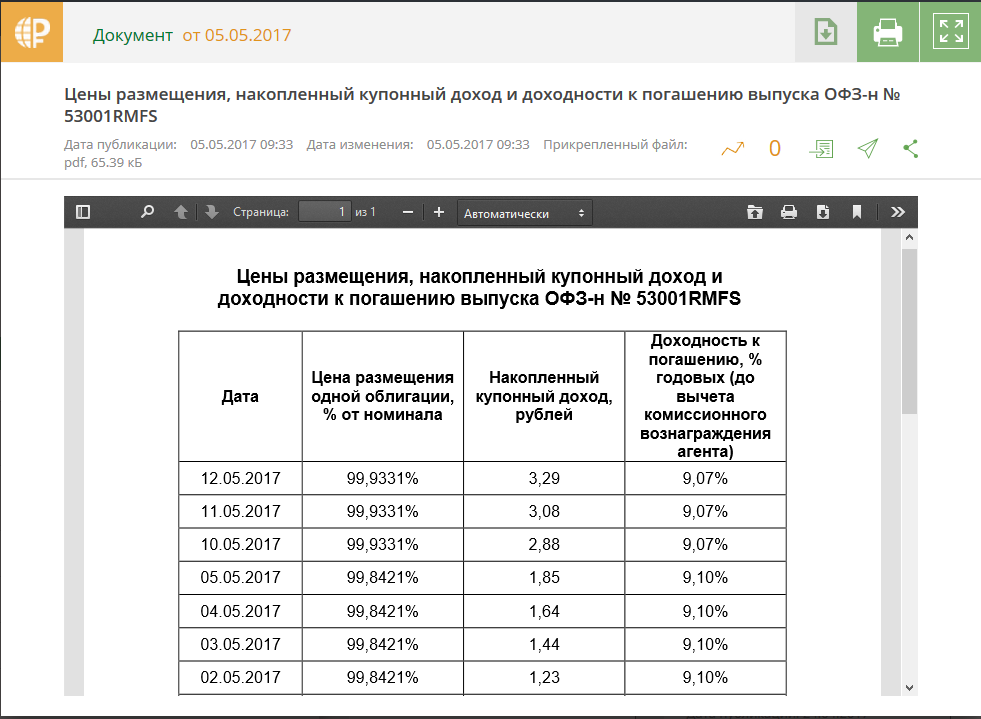

Облигацию можно купить в первые полгода (период размещения) по цене, которую устанавливает Минфин. Цена размещения может изменяться и быть как выше так и ниже номинала. Каждую неделю Минфин устанавливает новую цену размещения облигаций в зависимости от ситуации на рынке.

Информация о цене размещения и доходности публикуется на сайте Минфина. Там можно ознакомиться со специальной таблицей, в которой указаны цены размещения, НКД и доходность на конкретный день.

Например, с 2 по 5 мая ОФЗ для населения размещались по цене 99,8421% от номинала, а с 10 по 12 мая будут размещаться по цене 99,9331%. При этом, если купить бумаги не в первый день размещения, а позже, то помимо самой цены придется еще заплатить накопленный купонный доход, который успел накопиться к дню покупки. Например, полная цена одной облигации на 12 мая составит 1002,621 рубля (без учета комиссий).

Как заработать на облигациях для населения?

Источником дохода служит купонный доход (проценты) и доход с разницы между ценой покупки и ценой продажи или погашения. Купон выплачивается раз в полгода. Доход от купона и погашения поступает на брокерский счет инвестора.

Инвестор может поступить двумя путями: держать свои облигации до погашения или продать их досрочно в любой момент (предъявить к выкупу). ОФЗ-Н не обращаются на вторичном рынке, поэтому бумаги можно продать только банку-агенту, в котором они покупались.

Отличительной особенностью ОФЗ для населения является то, что в случае досрочной продажи, облигации продаются по цене их приобретения, но не выше номинала. Напомню, что в случае биржевых ОФЗ, их придется продавать по рыночной цене, которая не фиксируется, и может быть как выше, так и ниже цены покупки.

При продаже вместе с ценой инвестор получает накопленный купонный доход, который накопился ко дню продажи. Однако, если срок владения облигацией составил менее 12 месяцев, накопленный и выплаченный купонный доход теряется. При сделке банк так же удержит свою комиссию 0,5-1,5%.

Погашение происходит автоматически без комиссий, доход поступает на счет инвестора, а бумаги списываются со счета-депо.

Государственные бумаги имеют льготный режим налогообложения. Купонный доход налогом не облагается, доход от продажи облагается НДФЛ 13%. Но так как основной источник дохода — это купон, то налог на доход от продажи не сильно сказывается на итоговой прибыли.

Таким образом, максимальную доходность получают те, кто покупает облигации в день размещения на сумму не менее 300 000 рублей и держит их до погашения.

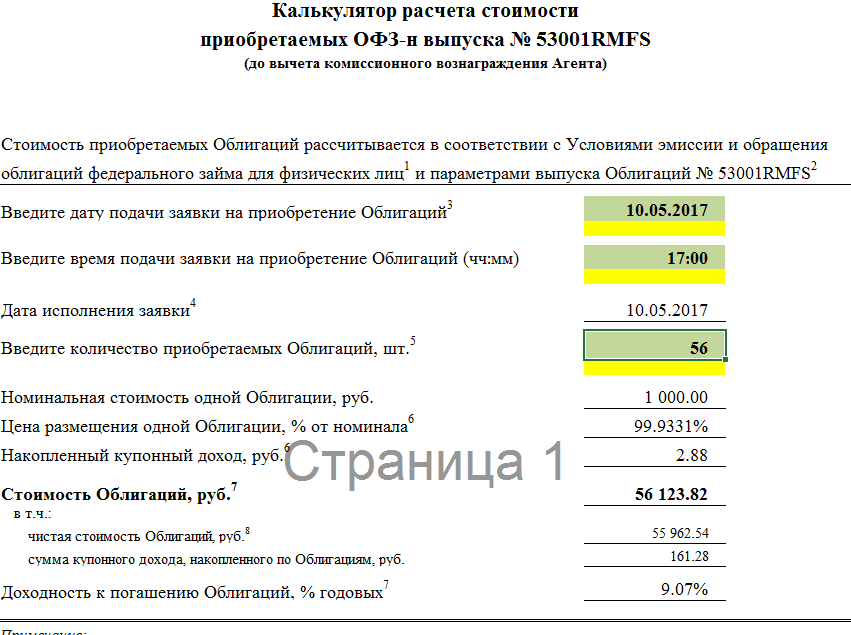

Всю информацию о размещенных и размещаемых выпусках можно найти на сайте Минфина. Там же есть специальный калькулятор для расчета доходности. Например, на 10 мая калькулятор показывает доходность к погашению 9,07% годовых. Цифры указаны без учета комиссий банков-агентов.

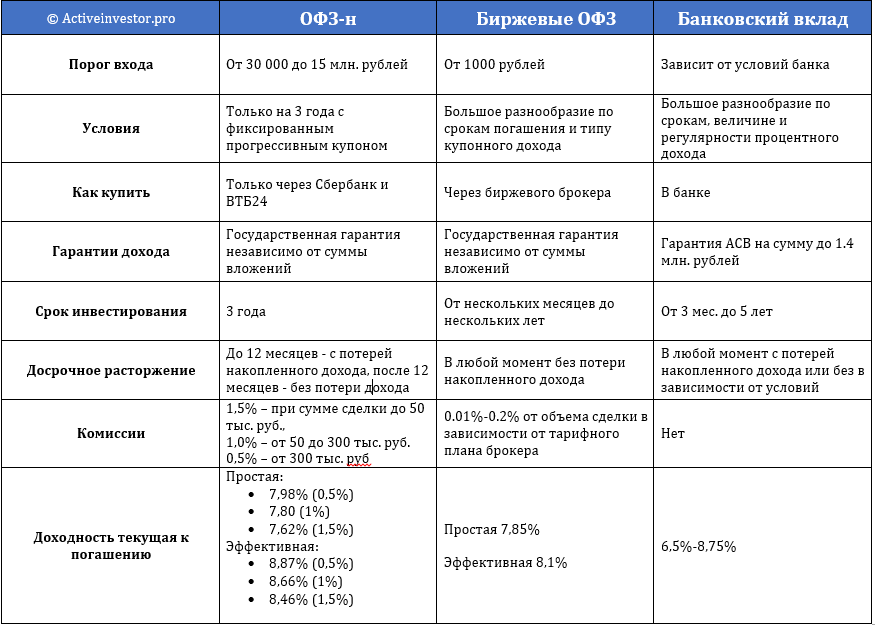

Альтернативы ОФЗ-н для населения

Основными альтернативами являются биржевые ОФЗ, которые можно купить на фондовой бирже через брокера, и вклады в банках. Для примера, биржевые трехлетние ОФЗ с постоянным купоном сейчас торгуются с доходностью к погашению 8,1%. Народные облигации, купленные по текущей цене размещения 99,93% и продержанные до погашения принесут 8,87% с учетом минимальной агентской комиссии и 8,47% при максимальной. Однако стоит отметить, что ОФЗ на бирже имеют ряд преимуществ:

- низкий порог входа около 1000 рублей за штуку;

- большой выбор выпусков с различными условиями: с фиксированным купоном и с переменным, с привязкой к инфляции или к ставкам денежного рынка, с амортизацией номинала или без, с разным сроком погашения: от нескольких месяцев до 20-30 лет;

- возможность продажи на бирже в любой момент без потери накопленного дохода;

- брокерские комиссии при покупке и продаже составят сотые доли процента;

- есть возможность заработать на росте цены;

- и самое главное: их можно купить на индивидуальный инвестиционный счет и получить налоговый вычет 13%.

Другая альтернатива — депозит в банке. Так как доход по государственным облигациям гарантирован государством, то и сравнивать нужно с депозитами в госбанках. Процентные ставки по вкладам на 3 года в крупнейших банках с государственным участием сейчас от 3,3% до 6,5% годовых в зависимости от условий.

Если взять частные банки, то сейчас можно найти предложения со ставкой до 8,75% на три года. Однако эти банки будут менее надежны, чем государственные банки и ОФЗ, а вложения застрахованы АСВ только на сумму до 1,4 млн. рублей. Что касается получения дохода и досрочного расторжения вклада, то условия могут быть очень разными в зависимости от банка. Доход физлиц по вкладам облагается налогом по ставке 35% на ту часть дохода, которая получена сверх ставки рефинансирования, увеличенной на 5%. Так как сейчас вкладов, которые превышали бы эту цифру, нет, то по налогам условия сопоставимы с ОФЗ-н.

Стоит ли покупать народные облигации?

ОФЗ-Н имеют много отличительных особенностей, поэтому стоят в отдельной стороне от остальных финансовых инструментов с фиксированной доходностью. Перечислим их основные преимущества и недостатки.

Плюсы:

- низкие риски, доход гарантирован государством независимо от суммы вложений;

- их может купить любой совершеннолетний гражданин РФ;

- облигации покупаются через надежные государственные банки и хранятся в надежном депозитарии;

- процесс приобретения и продажи очень прост, не нужно разбираться в различных деталях работы биржи и брокера;

- можно продать в любой момент;

- текущая доходность к погашению больше доходности по банковским вкладам на 3 года в госбанках;

- если держать облигации более 12 месяцев, и продать до срока погашения, накопленный доход не потеряется;

- цена продажи фиксируется по цене покупки, что устраняет риск получения убытка от падения цены;

- льготный режим налогообложения — ставка налога на купонный доход 0%.

Минусы:

- высокие комиссии при покупке и досрочной продаже от 0,5% до 1,5%;

- наличие минимального (30 штук) и максимального (15 тыс. штук в одном банке) порога входа;

- маленький выбор условий: облигации только на три года с фиксированным прогрессивным купоном;

- отсутствие возможности купить на ИИС, чтобы получить налоговый вычет 13%;

- бумаги можно продать только в банке-агенте, где они были куплены;

- невыгодно продавать досрочно до погашения, особенно в первый год;

- потеря купонного дохода в случае продажи при владении до 12 месяцев;

- цена продажи фиксируется по цене покупки, что устраняет возможность получения дохода за счет роста цены;

- налог 13% на доход, полученный от продажи облигаций;

- можно купить облигацию выше номинала, но потом нельзя продать выше номинала.

Кому подойдут ОФЗ-н?

Во-первых тем, кто собирается вкладывать деньги на три года. Условия выпуска придуманы таким образом, что досрочно продавать бумаги невыгодно, так как в первый год вы лишаетесь дохода, а самый большой купон вы получаете только в самом конце. Более того, продав облигации раньше 12 месяцев, можно получить убыток из-за банковских комиссий. Поэтому не стоит в них вкладывать деньги, которые могут вам понадобиться раньше трех лет.

Для создания личного резервного фонда, средства которого могут понадобится в любой момент, данный финансовый инструмент подходит не очень хорошо, опять же из-за ограничений и банковских комиссий.

Во-вторых, вложения в эти бумаги хорошо подходят для инвесторов с суммой гораздо больше 400 000 рублей, так как с меньшей суммой выгоднее открыть ИИС и купить биржевые ОФЗ, чтобы получить налоговый вычет 13% на взнос.

В-третьих, это подходит тем, кто хочет вложить свои деньги максимально надежно под более высокий процент, чем дают вклады в государственных и коммерческих банках, и не разбирается в тонкостях работы фондовой биржи и брокера. Разумеется, речь идет о максимальной надежности в рамках России. Тем, кто инвестирует за рубежом доступны более надежные долговые ценные бумаги с более высоким кредитным рейтингом. На данный момент международный кредитный рейтинг России ВВВ- (спекулятивный).

По информации банков-агентов за первую неделю размещения народные облигации купили более 3500 клиентов на сумму свыше 5 млрд. рублей. Средний чек одной заявки — от 0,9 до 1,2 млн. рублей. Несмотря на то, что Минфин позиционирует их как инструмент для рядовых граждан, интерес к ним пока что проявляют только состоятельные клиенты.

Комиссия 0.5% от 301 т.р.

Спасибо за уточнение.

«Минимальное количество облигаций, доступных для приобретения одним физическим лицом 30 штук, максимальное — 15 млн. штук» 30-15 000 шт. За статью спасибо, всё очень понятно расписано.

Спасибо.

Отличная альтернатива банковскому вкладу для людей, которым некогда заниматься инвестициями. Положил и забыл. Надежно. С учетом возврата НДФЛ в первый год доходность порядка 22% получается!

22% не получится, так как народные ОФЗ нельзя купить на ИИС, а значит нельзя получить налоговый вычет.