Модель Гордона для оценки акций

Модель Гордона — еще одна модель оценки акций, основанная на том, что денежные потоки будут расти вечно с постоянным темпом роста. Она проще в плане расчетов по сравнению с дисконтированием дивидендов, но так же основывается на принципе стоимости денег во времени, то есть что справедливая стоимость акции равна стоимости будущих денежных потоков, приведенных к текущему моменту.

Модель Гордона — еще одна модель оценки акций, основанная на том, что денежные потоки будут расти вечно с постоянным темпом роста. Она проще в плане расчетов по сравнению с дисконтированием дивидендов, но так же основывается на принципе стоимости денег во времени, то есть что справедливая стоимость акции равна стоимости будущих денежных потоков, приведенных к текущему моменту.

Еще одно название этой модели — Модель вечного роста (Gordon growth model). Она носит такое название потому что исходит из того, что будущие денежные потоки будут расти вечно с одинаковым темпом роста, а требуемая ставка доходности не будет меняться. Поэтому модель Гордона лучше всего подходит для оценки акций, которые имеют стабильные темпы роста денежных потоков.

Например, вы нашли акцию, которая очень давно и стабильно выплачивает дивиденды, и что они растут из года в год примерно на 5%. За последний год дивиденды составили 5 рублей, значит в следующем году они будут 5*1,05=5,25, во втором году 5,25*1,05=5,5125 и так далее. Если вы хотите получить от ваших вложений доходность 12%, то берете эту процентную ставку в качестве ставки дисконтирования.

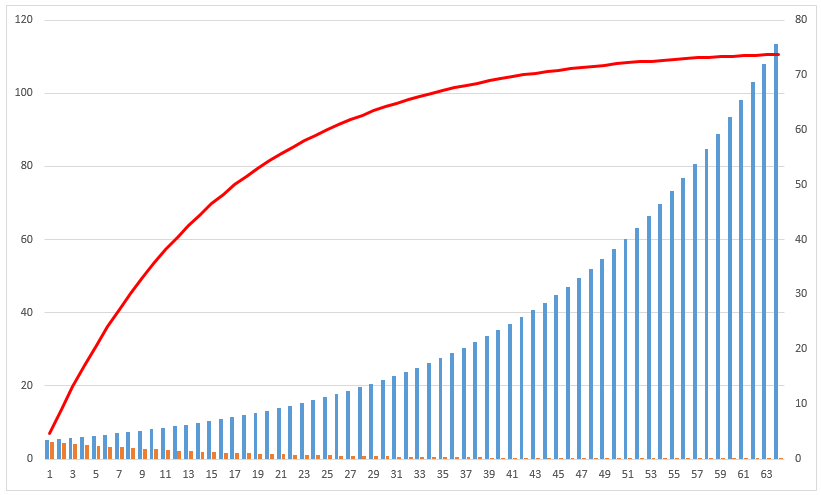

Как видно на графике дивиденды стремятся к бесконечно большой величине (синие столбики), их дисконтированная стоимость наоборот уменьшается (оранжевые столбики), а их сумма стремится к какой-то конечной величине (красная линия выходит на плато).

Чтобы было понятнее объясню конкретнее: приведенная стоимость дивидендов в следующем году равна 4,6875, а в 100 году 0,007872. То есть чем дальше, тем меньше приведенная стоимость, которой в конечном итоге можно пренебречь, потому что ее влияние на общую сумму дисконтированных денежных потоков со временем будет только уменьшаться. В конечном итоге приходим к простой формуле Гордона, с помощью которой можно вычислить стоимость акции.

Стоимость акции P = D1 / (k-g)

D1 — величина денежного потока в будущем году, которая рассчитывается как D0*(1+g)

g — темпы роста будущих денежных потоков

k — ставка дисконтирования.

В приведенном выше примере стоимость акции будет равна 75 рублей.

Если денежные потоки не растут, то формула преобразуется в вид P = D/k.

В роли денежных потоков могут выступать как дивиденды, так и прибыль на акцию (EPS).

Немного изменив эту формулу можно рассчитать доходность (рентабельность) акции r=EPS/P. Она показывает отношение прибыли на акцию к цене акции. Такой прием использует Уоррен Баффет, вычислив r, он сравнивает ее с текущей доходностью по долгосрочным государственным облигациям. Если r меньше, то акция переоценена, если больше — недооценена.

Недостатки модели

Первый недостаток модели Гордона — в нее можно заложить только постоянный темп роста денежных потоков, то есть это однофазная модель, а значит не подходит для оценки компаний, чьи денежные потоки будут сильно меняться. Для таких компаний лучше всего подходит многофазная модель.

Из этого следует вывод, что такая модель лучше всего подходит для оценки крупных зрелых компаний, которые уже исчерпали свой потенциал роста. Например, EPS одного из крупнейших банков США Wells Fargo за последние 10 лет росла в среднем на 7% в год, Coca-Cola на 5%, IBM на 9%. Как видно их прибыли не растут больше чем на 10% в год.

Чтобы формула Гордона имела смысл, g не может быть больше ставки дисконта k — это еще один недостаток модели. Более того, темпы роста должны быть приближены к средним темпам роста экономики, так как ни одна компания не может вечно расти высокими темпами, рано или поздно она упрется в потолок.

Помимо этих ограничений, модель Гордона имеет все остальные недостатки, свойственные модели дисконтирования денежных потоков. То есть чувствительна к входным данным, не учитывает обратный выкуп акций (когда EPS может расти, а прибыль компании при этом падать), изменение дивидендной политики и прочие. Поэтому при использовании этой модели обязательно нужно использовать маржу безопасности.

почему дисконтированная стоимость уменьшается?

Текущая (приведенная) стоимость дивидендов меньше, так как мы дисконтируем будущие дивиденды к текущему времени. Стоимость денег во времени меняется и 100 рублей сейчас это не то же самое, что 100 рублей через 5 лет. Подробнее можете почитать здесь http://activeinvestor.pro/stoimost-deneg-vo-vremeni/