Инвестирование в акции роста

Каждый инвестор хочет, чтобы его акции росли и обгоняли рынок, поэтому многие инвесторы обращают свое внимание на акции роста. Акции роста — это акции быстрорастущих компаний, чья прибыль росла в прошлом высокими темпами, значительно опережая показатели других компаний, и такие же темпы роста ожидаются и в будущем. Обычно темпы роста прибыли таких компаний не меньше 20-30% в год. Инвесторы надеются, что и цены акций будут так же значительно расти вслед за прибылью. Такие компании считаются перспективными, поэтому к ним приковано всеобщее внимание, а их акции продаются дорого. Поэтому коэффициент цена/прибыль у таких акций выше среднего значения по рынку. Но акции роста не нужно путать с акциями, чья прибыль сильно выросла по итогам только одного года, если это является разовым эффектом. Акции роста отличает то, что их прибыль сильно растет на протяжении нескольких лет.

Каждый инвестор хочет, чтобы его акции росли и обгоняли рынок, поэтому многие инвесторы обращают свое внимание на акции роста. Акции роста — это акции быстрорастущих компаний, чья прибыль росла в прошлом высокими темпами, значительно опережая показатели других компаний, и такие же темпы роста ожидаются и в будущем. Обычно темпы роста прибыли таких компаний не меньше 20-30% в год. Инвесторы надеются, что и цены акций будут так же значительно расти вслед за прибылью. Такие компании считаются перспективными, поэтому к ним приковано всеобщее внимание, а их акции продаются дорого. Поэтому коэффициент цена/прибыль у таких акций выше среднего значения по рынку. Но акции роста не нужно путать с акциями, чья прибыль сильно выросла по итогам только одного года, если это является разовым эффектом. Акции роста отличает то, что их прибыль сильно растет на протяжении нескольких лет.

Итак, мы выяснили, что акции роста — это дорогие акции. Так как к этим акциям приковано много внимания, они популярны, их рекомендуют все аналитики, то в них много спекулянтов, которые готовы мгновенно продать акции, как только выйдет малейшая плохая новость. Акции роста очень чувствительны к негативным переменам. В этом и заключается основной риск — чем выше цена, тем сильнее падение. Уровень цен некоторых акций роста может быть чрезмерно и неоправданно высок . Инвестор дорого платит за будущие доходы, а может быть даже и переплачивает.

Другой риск состоит в том, что будущие темпы роста прибыли могут быть спрогнозированны ошибочно. Прибыль не может расти на десятки процентов вечно, рано или поздно происходит насыщение рынка. И чем крупнее становится компания, тем труднее ей продолжать свой рост прежними высокими темпами. В определенной точке восходящая линия роста выравнивается или даже начинает снижаться. В конце концов растущая компания становится развитой с умеренным темпом роста прибыли.

С 1960 по 1999 год прибыль только 8 из 150 крупнейших компаний списка Fortune 500 росла в среднем более 15% в год. За последние 50 лет прибыль только 10% крупнейших американских компаний росла на 20% на протяжении пяти лет подряд, и только 3% компаний на протяжении 10 лет. Как видно из этих данных поддерживать высокие темпы роста прибыли на протяжении нескольких лет удается очень немногим.

Для примера приведем акции американской компании Cisco — крупнейшего поставщика телекоммуникационного и сетевого оборудования. В 90-х годах темпы роста ее прибыли составляли 30-50% в год, а коэффициент цена/прибыль был равен 100. Однако в начале 2000-х компания заявила, что больше не сможет показывать столь высокие темпы роста из-за насыщения рынка. И несмотря на то, что с компанией не случилось ничего плохого, ее акции упали более чем на 75% за четыре месяца.

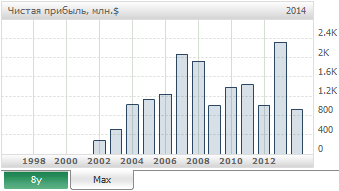

Обычно акции роста встречаются в растущих секторах экономики, но могут встречаться и в уже развитых отраслях. В начале 2000-х годов на российском рынке такими секторами были потребительский сектор и сотовые операторы. Их прибыли росли высокими темпами, как и цены акций. Для примера можно посмотреть на акции МТС и Магнит. Чистая прибыль МТС с 2002 по 2007 год выросла в 7,5 раз, а цена акций с 2004 года в 3,16 раз. Но после 2008 года рынок сотовых операторов стал насыщенным, телефоны подешевели и их мог себе позволить каждый. Рост числа абонентов стал замедляться, у многих стало по нескольку телефонов и сим карт, расти стало больше некуда, и прибыль перестала расти прежними темпами. История роста закончилась.

Другая история роста — ретейлер Магнит. Его прибыль с 2005 года выросла в 11, 5 раз, а цена акций в 12 раз. Эта история роста пока еще не окончена, прибыль и выручка по прежнему растут высокими темпами по 30% в год, но как долго еще сможет компания поддерживать такие темпы роста неизвестно. Это безусловно хорошая качественная компания, но ее акции сейчас торгуются с коэффициентом цена/прибыль около 15, и это гораздо дороже большинства акций на бирже.

Другая история роста — ретейлер Магнит. Его прибыль с 2005 года выросла в 11, 5 раз, а цена акций в 12 раз. Эта история роста пока еще не окончена, прибыль и выручка по прежнему растут высокими темпами по 30% в год, но как долго еще сможет компания поддерживать такие темпы роста неизвестно. Это безусловно хорошая качественная компания, но ее акции сейчас торгуются с коэффициентом цена/прибыль около 15, и это гораздо дороже большинства акций на бирже.

Перечислим основные признаки акций роста.

- Прибыль на акцию последние 3-5 лет росла значительно больше, чем средние темпы роста прибыли у остальных компаний. Обычно это значение не меньше 20%.

- Такие же высокие темпы роста прибыли ожидаются и в будущем, минимум в ближайшие 3-5 лет.

- Компании еще есть куда расти и развиваться, чтобы поддерживать высокие темпы роста прибыли.

- Коэффициент цена/прибыль выше среднего по рынку. В данный момент высоким коэффициентом для российского можно назвать коэффициент больше 10, учитывая, что средний 5.

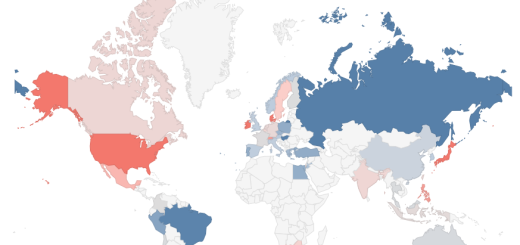

Если сейчас искать акции роста на российском рынке, то почти все они будут из потребительского сектора.

Как не купить акции роста слишком дорого?

Питер Линч придумал простое правило, чтобы не переплачивать за акцию роста: ее P/E не должен превышать годовые темпы роста прибыли. Если прибыль компании росла ежегодно на 20% и такие же темпы роста ожидаются и в будущем, то не стоит покупать акцию, если ее P/E больше 20.

Когда продавать акции роста?

Логично, что акция роста перестает быть таковой, когда перестает расти ее прибыль. Поэтому снижение темпов роста прибыли — главный сигнал, что рост компании на исходе. Еще один признак — это снижение рентабельности. Однако снижение прибыли и рентабельности может быть временными трудностями, поэтому когда вы видите снижение этих показателей, надо разобраться в причинах и внимательно изучить финансовую отчетность. Помимо финансовых показателей, отслеживайте отрасль, в которой работает компания. Не теряет ли компания свою долю рынка, выросло ли число конкурентов, продолжает ли развиваться отрасль и так далее.

Акции роста хороший выбор при среднесрочной торговле.

1) Может ли фин. отчётность компании за квартал или год спровоцировать резкий скачок или падение цены акций компании?

2) Когда компании публикуют фин. отчётность за квартал / год? Есть какая-то дата или обязательный интервал (например, в течении недели по завершению периода) или же у каждой компании свои правила и нужно отслеживать ежедневно появление нового отчёта.

Может. Обычно компания заранее объявляет, когда раскроет свою отчетность.