Доходность акций: расчет и формулы

Инвестор может получить доход с акций двумя способами: за счет роста курсовой стоимости акций и за счет дивидендов.

Основным доходом инвестора по акциям является рост курсовой стоимости акций. Если дела у компании идут хорошо, ее выручка и прибыль растет, компания развивается, выплачивает дивиденды, которые тоже растут, это положительно отражается на цене акций, и она растет. Инвестор, видя такое положение вещей и оценив перспективы, покупает акции компании. Если дела компании продолжают идти так же хорошо, цена акций вырастает, тогда инвестор может продать акции по цене дороже и получить прибыль.

Второй источник дохода — дивиденды — это часть прибыли, которая компания выплачивает акционерам. Дивиденды могут выплачиваться раз в год, раз в полугодие или квартал. Размер дивидендов рекомендуется советом директоров и утверждается на общем собрании акционеров. Читайте, как получить дивиденды по акциям.

Доходность акций складывается из роста курсовой стоимости акций и дивидендов. Доходность акций показывает какой доход в процентом или номинальном выражении принесли акции. Доходность в общем смысле рассчитывается как сумма прибыли, деленная на сумму вложенных средств. Так как по акциям можно получить не только прибыль, но и убыток, то доходность может быть отрицательной. Рассмотрим как определить доходность акций.

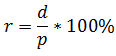

Дивидендная доходность акций

Дивидендная доходность акций характеризуется отношением размера дивиденда к цене акции. Дивидендная доходность рассчитывается по формуле:

d — размер дивиденда за год

d — размер дивиденда за год

p — рыночная цена акции

Например, дивиденды по акциям Газпрома за 2013 год были равны 7,2 рубля. Цена акции 130 рублей.

Дивидендная доходность равна 7,2/130*100%=5,53%

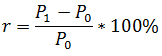

Рыночная (текущая) доходность акций

Рыночная доходность акций, то есть за счет роста курсовой стоимости, рассчитывается по формуле:

P1 — цена продажи акции

P1 — цена продажи акции

P0 — цена покупки акции

Текущая доходность акций рассчитывается также и показывает доходность, которую получит инвестор, если продаст акцию по текущей рыночной цене.

Если цена покупки акций Газпрома 120 рублей, а цена продажи 135 рублей, то доходность равна (135-120)/120*100%=12,5%.

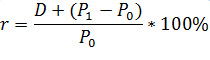

Полная доходность акций

Полная доходность складывается из дивидендов и роста курсовой стоимости

Возьмем те же цифры, что и в предыдущем примере: (7,2 + (135-120))/120*100% = 18,5%

Возьмем те же цифры, что и в предыдущем примере: (7,2 + (135-120))/120*100% = 18,5%

Доходность акций в процентах годовых

Владеть акцией можно как меньше, так и больше года. Поэтому, чтобы сравнить доходность акций с доходностью другого инструмента, например, депозита, ее нужно привести к равнозначному значению — доходности в процентах годовых. Для этого доходность умножается на коэффициент k=365/количество дней владения акцией. Если акцией владели 250 дней, доходность в процентах годовых рассчитывается так:

(7,2 + (135-120))/120 * 365/250 * 100% = 27,01%

«Например, дивиденды по акциям Газпрома за 2013 год были равны 7,2 рубля. Цена акции 130 рублей».

Имеется в виду цена акции на на начало года, на конец года или же среднегодовая цена?

Дивидендную доходность можно рассчитывать к любой цене. Обычно ее рассчитывают к цене покупки, текущей рыночной или на дату отсечки. Зависит от того, для каких целей вы производите расчет.

Если по религии разрешается (кстати не совсем шутка, вспоминая исламские счета на форекс), то конечно можно рассчитать к трем вариантам 🙂 Просто я подумал, что есть какой-то стандарт, используемый по умолчанию. И уже при отклонении от него следует уточнение, вроде «дивиденды к цене на начало года». Спасибо за ответ.

Обычно брокеры и СМИ рассчитывают дивидендную доходность на дату отсечки. Биржа рассчитывает на дату принятия решения о дивидендах: http://moex.com/s1474. Это вроде как неофициальный «стандарт».

А как рассчитать среднегодовую доходность акции с учетом реинвестиции девидендов в эту же акцию?

В Экселе по формуле ЧИСТВНДОХ.