Чем заменить вклады в иностранной валюте?

Российский рубль не отличается стабильностью. Поэтому многие держат часть своих сбережений в иностранной валюте: долларах, евро или фунтах. Самый простой способ получать доход по иностранной валюте — это положить ее на валютный вклад в банке. Но ставки по валютным вкладам сегодня совсем небольшие: в среднем это 1,5-2,5%. Для получения чего-то большего нужны серьезные суммы от $1 млн. и вложить их хотя бы на три года.

К тому же хранение валюты в российских банках несет некоторые риски:

- вклады застрахованы на сумму до 1,4 млн. рублей;

- в случае отзыва лицензии страховка выплачивается в рублях по курсу на дату отзыва лицензии;

- нестабильность банковской системы;

- угроза американских санкций против российских госбанков и другие риски.

Но можно подобрать другие варианты для вложения валюты с более высокой доходностью и надежностью.

Как получать доход в иностранной валюте?

Еврооблигации

Еврооблигации — это то же самое, что и обычные рублевые облигации, но только номинированные в иностранной валюте, обычно в долларах и евро. Еврооблигации может выпустить государство (Минфин), регион или корпорация. Инвестор может их купить на Московской бирже и получать регулярный фиксированный купонный доход (проценты) в валюте до погашения облигации. В дату погашения инвестору выплачивается номинал облигации — обычно 1000 долларов.

Государственные еврооблигации — самые надежные, так как их выпускает Министерство финансов. Надежность корпоративных еврооблигаций зависит от компании, которая их выпустила. Есть как надежные, так и не очень.

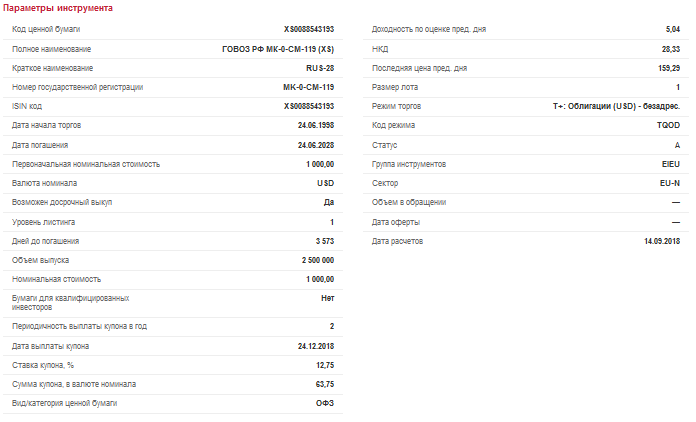

Для покупки еврооблигаций могут потребоваться разные суммы. Самая доступная на сегодняшний день государственная еврооблигация — это RUS-28 с погашением в 2028 году. Например, сегодня для ее покупки понадобится 1621.79$ (цена+накопленный купонный доход). Купон $63,75 выплачивается два раза в год.

Доходность к погашению составит 5%.

Однако, большинство еврооблигаций торгуются лотами по 100 или 200 тысяч бумаг. Поэтому для их покупки требуются существенные суммы. Например, для покупки одного лота еврооблигаций RUS-22 понадобится уже 206 340$.

Для получения более высокой доходности можно обратить внимание на корпоративные еврооблигации. Но при этом обязательно нужно проанализировать надежность компании, которая их выпустила. Проще всего это сделать, посмотрев на международный кредитный рейтинг. Например, рейтинг у Газпрома BBB- (такой же как у России), а у

Полюс Золота рейтинг BB-, то есть ниже. Чем ниже кредитный рейтинг, тем хуже надежность эмитента.

Так же стоит обращать внимание на ликвидность бумаги на бирже. Не все еврооблигации активно торгуются, по некоторым бумагам сделок может не быть по несколько дней. Поэтому смотрите на объемы торгов и на частоту сделок на бирже и старайтесь покупать ликвидные бумаги, чтобы не было проблем с их последующей продажей.

Цена еврооблигаций может падать. Например, RUS-28 в сентябре 2016 года стоила 180% от номинала, сейчас — 160%, то есть упала на 20%. На цену еврооблигаций могут влиять разные факторы: процентные ставки, геополитика, санкции и т.д. Поэтому покупка еврооблигаций значительно выше номинала может нести риски.

Преимущество государственных еврооблигаций перед корпоративными в том, что их купонный доход не облагается налогом. В случае корпоративных надо будет заплатить НДФЛ 13%. Особенностью является то, что налог платится с дохода, пересчитанного из долларов в рубли.

Так же с 2019 года планируется освободить физлиц от уплаты налога, связанного с курсовой переоценкой суверенных евробондов при их погашении или продаже.

ETF иностранных облигаций

Гораздо больше возможностей для получения дохода в иностранной валюте дают зарубежные ETF фонды облигаций.

Например, крупнейший ETF на американские облигации Vanguard Total Bond Market инвестирует деньги в индекс Bloomberg Barclays U.S. Aggregate Float Adjusted Index — индекс широкого рынка, который включает в себя практически все облигации американского долгового рынка (более 8 000 бумаг).

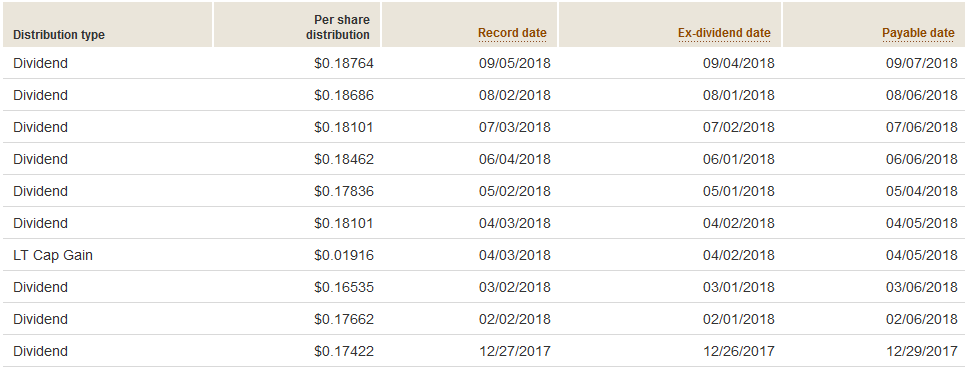

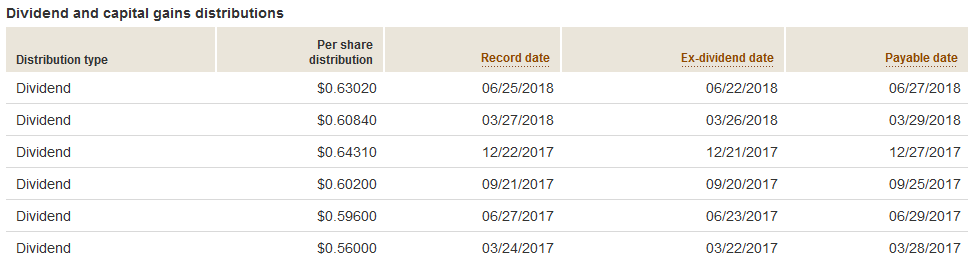

ETF ежемесячно выплачивает дивиденды в расчете на акцию (distribution per share), величину которых можно посмотреть на сайте Vanguard. За последний год дивидендная доходность данного фонда составила 2,1% до уплаты налога.

Стоимость одной акции данного фонда сейчас составляет всего $78, то есть для его покупки не потребуется много денег. За управление фонд взимает комиссию 0,05% — одна из самых низких в секторе.

Высокодоходные ETF

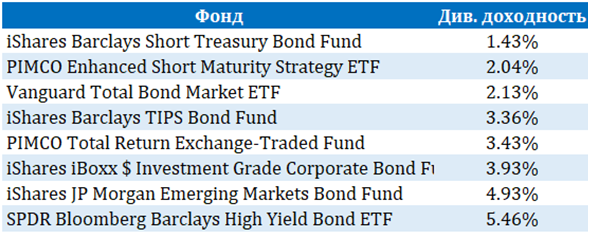

Если доходность в 2% не сильно прельщает, можно поискать другие ETF. Сегодня на американском рынке существует более трех сотен ETF облигаций, которые могут приносить дивидендную доходность от 1% до 5%. Однако, нужно понимать, что фонды, которые приносят высокую доходность, несут и высокие риски.

Самые надежные ETF — краткосрочных государственных облигаций. На другом конце — фонды высокодоходных облигаций и развивающихся стран. Они содержат облигации, выпущенные не самыми надежными эмитентами, и их цена подвержена сильным колебаниям.

Минусом ETF облигаций является то, что они не имеют срока погашения, поэтому могут падать в цене, а дивидендная доходность меняться со временем в зависимости от процентных ставок. Это может нести риски для тех, кто копит деньги к определенному сроку.

Выходом могут стать ETF с погашением. Такой фонд аккумулирует облигации с определенным годом погашения. Чем ближе срок погашения, тем стабильнее себя ведут облигации, и менее подвержены падению. В определенный заранее известный месяц фонд ликвидируется и выплачивает деньги инвесторам. В таком случае риск, что фонд упадет в цене в момент продажи, минимальны.

Тем, кто хочет защитить свои валютные сбережения от долларовой инфляции, подойдут TIPS — фонды облигаций с защитой от инфляции. Облигации, которые содержатся в таких ETF, приносят определенный процент сверх официальной инфляции.

В данный момент в США идет цикл повышения процентных ставок. Это бьет по облигациям, так как по мере повышения ставки цены на облигации снижаются. В этом случае негативный эффект помогут снизить ETF с плавающей процентной ставкой — Floating rate bonds. Процентная ставка по этим бумагам меняется вместе со ставкой ФРС. Соответственно повышение ставки вызывает рост доходности облигаций.

Если доходность индексных ETF кажется небольшой, можно рассмотреть инвестиции в активно-управляемые ETF — в этом случае облигации в фонд выбирает управляющий по своему усмотрению. Такие фонды должны приносить более высокую доходность, чем индексные. Но с другой стороны комиссии таких фондов значительно выше.

Минусом покупки облигационных ETF является то, что для они торгуются на американской бирже и для их покупки придется открыть счет у зарубежного брокера. Так же резиденту РФ потребуется платить налог 13% с полученного дохода и подавать налоговую декларацию в ФНС.

ETF дивидендных акций

Основной доход по облигационным ETF приносят дивиденды. Цена акций фонда при этом не растет или растет очень незначительно. Те, кто хочет получать текущий доход не только в виде дивидендов, но и за счет роста цены, может инвестировать в ETF дивидендных акций.

Это фонды, которые инвестируют в акции, которые выплачивают высокие дивиденды. Инвестор при этом сразу получает диверсифицированный портфель из большого количества акций. По сравнению с фондами широкого рынка, дивидендная доходность таких ETF больше.

Например, один из крупнейших таких фондов — Vanguard High Dividend Yield ETF. Он инвестирует в акции из индекса FTSE High Dividend Yield Index — индекс американских акций с высокой дивидендной доходностью. ETF ежеквартально выплачивает дивиденды своим инвесторам.

За последние 12 месяцев фонд принес 2,84% в виде дивидендов. Для сравнения дивидендная доходность индекса S&P 500 за то же время 1,74%. Комиссия ETF одна из самых низких 0,08%. Стоимость одной акции фонда $87,45.

Если такая дивидендная доходность не очень устраивает, можно найти фонды, чья дивидендная доходность составляет 3-6%.

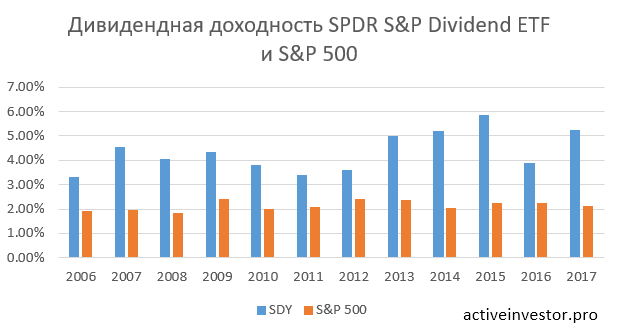

Обязательно нужно знать о рисках инвестирования. Во-первых, дивидендная доходность не является постоянной и меняется от года к году.

Во-вторых, стоимость акций фонда может упасть на десятки процентов, если случится кризис на фондовом рынке. Но, не обязательно, что выплата дивидендов при тоже упадет. Например, в кризисный 2008 год, дивидендная доходность SPDR S&P Dividend ETF была неплохие 4%.

В-третьих, общая доходность фонда (с учетом дивидендов и роста цены) может оказаться ниже доходности рынка. Например, с 2012 года средняя доходность S&P 500 — 15,60%, а доходность SPDR S&P Dividend ETF — 14,07%.

Еще один минус кроется в налогах. В дивидендных фондах на дивиденды может приходиться до половины общей доходности. Инвестору придется ежегодно уплачивать 13% от половины дохода. В ETF широкого рынка на дивидендную доходность сейчас приходится до 1/4 общего результата, то есть ежегодная налоговая нагрузка ниже.

Зарубежная недвижимость

Те, кто имеют 100-300 тысяч долларов или евро могут вложиться в зарубежную недвижимость с целью сдачи ее в аренду. Не стоит соглашаться на дешевые предложения в районе 20 000 долларов. Такие инвестиции (например, в парковки) несут высокие риски и низкую ликвидность.

Имея вышеназванную сумму можно приобрести жилую недвижимость: квартиру или апартаменты. Доходность такой инвестиции от сдачи в аренду может составить 2-3%.

Тем, кто готов вложить 1 млн. и более, доступны вложения в коммерческую недвижимость. Такие инвестиции могут приносить 5-7% годовых.

Разумеется, доходность и риски будут сильно зависеть от страны, где покупается объект. Даже в единой Европе могут быть сильные отличия.

Инвестиции в зарубежную недвижимость имеют очевидные недостатки:

- много юридических тонкостей;

- более высокие налоги;

- высокие требования к величине капитала;

- низкая ликвидность;

- большие комиссионные расходы на юристов, риэлторов, управляющие компании.

Однако, покупка квартир и апартаментов — не единственный способ получать регулярный доход от зарубежной недвижимости. Альтернативой могут послужить зарубежные трасты недвижимости REIT, чьи ценные бумаги торгуются на бирже. Американские REIT обязаны выплачивать в виде дивидендов 90% своей прибыли, поэтому приносят неплохую дивидендную доходность.

Другие альтернативы

Еще одним вариантом для вложений валюты могут служить продукты зарубежных страховых компаний. Например, программа с фиксированной доходностью Fixed Income от компании Investors Trust. Данный продукт имеет три варианта:

15-летний План с Регулярными Взносами и Переменной Ставкой

В программу ежегодно вносится минимум $2400. Срок инвестирования 15 лет. Доходность по данной программе плавающая, равняется 12- месячной ставке US LIBOR + 1.50% в год (Минимальная ставка 3.5%, Максимальная ставка 6%). Для справки: сейчас US LIBOR 2.86%, значит доходность продукта составит более 4% (без учета комиссий).

3-летний План с Единоразовым Взносом и Фиксированной Ставкой

В программу единовременно вносится минимум $10 000. Срок инвестирования 3 года. Доходность по данной программе 2,5%. После первого года бесплатно можно изъять 35% суммы, после второго 70%, после третьего 100%. Если нужно забрать досрочно всю сумму, то это можно сделать со штрафами: после первого года – 3%, а после второго – 2%.

5-летний План с Единоразовым Взносом и Фиксированной Ставкой

В программу единовременно вносится минимум $10 000. Срок инвестирования 5 лет. Доходность по данной программе 3,5%. После первого года бесплатно можно изъять 20% суммы, после второго 40%, после третьего 60%, после четвертого 80%, после пятого 100%. Если нужно забрать досрочно всю сумму, то это можно сделать со штрафами: после первого года – 4%, а после второго – 3%, после третьего — 2%, после четвертого — 1%.

Данный продукт представляет собой полис страхования жизни unit-linked. В случае смерти владельца, выбранные наследники получают страховую выплату 101% от накопленной суммы. Помимо этого полис unit-linked дает защиту имущества от претензий третьих лиц и отсутствие необходимости ежегодно подавать налоговую декларацию.

Спасибо, будем думать

А почему про пул надежных корп еврооблигаций FXRU не написали (ETF на московской бирже)? Можно и за рубли и за $ купить, цена 1 штуки в районе 100$. Лучший вариант для многих мелких и средних инвесторов, коих большинство.

Иностранные далеко не всем подойдут, хотя бы потому, что нужно самому отчитываться в налоговую.

Можно конечно и их использовать. Но насколько я знаю, покупать за доллары сейчас их позволяет только один брокер. И дивиденды этот фонд не выплачивает, а аккумулирует. В общем, есть свои минусы.

Finex — это компания из трёх стульев, аналог МММ, кешбери, хопёр инвест.

Всё время работает в убыток. Инструменты зарегистрированы в всяких помойках (за исключением одного).

На основе чего вы сделали такие выводы? Где вы видели, что компания работает в убыток? И в какой «помойке» зарегистрированы инструменты?

А есть смысл вообще покупать еврооблигации, к примеру Россия-2028-7т (в обращении), номинал у них что-то очень высок, аж 160%, если сидеть до погашения, то вернут только 1000$. И доходность простая сейчас 3,9% годовых? Россельхозбанк сейчас предлагает 3,45 на 4 года…

Сейчас, думаю, не стоит. Цена высокая, есть риск падения. Можно посмотреть другие, более близкие выпуски. Но там нужны большие суммы.

спасибо. полезно!