Я веду учет доходов и расходов уже несколько лет. Это занимает 5 минут в день и дает интересную статистику за долгий период. Ведение учета я начинал с простого файлика в Excel. В 2010 и 2013 офисах есть уже готовые шаблоны для ведения личного и семейного бюджета. Но вести учет в Экселе было не очень удобно. Поэтому потом я перешел на программу Ability Cash, она была простой, бесплатной, и в ней вести учет было проще.

В какой-то момент просто вести учет доходов и расходов мне стало недостаточно. Мне нужно было как-то учитывать имеющиеся у меня депозиты и ценные бумаги. Другие программы этого не позволяли, а в Excel было неудобно. Поэтому мой выбор пал на программу Family, в которой я сейчас и веду учет всех своих финансовых операций. Она учитывает мои депозиты, счета и ценные бумаги. Но для простого учета доходов и расходов Экселя хватит с головой.

Доходы проще всего делить на регулярные и нерегулярные. Все мои доходы поделены на категории: зарплата, премия, прочие доходы, дивиденды.

Расходы тоже поделены на категории:

- Продукты

- Здоровье, медицина

- Квартплата

- Связь

- Транспорт

- Спорт

- Одежда, обувь

- Товары для дома

и т.д.

Не все расходы можно запланировать заранее, всегда найдутся какие-нибудь непредвиденные, но необходимые траты — то машину стукнешь, то холодильник сломается, телефон утонет и т.д. Поэтому для таких расходов я завел отдельную категорию — непредвиденные расходы. Я закладываю их в план расходов на каждый месяц. Какую сумму планировать? Спустя какое-то время у вас появится статистика, сколько денег в среднем уходит на незапланированные расходы. Сумма будет колебаться, поэтому планируйте какую-то среднюю.

Что дает ведение личного бюджета?

- Структура и статистика расходов и доходов. Вы будете знать, на что у вас больше всего уходит денег, и из чего складывается ваш доход. Это поможет выявить слабые стороны в ваших финансах. Если у вас один источник дохода — работа, то если вас уволят, откуда тогда брать деньги, пока не найдете новую работу? Это хороший повод задуматься о создании своего резервного фонда — денежной подушки безопасности.

- Зная структуру своих расходов, можно их оптимизировать, увидеть ненужные или слишком крупные расходы. Лучше всего начать оптимизацию с самых крупных расходов. Если возможно, сократите траты на самые крупные категории расходов или поищите более дешевые аналоги. Например, если вы покупаете продукты в дорогом универсаме, их можно покупать в более дешевом Магните или на рынке. Другой способ — сократить расходы за счет большого количества мелких расходов. После оптимизации и сокращения расходов у вас останется больше свободных денег на то, на что раньше их не хватало — на машину, отпуск, ремонт или инвестиции. Самый распространенный пример — кофе. Если вы каждый рабочий день пьете кофе в Старбаксе за 150 рублей, то в месяц тратите 3000 рублей, а в год это 36000. Отказавшись от кофе, можно купить новенький шестой айфон и подарить своей любимой).

- Хотите узнать свое будущее?

Идите к гадалке.Ведите учет личных финансов. Зная свои доходы и расходы, можно легко планировать свой личный бюджет. В следующем месяце я получу столько-то, потрачу примерно столько-то, останется у меня столько-то. Оставшиеся деньги я положу на депозит, или куплю акции или отложу на отпуск. То есть я вижу свое финансовое будущее. Так можно прикинуть, сколько у вас денег будет в конце месяца или даже в конце года и как ими распорядиться. В конце каждого месяца я составляю бюджет на следующий месяц — план доходов и расходов, сколько получу и сколько потрачу. Напротив каждой категории расходов стоит сумма — лимит, который я постараюсь не превысить. Ведя учет расходов долгое время, вы уже будете знать перечень и примерную сумму своих регулярных расходов, поэтому запланировать их на следующий месяц труда не составит. Я просто копирую список регулярных расходов, добавляя нерегулярные, если они запланированы. Конечно, не всегда получается не превышать лимиты, но часто получается, что по одним категориям лимит превышен, а по другим нет. За счет этой разницы общая сумма расходов не сильно отличается от запланированной. - Ведя учет расходов в течение года, вы сможете рассчитать свою личную реальную инфляцию.

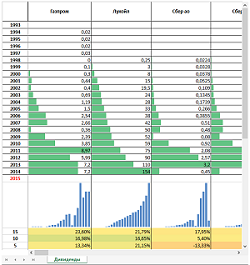

- Наглядность. Программа, которой я пользуюсь, дает очень наглядное представление о моем финансовом положении. Я могу посмотреть график изменения моего личного капитала, сравнить расходы и доходы помесячно, увидеть, сколько денег у меня останется в конце месяца, сколько денег в каких активах у меня хранится. Я могу моделировать, как изменятся мои денежные потоки, если из них исключить какую-то категорию доходов или расходов.

Все мои личные финансы поделены на три категории:

- Деньги — наличные и деньги на банковской карте на текущие расходы. Это деньги, которые я собираюсь потратить в текущем месяце.

- Резервный фонд — моя финансовая подушка безопасности, деньги на «черный день». Состоит из двух частей — экстренная подушка безопасности в виде наличности дома в конверте, на случай, если деньги понадобятся немедленно. Сумма равна размеру месячного дохода. Вся остальная часть в виде депозитов в разных банках в рублях и валюте примерно 50:50. Размер превышает 6 месячных доходов. Резервный фонд для меня не только деньги на черный день, но и успокоительное. Зная, что у меня есть запас денег, на который я могу положиться в случае чего, я сплю спокойнее. И чем больше этот запас, тем спокойнее мой сон.

- Инвестиционный фонд — мои инвестиции. Включает деньги на брокерском счете и ценные бумаги — акции, облигации, фонды. В каждом месяце у меня запланирована сумма на перевод денег в инвестиционный фонд. Получив деньги, я сразу откладываю их в конвертик, а потом перевожу на брокерский счет. Это принцип «заплати сначала себе».

Напоследок скажу, что учет доходов и расходов — это, как первый шаг у младенца, ваш первый шаг к своему финансовому благополучию.

Полностью согласен с автором не зная своих расходов и доходов заниматься инвестициями будет сложнее