Есть ли связь между риском и доходностью?

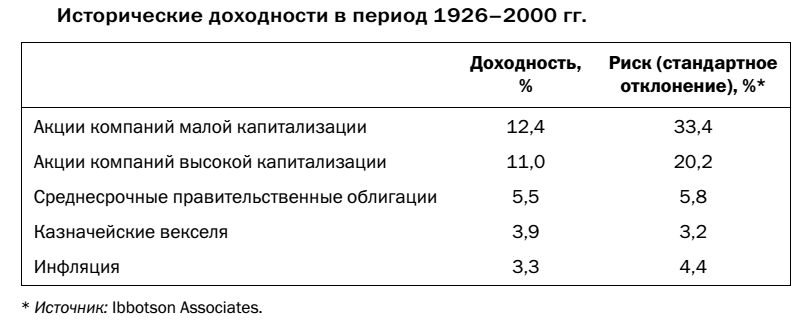

Считается, что чем больше риск финансового актива, тем больше его доходность. И это подтверждается цифрами. Как видно из таблицы ниже американские акции малой капитализации с 1926 по 2000 год были самыми доходными. Средняя годовая доходность акций была равна 12,4%, и значительно превосходила среднюю доходность облигаций и казначейских векселей. Однако эти акции имели более высокое стандартное отклонение по сравнению с облигациями и казначейскими векселями, что означает больший риск.

Вот как это выглядит на диаграмме.

Из этой диаграммы видно, что чем больше риск, тем больше доходность. Что в принципе логично, если рыночный риск измеряется волатильностью, то есть степенью колебаний цены, то самый волатильный актив будет и самым доходным. Отсюда считается, что доходность напрямую связана с риском, чем больше риск, тем больше доходность финансового актива. Однако это еще не означает, что, беря на себя повышенный риск, вы получите высокую доходность. На самом деле высокий риск сам по себе никак не гарантирует высокий доход.

Вот что пишет в своей книге «Разумный Инвестор» Бенджамин Грэхем по этому поводу:

Старый проверенный принцип гласит: тот, кто не желает рисковать, должен довольствоваться относительно низким уровнем доходности вложенных средств. Именно из этого исходит основная идея инвестиционной деятельности: уровень доходности, к которому стремится инвестор, находится в определенной зависимости от степени риска, который он готов нести. Но мы считаем иначе. Уровень доходности, которого хочет достичь инвестор, должен зависеть от величины умственных усилий, которые он хочет и может приложить для выполнения своих задач.

Минимальную доходность получает пассивный инвестор, который заинтересован в безопасности вложенного капитала и, к тому же, не хочет заниматься требующими усилий и времени операциями на фондовом рынке. Максимальная доходность будет получена внимательным и предприимчивым инвестором, который использует для этого максимум разума и имеющихся у него навыков. Еще в 1965 году был сформулирован такой постулат: «В действительности, во многих случаях реальный риск, связанный с приобретением «выгодных (недооцененных.—Примеч.ред.) акций», который предполагает возможность получения большой прибыли, может быть ниже, чем риск, связанный с приобретением обычных облигаций с доходностью около 4,5%».

В этом правиле оказалось больше правды, чем мы сами предполагали, поскольку на протяжении следующих лет даже самые лучшие долгосрочные облигации потеряли существенную долю своей рыночной стоимости в связи с ростом процентных ставок.

Таким образом риск и доходность не всегда связаны друг с другом. Практика показывает, что даже низкодоходные активы могут нести в себе риск больше, чем высокодоходные. Для активного инвестора степень риска в большей степени зависит от его компетентности, темперамента и тщательности анализа. Если анализ компании был проведен недостаточно тщательно, то возрастает риск сделать ошибку. Нетерпеливый и эмоциональный инвестор так же рискует больше, так как подвержен панике и эмоциям, что может заставить его продать свои ценные бумаги в неблагоприятное время.

Необразованность даёт основную долю риска в инвестициях.