Последние события, происходящие в банковской среде, заставляют беспокоиться о сохранности свои сбережений в банках. Многие банки уже обанкротились, кому-то это еще только предстоит. В 2014 году были отозваны лицензии у 73 кредитных организаций. Это рекорд. Проблем с выплатами страховки по вкладам еще нет, но фонда АСВ в случае банкротства крупного банка явно не хватит. Поэтому АСВ вынуждено брать кредит у ЦБ и санировать крупные банки, как например было сделано с банковской группой РОСТ и банком Траст.

Последние события, происходящие в банковской среде, заставляют беспокоиться о сохранности свои сбережений в банках. Многие банки уже обанкротились, кому-то это еще только предстоит. В 2014 году были отозваны лицензии у 73 кредитных организаций. Это рекорд. Проблем с выплатами страховки по вкладам еще нет, но фонда АСВ в случае банкротства крупного банка явно не хватит. Поэтому АСВ вынуждено брать кредит у ЦБ и санировать крупные банки, как например было сделано с банковской группой РОСТ и банком Траст.

В декабре ЦБ подлил еще масла в огонь, резко повысив ключевую ставку до 17%. Ставка на межбанковском рынке подскочила до 20-30%. Это означает, что банки стали очень ограничены в доступе к ликвидности. Некоторые банки уже испытывают трудности, вводя лимиты на снятие наличных. В один прекрасный момент можно узнать, что ваш банк стал задерживать межбанковские переводы или вы не можете получить сумму больше установленного банком лимита.

Как быть в этом случае? Куда инвестировать свои сбережения в банковский кризис?

Есть один инструмент по сути очень похожий на банковский депозит — это облигации.

Облигация — это долговая ценная бумага. Облигации, как и депозиты, дают возможность получать проценты на вложенные средства. В обоих случаях инвестор дает деньги в долг — в одном случае банку, в другом — эмитенту облигаций, в роли которого может выступать государство, субъекты федерации и коммерческие компании.

Если вкратце, то:

Номинал облигации — цена по которой эмитент продает облигации первым инвесторам. Чаще всего номинал равен 1000 рублей. По этой же цене эмитент выкупает облигацию обратно во время погашения.

Купон — денежная выплата, которую эмитент выплачивает по облигациям. Как правило, купон выплачивается раз в квартал или полугодие. Денежный размер купона и даты его выплаты обычно известны заранее, а значит известна и купонная доходность облигации. Есть облигации, по которым размер купона заранее неизвестен. Компания его устанавливает уже в ходе обращения облигаций. Купон — аналог процентов по депозиту.

Рыночная цена — цена облигации на фондовом рынке может отличаться от номинала, быть больше или меньше. Рыночная цена облгаций выражается в процентах к номиналу, например, 98% от номинала.

Погашение — дата, когда эмитент выкупает свои облигации у инвесторов обратно. Аналог даты закрытия вклада.

Доходность к погашению — доходность в процентах годовых, которую получит инвестор, если продержит облигацию до погашения. Учитывает купонный доход и доход за счет разницы цен покупки и погашения.

Подробнее про свойства облигаций читайте здесь.

Сравнение облигаций и депозитов

Порог входа

Вклад можно открыть даже с очень маленькой суммой — от 1000 рублей. Но обычно условия по банковским вкладам таковы, что чем больше сумма вклада, тем больше процент. Большинство облигаций выпускается с номиналом 1000 рублей. То есть одна облигация стоит 1000 рублей. На бирже облигации торгуются лотами, в большинстве случаев один лот равен одной облигации, то есть минимальная сумма для инвестиций 1000 рублей. Часто на рынке облигации торгуются ниже номинала, поэтому в реальности сумма инвестиций меньше. И независимо, купите вы одну облигацию или миллион, ваша доходность будет одинакова.

Доход по облигациям

Купонный доход не единственный источник дохода по облигациям. Доходность облигаций складывается из купонного дохода и разнице в цене покупки и цене погашения (продажи). Например, облигация торгуется по цене 98% от номинала 1000 рублей. То есть ее цена 980 рублей. Продержав облигацию до погашения, вы получите дополнительную прибыль в 20 рублей, так как эмитент выкупит у вас эту облигацию по номинальной цене. После повышения ключевой ставки ЦБ, цены облигаций упали, чтобы их доходности к погашению соответствовали рыночным. Сейчас можно купить облигации по более низким ценам.

Досрочное изъятие капитала

В случае досрочного расторжения договора по вкладу проценты обычно теряются. В случае продажи облигации до погашения, вам будет выплачен НКД — накопленный купонный доход на дату продажи (НКД виртуально начисляется каждый день). То есть начисленные проценты вы не теряете. С другой стороны, когда вы покупаете облигацию, НКД уже платите вы. Иногда по облигациям предусмотрена оферта — когда инвестор может подать облигацию к погашению досрочно. Дата оферты известна заранее.

Вклад можно закрыть в любой рабочий день. Большинство облигаций ликвидны и их так же можно продать в любой рабочий день.

Налогообложение

Купонный доход и доход от погашения государственных процентных и дисконтных облигаций налогом не облагается, доход от продажи государственных облигаций облагается налогом 13%. По корпоративным облигациям купонный доход и доход от разницы цен продажи и погашения облагается налогом в размере 13%.

По депозитам налогом облагается только та часть дохода, которая получена по процентам, превышающим ставку рефинансирования на 5 процентных пунктов (ставка рефинансирования + 5 п.п.). 29 декабря 2014 года президент России Владимир Путин подписал закон № 462-ФЗ, освобождающий от налогообложения (НДФЛ) доходы физических лиц в виде процентов по рублевым вкладам, размещенным по ставке до 18,25% годовых (ставка рефинансирования ЦБ РФ + 10 п.п.). Действие льготы распространяется на период с 15 декабря 2014 года по 31 декабря 2015-го. Налоговая ставка по депозитам физических лиц 35%.

Удобство

Еще одно преимущество облигаций — если у вас уже открыт брокерский счет, чтобы купить облигации, достаточно компьютера и установленного на нем торгового терминала. Когда одни облигации погашаются, вы просто выбираете и покупаете следующие. Когда заканчивается банковский вклад, если автопролонгация не предусмотрена, придется идти в банк.

Облигаций на рынке множество, каждый месяц погашаются какие-нибудь облигации, поэтому очень легко сформировать себе портфель с практически любым сроком погашения — хоть месяц, хоть 5 лет.

Всю информацию по облигациям — дату погашения, доходность, размер купона и даты его выплаты, НКД и дату оферты можно посмотреть на специализированных сайтах:

- rusbonds.ru

- ru.cbonds.info

- bonds.finam.ru

- quote.rbc.ru/bonds

Возможность потери капитала

Основной недостаток облигаций по сравнению с депозитами — вложения не застрахованы. Эмитент может объявить дефолт — не выплатить купон или не погасить облигации. Иногда дефолтнувший выпуск облигаций реструктурируют, и он продолжает обращаться на каких-то других условиях.

На депозитах физических лиц вложения до 1.4 млн. рублей застрахованы. Размер фонда АСВ на конец 2014 года 83 млрд. рублей. «Дыра» в капитале только одного банка Траст составила 67,8 млрд рублей. Этот факт говорит о том, что фонда АСВ точно не хватит в случае банкротства пары крупных банков и без помощи ЦБ не обойтись. Российская банковская система пока что не переживала по настоящему крупного банковского кризиса и неизвестно, как в этом случае будет действовать правительство. Возможно в особо острые фазы кризиса облигации таких надежных эмитентов как Газпром, Роснефть, а так же государственные облигации будут надежнее вкладов.

Другой риск — риск процентных ставок. Как раз такой риск испытали владельцы облигаций после повышения ключевой ставки ЦБ в декабре 2014 года. Когда ЦБ повышает ключевую ставку, банки тоже начинают повышать процентные ставки по депозитам, а эмитенты выпускать новые выпуски облигаций с более высокой доходностью. Поэтому владельцы облигаций продают свои менее доходные облигации, чтобы переложиться в более доходные инструменты. По этой причине цены облигаций падают. С другой стороны, те, у кого еще нет облигаций, могут их купить, так как из-за падения цен их доходности возросли. В любом случае, даже если цены на ваши облигации упадут, продержав их до погашения, вы получите свою доходность. В случае с депозитами вы всегда можете закрыть свой вклад, получив вложенную сумму, и открыть новый с повышенной процентной ставкой.

Текущие доходности по облигациям и депозитам

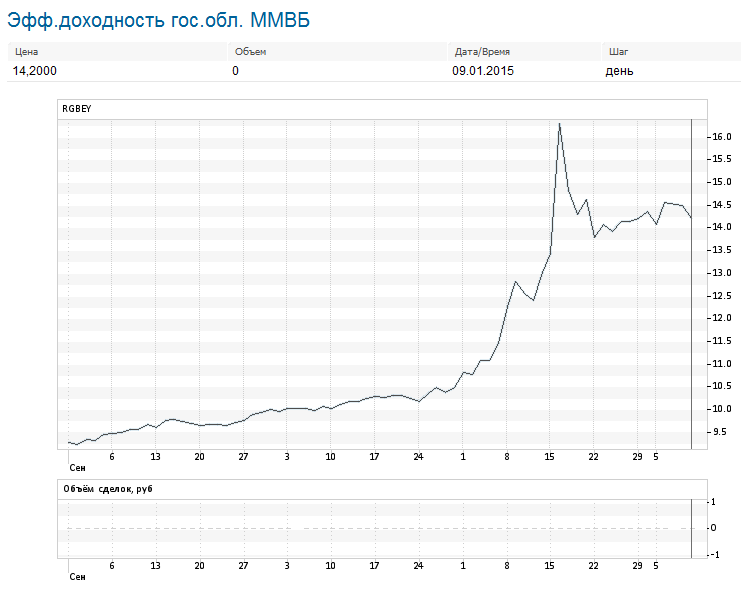

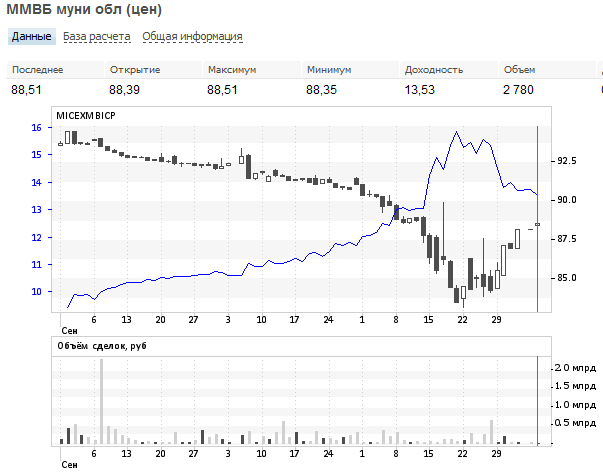

После повышения ключевой ставки доходности на рынке облигаций выросли, а цены облигаций упали. Посмотрим, какую доходность дают сейчас облигации на рынке (*январь 2015 года). Текущую среднюю доходность облигаций можно определить по индексу доходности облигаций. Индекс — это набор из нескольких облигаций, объединенных по какому-то единому признаку, например, по типу (корпоративные, муниципальные, государственные). График индекса показывает текущую доходность облигаций к погашению, входящих в индекс.

Доходность государственных облигаций сейчас 14-14,5%.

Доходность муниципальных облигаций (синяя линия) 13-14%.

Доходность надежных корпоративных облигаций 13-14% по индексу Московской биржи и 15,2% по данным индекса IFX-Cbonds.

доходность корпоративных облигаций 2

доходность корпоративных облигаций 2

Доходности по облигациям менее надежных корпораций от 16 до 20%.

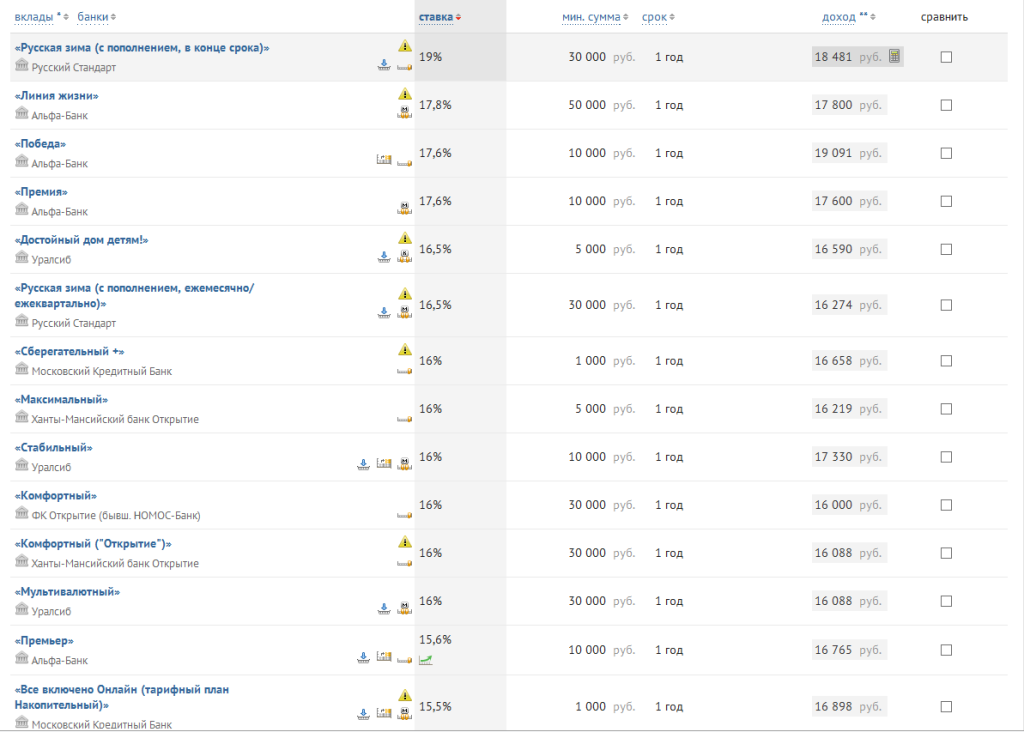

Текущие процентные ставки по вкладам

Средняя максимальная ставка по вкладам в РФ в третьей декаде декабря выросла до 15,64% (http://tass.ru/ekonomika/1680714).

Максимальные процентные ставки по вкладам в 20 крупнейших банках в январе 2015 года:

Вклады на год в крупнейших банках с государственным участием дают сейчас такую доходность:

- Связь-Банк «Максимальный доход» 15,5%

- Россельхозбанк «Классический (в конце срока)» 13,25%

- Банк Москвы «Максимальный доход» 12,5%

- Газпромбанк «Газпромбанк — Сезонный максимум» 12,1%

- ВТБ 24 «Доходный — Телебанк» 12,25%

- Сбербанк «Сохраняй Онлайн» 10,7%

Все эти вклады не снимаемые и не пополняемые.

Государственные облигации являются эталоном надежности и при этом сейчас дают доходность больше, чем депозиты в самых надежных банках страны — 14%. Корпоративные облигации крупных компаний сейчас дают доходность больше депозитов в средних и мелких банках.

Несколько примеров:

- Вклад в банке ВТБ 24 (дочке ВТБ банка) на год 12,25%. Доходность облигаций Банк ВТБ-22-боб сейчас 18%.

- Вклад в Альфа-Банке дает доходность 17,8%, а облигации Альфа-Банк-8-боб 22,78%.

- Облигации крупнейшей компании НорНикель-4-боб — 20,79%.

- Облигации крупнейшей сотовой компании МТС — 20,6%.

*(доходности приведены на 10.01.2015 по данным rusbonds.ru)

Как составить портфель облигаций?

Выбирая облигации в свой портфель, ориентируйтесь на срок погашения, доходность и надежность эмитента.

- Надежность. Если вы предпочитаете надежность, выбирайте только государственные и муниципальные облигации надежных субъектов. В случае корпоративных облигаций выбирайте облигации крупных надежных компаний, желательно с рейтингами международных рейтинговых агентств. Так же можно самому оценить надежность облигаций.

- Сроки. По срокам портфеля ориентируйтесь на дату погашения. Если вы сейчас собираете портфель на год, то дата погашения должна быть в январе 2016 года. Например, облигации ОФЗ-25077-ПД с погашением через год 20.01.2016 дадут вам около 15% годовых. Если ваш портфель включает несколько облигаций, сроки их погашения скорее всего будут различаться, а значит ваш портфель облигаций будет погашаться постепенно, от 2-х до 4-х месяцев. Если вы хотите, чтобы облигации в вашем портфеле погасились быстро, подбирайте облигации с датами погашения рядом.

- Количество. Портфель можно сформировать одновременно из гос, муни и корп облигаций. Но нужно понимать, что если гособлигации дают 15%, а корпоративные 18%, то доходность вашего портфеля будет где-то между 15% и 18%, в зависимости от доли тех или иных облигаций. Если ваш портфель состоит только из корпоративных облигаций, лучше всего в него включить не менее 5-8 выпусков различных эмитентов.

- Доходность. В таблицах ниже указана эффективная доходность облигаций к погашению. То есть вам нужно держать облигации до погашения, чтобы получить такую доходность. Конечно вам никто не может запретить их продать раньше, но тогда доходность будет другая. Так же не забывайте, что комиссии брокеру, и налоги снижают доходность.

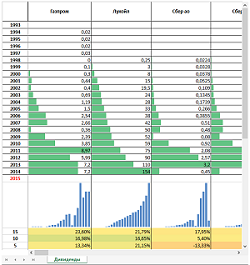

Я составил список государственных и корпоративных облигаций, выгрузив данные с сайта rusbonds.ru, чтобы вы могли оценить, на какие облигации сейчас можно ориентироваться. Список корпоративных облигаций с погашением от 01.06.2015 до 31.01.2017 позволит вам собрать портфель на год-два с доходностью от 17% годовых. Зеленым цветом я выделил облигации на мой взгляд надежных эмитентов (списки актуальны на январь 2015 года).

Еврооблигации как аналог депозита в валюте

Доход по облигациям можно получать не только в рублях, но и в валюте. Еврооблигации — это облигации, обращающиеся на зарубежных биржах и номинированные в иностранной валюте — долларах или евро. Соответственно и купоны выплачиваются так же в валюте.

Текущая доходность государственных еврооблигаций 7.21%.

Текущая доходность корпоративных еврооблигаций крупнейших российских компаний (Газпром, ВЭБ, ВТБ, Лукойл, Сбербанк, Роснефть), номинированных в долларах 9.45%.

доходность корпорат еврооблигаций

Дополнительный доход по еврооблигациям можно получить за счет роста курса валюты, так как облигации и купоны номинированы в долларах.

Как купить еврооблигации?

Часть еврооблигаций торгуется на Московской бирже, список еврооблигаций — http://moex.com/s729. Их номинал 1000 долларов, а размер лота (минимальное количество облигаций для покупки) 200 штук. То есть для покупки еврооблигаций потребуется минимум 200 тыс. долларов. Другой способ — открыть счет у зарубежного брокера и покупать облигации на зарубежных биржах, это тоже потребует значительной суммы в валюте. Какие-то российские брокеры продают еврооблигации лотами поменьше, но это уже нужно узнавать индивидуально.

Есть более доступный способ покупки — через ПИФы облигаций, вкладывающих деньги в еврооблигации. Порог входа в такие ПИФы совсем небольшой от 5000 до 15000 рублей.

ПИФы, инвестирующие в еврооблигации, можно найти на сайте infestfunds.ru. Вот примеры некоторых:

- Альфа-Капитал Еврооблигации (управляющая компания Альфа-Капитал)

- ВТБ – Фонд Еврооблигаций (управляющая компания ВТБ Капитал Управление Активами)

- Газпромбанк — Валютные облигации (управляющая компания Газпромбанк — Управление активами)

- Открытие – Еврооблигации (управляющая компания ОТКРЫТИЕ)

- Уралсиб — Еврооблигации (управляющая компания УРАЛСИБ)

- Сбербанк — Еврооблигации (управляющая компания Сбербанк Управление Активами)

Еще один способ купить российские корпоративные еврооблигации — купить паи ETF фонда FinEx Tradable Russian Corporate Bonds UCITS ETF (USD), торгующиеся на Московской бирже.

Если интересны еврооблигации зарубежных эмитентов, то их можно купить через ПИФы, инвестирующие в ETF:

- Райффайзен — Долговые рынки развитых стран — инвестирует в iShares iBoxx $ Investment Grade Corporate Bond ETF (USD), состоящий из корпоративных облигаций крупнейших американских и европейских компаний, обладающих высоким кредитным качеством.

- Сбербанк — Глобальный долговой рынок — фонд инвестирует в iShares J.P. Morgan $ Emerging Markets Bond UCITS ETF, который следует динамике индекса суверенных и квази-суверенных долларовых облигаций развивающихся рынков J.P. Morgan Emerging Markets Bond Index Global Core Index.

- УРАЛСИБ Долговые рынки развивающихся стран -инвестирует в iShares JPMorgan USD Emerging Markets под управлением Blackrock Fund Advisors.

- УРАЛСИБ Долговые рынки развитых стран — инвестирует в iShares iBoxx Usd Inv Grade Corp BD под управлением Blackrock Fund Advisors.

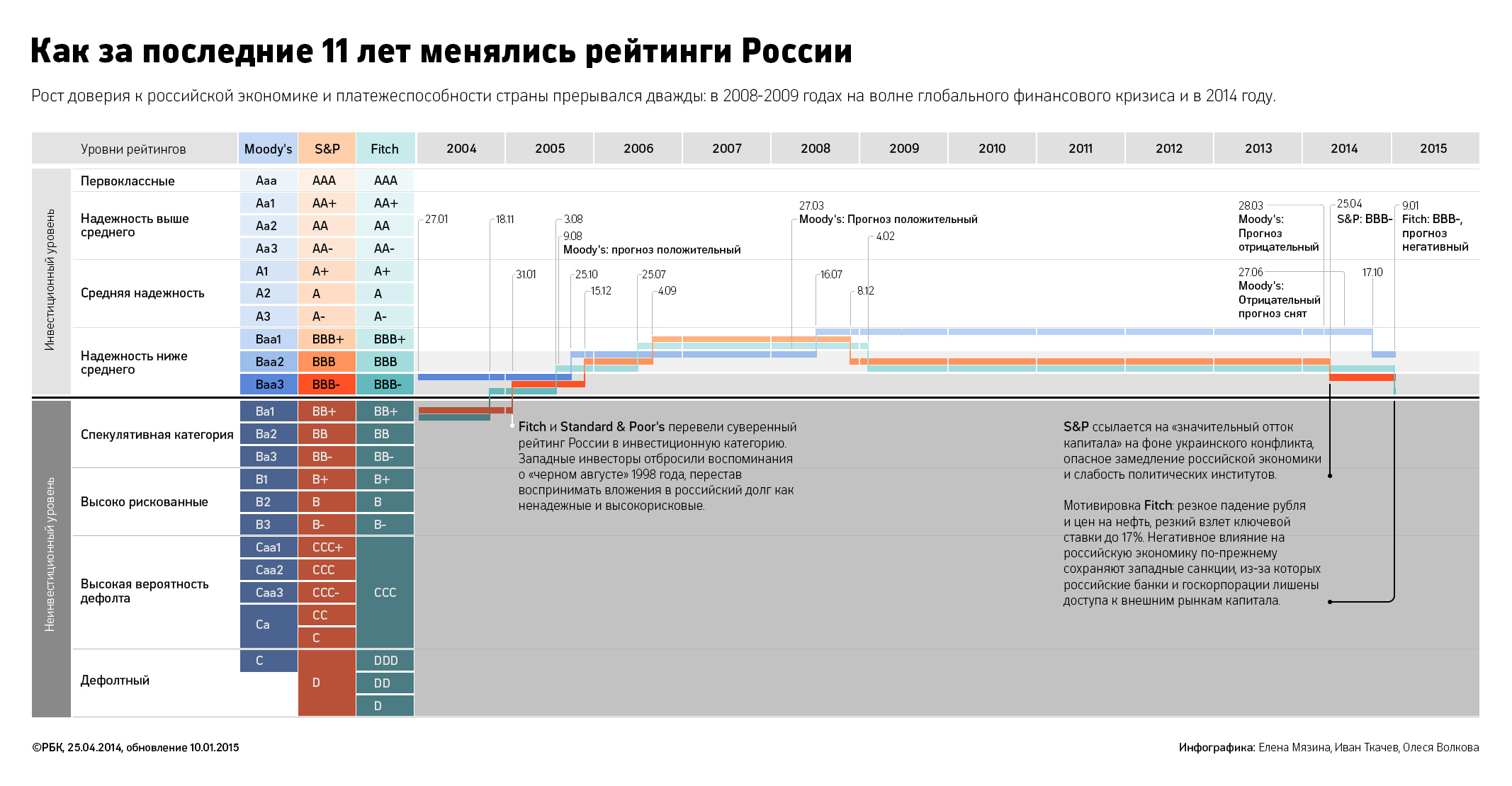

Текущие риски

Собираясь сейчас инвестировать в российские облигации нужно знать следующее: в пятницу, 9 января, рейтинговое агентство Fitch понизило кредитный рейтинг России с BBB до BBB- с «негативным» прогнозом, что на одну ступень выше «мусорного» уровня, обосновав свое решение снижением цены на нефть и ослаблением рубля. Таким образом, сейчас Россия имеет рейтинги на одну ступень выше «мусорного» от двух рейтинговых агентств – Fitch и S&P, рейтинг от агентства Moody’s находится на две ступени выше «мусорного» (Baa2). В середине января 2015 года международное рейтинговое агентство Standard & Poor’s планирует объявить результат пересмотра суверенного кредитного рейтинга России, возможно он будет понижен до «мусорного» уровня.

Понижение рейтинга до неинвестиционного уровня может вызвать распродажу российских еврооблигаций, падение цен и дальнейший рост доходностей.

Понижение рейтинга до неинвестиционного уровня может вызвать распродажу российских еврооблигаций, падение цен и дальнейший рост доходностей.

Я бы добавил, что облигации менее ликвидный актив, чем банковский депозит. Вы можете пойти сегодня и забрать ваши деньги в банк, особенно если вклад поддерживает расходные операции, вы не потеряете ни копейки. Облигации, же продать несколько сложнее и если вам нужны срочно деньги, вы можете продать их дешевле, чем они сейчас стоят.

Смотря какой банк и смотря какие облигации. Некоторые банки сейчас, как например Связной, ввели ограничение на выдачу средств. То есть все деньги одним разом из банка не выведешь. В банке Рост тоже были ограничения, не знаю, как сейчас, в Транспортном тоже были в период паники в декабре. А облигации, особенно ОФЗ, очень ликвидный инструмент, можно продать в любой день. Да, цены могут падать, поэтому в облигации лучше не вкладывать деньги, если они вам могут срочно понадобится.

Размышляю иногда на тему — насколько удобно (и стоит ли) использовать облигации как промежуточный актив для последующей покупки акций в периоды падения фондового рынка. Сам храню часть свободных денег на счету депо, на случай быстрых покупок в моменты, когда нужные мне акции падают до целевых уровней.

Аргумент за облигации — деньги не просто лежат балластом, а приносят НКД. Если учесть, что падения можно ждать долго, то НКД за месяцы ожидания набегает прилично.

Аргументы против — при падении рынка, когда мне нужно закупаться акциями, облигации чаще всего тоже падают, поэтому выгода от них уже не так очевидна.

Пока вижу лишь одну ситуацию, когда использование облигаций оправдано — если экономика стабильна, и можно ожидать просадок лишь у отдельных эмитентов. Тогда можно без потерь избавиться от облигаций для своих покупок.

Есть ли у вас какие-то соображения на этот счет? Поделитесь, буду благодарен.

P. S. Отдаю себе отчет, что суть облигаций в другом. Но в данный момент они меня интересуют только как промежуточный актив, и рассматриваю их только в этом аспекте.

Мои соображения такие же, у меня свободные деньги просто лежат на депо. Может быть еще можно использовать онлайн депозиты с возможностью частичного снятия средств, но сам не пробовал.

У меня депозиты с условием частичного или полного отзыва денег без потери процентов. В случае падения акций и облигаций есть возможность быстро снять деньги.

ActiveInvestor, а что будет с облигациями и вкладами банка при его санации? Вклады обычно выдают с какой-то задержкой, а вот как дело с облигациями обстоит? По ним объявляют дефолт?

Хороший вопрос. С таким еще не сталкивался. Санация это не банкротство банка, так что по сути он + его санаторы обязаны отвечать по всем обязательствам, в т.ч. по облигациям, но наверно могут сделать реструктуризацию выпусков — отсрочить или уменьшить выплаты.

Выводите деньги за границу, пока есть возможность.

У меня были кредитные ноты банка Траст. Несписываемые, т.е. только банкротство. Закона, по которому их можно списать, не существовало. И вот, в день санации (!) банка такой закон был принят.

У банка очень много возможностей смошенничать по облигациям. Если Вы не физ.лицо, не лезьте в это. Там и профессиональных юристов надувают, и большие юр.организации.

Еще раз, переводите деньги за границу, пока есть возможность.

Дмитрий, долги банков особенно в банковский кризис это большой риск, особенно такого банка как Траст и ему подобных. Есть же надежные облигации. Выводить деньги за границу только из-за этого случая считаю излишним, там тоже не малина.

Вы не улавливаете суть, видимо. Большой риск, или маленький, инвестор в облигации у нас ничем не защищен. Никакой юрист Вам при анализе сделки не предскажет, что в день санации может появиться закон, имеющий обратную силу на заключенные уже договоры.

При этом на сайте Думы есть история появления этого закона, аннулирующего облигации, который изначально был сформулирован по-другому, но перед самой санацией банка были внесены поправки, которые в корне поменяли содержание. Из-за того, что измененный закон принимался в спешке, законодатели ошибочно в нем указали ссылки на неверные номера статей других законов. И в таком виде, с этими глупыми ошибками, текст прошел юридическое одобрение юристов и Думы, и отдельно Совета Федерации. Потом ошибки были исправлены отдельным законом.

Пока в РФ не будет нормальной законодательной системы, не нужно рисковать деньгами тут, нужно вкладывать деньги в нормальных юрисдикциях.

А что за закон, можете сказать?

Статья 25.1 к закону 395-Ф. Изначально, в первой редакции (12.11.2014), закон гласил:

«в случае снижения норматива достаточности капитала ниже уровня, определенного нормативным актом Банка России, обязательства банка по возврату суммы основного долга по договорам субординированного кредита полностью прекращаются банком способом, предусмотренным договором кредита или условиями эмиссии облигаций»

Таким образом, мой выпуск облигаций, не попадающий под Базель 3 и списание из-за падения капитала (кредитый договор заключался до 2013 года), не мог быть списан. Но Открытие тогда не смогло бы списать субордов на 110 млн. долл. После чего депутаты ГД Аксаков А.Г., Бурыкина Н.В., Гаврилов С.А., член СФ Журавлев внесли поправку в закон ко второму чтению (16.12.14) и он стал звучать так:

«в случае снижения норматива достаточности собственных средств (капитала) кредитной организации ниже уровня, определенного нормативным актом Банка России для прекращения (мены, конвертации) субординированного кредита, а также в случае утверждения Комитетом банковского надзора Банка России плана участия Государственной корпорации «Агентство по страхованию вкладов» в осуществлении мер по предупреждению банкротства банка, предусматривающего оказание Агентством финансовой помощи, предусмотренной пунктом 9 статьи 189 ФЗ «О несостоятельности (банкротстве)», обязательства кредитной организации по возврату суммы основного долга по договору субординированного кредита прекращаются.

Вот ссылка для любопытствующих. http://asozd2.duma.gov.ru/main.nsf/(Spravka)?OpenAgent&RN=612004-6

Здесь «предусмотренной пунктом 9 статьи 189 ФЗ» это ошибка. Следовало писать пунктом 8 статьи 189.

Кстати, в законе есть пункт, что он вступает в действие с момента опубликования, с 23 декабря. Санация Траста была 22 декабря. Это не помешало юристам Открытия сослаться на этот «кривой» закон для отказа по выплатам.

Спасибо за подробную информацию.

Подскажите, обновляются ли ваши списки с зелеными пометками?

Добрый день. Нет, тот список создавался один раз в январе и больше не обновлялся. Сейчас он уже не актуален.

Больше не инвестируете в облигации?

Сейчас я все облигации продал, так как вижу больше возможностей на рынке акций. Если вам интересны инвестиции в облигации, рекомендую почитать раздел про них в блоге http://activeinvestor.pro/category/investicii/obligacii/

Можете ли написать публикацию про ваше текущее видение рынка акций? Будет очень интересно! Как я смотрю, пока див доходности не очень велики. Ваш раздел про облигации весь изучил, большое спасибо за труд!

Ну я немного писал здесь http://activeinvestor.pro/dividendnaya-dohodnost-aktsij/ на какие акции сейчас обратить внимание. Можно будет прикидывать будущую дивдоходность по мере выхода отчетности. Там не все акции могут дать высокую, потому что цены уже выросли, но НКНХ и КЗОС наверно еще не слишком дороги. Если будет падение, то это хороший шанс закупиться.

Здравствуйте. Напишите пожалуйста более развернуто про ПИФы еврооблигаций.

ПИФы еврооблигаций это те же ПИФы, что и все остальные, более развернуто я писал здесь http://activeinvestor.pro/chto-takoe-pif/

Спасибо!

«В случае с депозитами вы всегда можете закрыть свой вклад, получив вложенную сумму, и открыть новый с повышенной процентной ставкой.»

имхо,не совсем так. Большинство Вкладов с более высокими Процентами-«по ставке до востребования» при досрочном снятии.

Да, по-разному бывает. Я вот например недавно досрочно закрыл один свой вклад, по его условиям все начисленные проценты сохранились.

Налог ОФЗ платится только при купле продаже. Разве погашение это продажа?

Если ОФЗ погашается, то с суммы дохода налог не платится.

Здравствуйте, хотел бы спросить насчет вашей ссылки http://moex.com/s729. Там у довольно многих еврооблигаций стандартный размер лота указан не 200, а 1 — при номинале в 1000 долларов это должно означать, что их можно купить за эту же 1000 долларов. Так ли это? О еврооблигациях дешевле 10.000 долларов не слышал, так что есть сомнения. Если нет, то почему указан такой лот?

Да, некоторые еврооблигации можно купить за 1000 долларов.