Что нужно знать о коррекциях на рынке акций?

В этом году американский рынок акций пережил несколько серьезных коррекций. Те инвесторы, кто на рынке относительно недавно, за последние несколько лет привыкли к устойчивому росту, и поэтому плохо знакомы с коррекциями. Это хороший повод изучить их более подробно. Ниже вас ждет несколько интересных фактов о коррекциях на рынке акций, которые позволят вам понять их лучше.

Источник: Visualcapitalist.com. Перевод: Алексей Мартынов

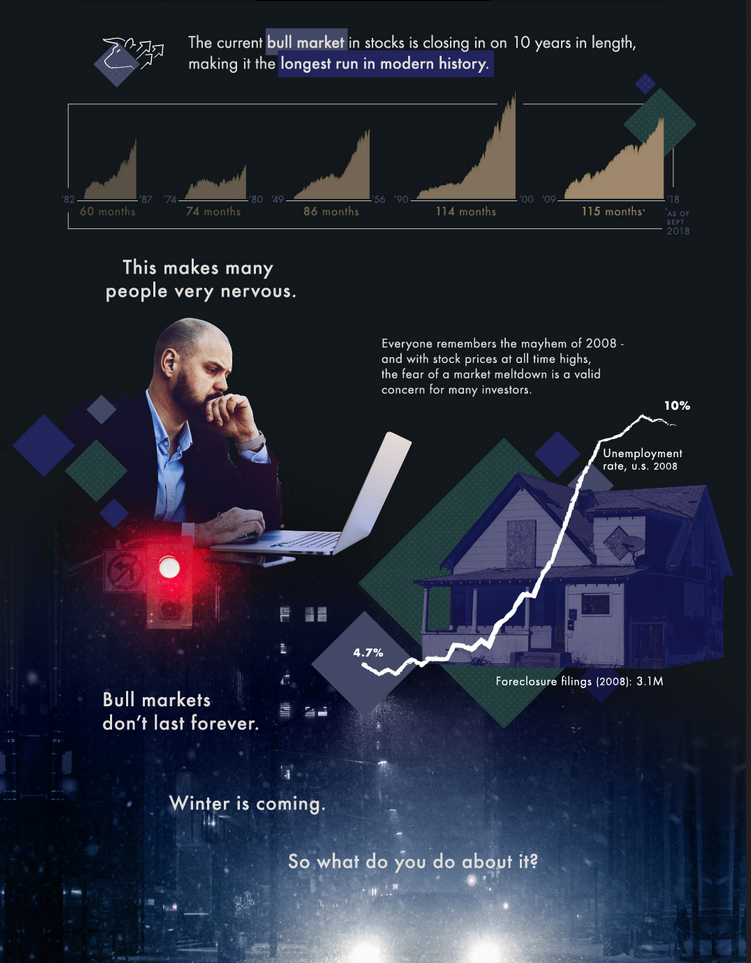

Текущий бычий рынок американских акций по своей продолжительности приближается к 10 годам, что делает его самым продолжительным в современной истории. Это заставляет людей нервничать. Все помнят хаос 2008 года, и с сегодняшними ценами акций, находящихся на историческом максимуме, многие инвесторы по настоящему боятся нового обвала. Бычьи рынки не длятся бесконечно долго, и зима приближается.

Человечество на протяжении своей истории процветало благодаря уникальной способности распознавать закономерности. Например, разобравшись, как происходит смена времен года — и поняв, что зима приходит раз в год — люди смогли успешно применить эти знания для выращивания сельхоз культур и процветания. Мы действовали по этой схеме снова и снова, и со временем это создало огромное количество пищи и изобилие.

Как и в природе, на финансовых рынках существуют закономерности, о которых свидетельствуют данные за многие десятилетия. Изучив следующие 7 фактов, вы сможете подготовиться к смене времен года на финансовом рынке, включая зиму, и это даст вам огромное преимущество даже перед многими искушенными и опытными инвесторами.

7 фактов, которые освободят вас от страха обвала на фондовом рынке

1. В среднем коррекции случаются раз в год.

За более чем вековую историю, рынок переживал коррекцию хотя бы раз в году (снижение более чем на 10%, но не более чем на 20%). Иными словами, коррекции — это регулярное событие для финансовых рынков, и вы можете ожидать, что увидите столько же коррекций, сколько раз вы будете отмечать свой день рождения. В среднем коррекция выглядит так: длится 54 дня, случается раз в год, падение составляет 13,5%. Неопределенность коррекций может побудить людей на совершение больших ошибок, но в реальности большинство коррекций заканчивается прежде, чем вы это поймете. Если вы держитесь крепко, шторм, скорее всего утихнет.

«Вместо того, чтобы жить в страхе перед коррекциями, вы и я должны считать их обыкновенным событием — как весну, лето, осень и зиму.» Тони Роббинс.

2. Менее 20% всех коррекций переходят в медвежий рынок.

Начало падения рынка акций может спровоцировать инвесторов «покинуть тонущий корабль» путем продажи активов и выхода в деньги. Тем не менее, такой поступок может быть большой ошибкой. Вы можете продать свои акции на дне, как раз перед тем, как рынок развернется обратно. Иными словами 80% коррекций — это короткие передышки на бычьем рынке — а значит, рано продав акции, вы упустите дальнейший рост.

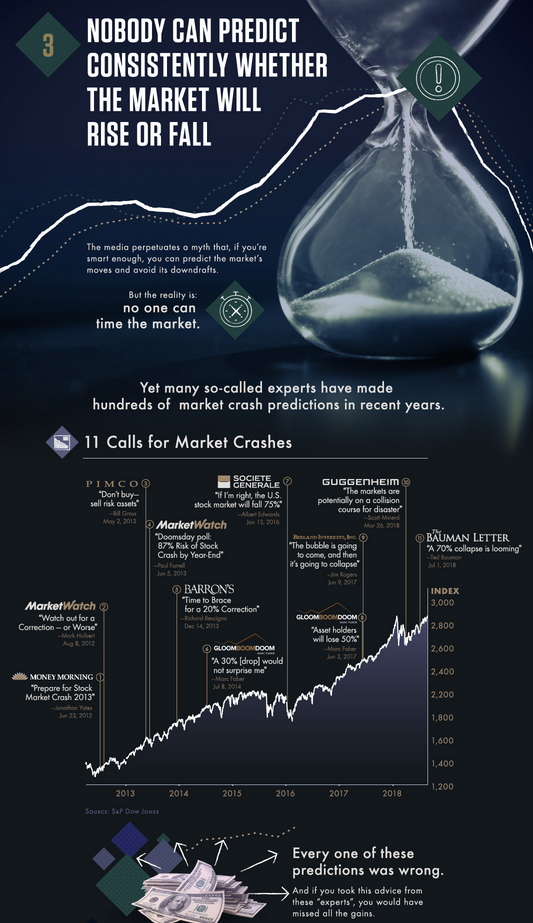

3. Никто не может постоянно прогнозировать, будет ли рынок расти или падать.

СМИ поддерживают миф о том, что если вы достаточно умны, вы можете предсказывать движения рынка и избежать его падения. Но реальность такова: никто не может выбирать правильные моменты для входа и выхода на рынке. Тем не менее, множество известных экспертов за последние несколько лет сотни раз предсказывали обвал рынка. Все эти прогнозы оказались неверны. И если бы вы следовали рекомендациям этих «экспертов», то пропустили бы весь рост.

«Единственная ценность рыночных синоптиков — это создавать привлекательный вид для предсказателей будущего.» Уоррен Баффет

4. Рынок всегда продолжал рост, несмотря на краткосрочные откаты.

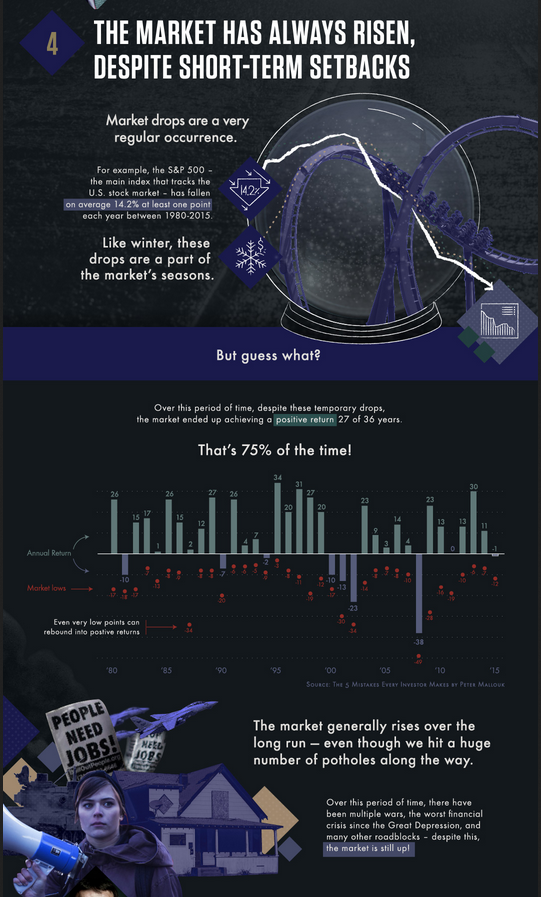

Падения рынка — это регулярные события. К примеру, индекс S&P500, который отслеживает динамику американского рынка акций, в период с 1980 по 2015 в среднем падал на 14,2% каждый год. Как и зима, эти падения — часть смены времен года на рынке. Но знаете, что? Несмотря на эти временные падения, рынок закончил 27 раз из 36 в плюсе. Это 75%!

В большинстве случаев на длительном сроке рынок растет несмотря на то, что на пути встречается огромное количество выбоин. За это время было несколько войн, самый тяжелый финансовый кризис со времен Великой депрессии и многие другие препятствия — несмотря на это, рынок все равно процветает.

«Самая большая опасность — это не коррекция и не медвежий рынок — а быть вне рынка.» Тони Роббинс

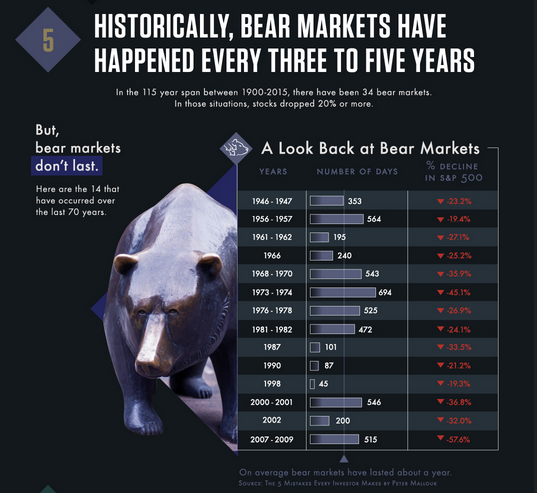

5. Исторически, медвежьи рынки случались каждые три-пять лет

В течении 115 лет, длившихся с 1900 по 2015 год, было 34 медвежьих рынка. В таких случаях рынок падает более чем на 20%. Однако, медвежьи рынки не ушли в прошлое. Здесь изображены четырнадцать медвежьих рынков, которые случились за последние 70 лет. В среднем медвежьи рынки длились около года.

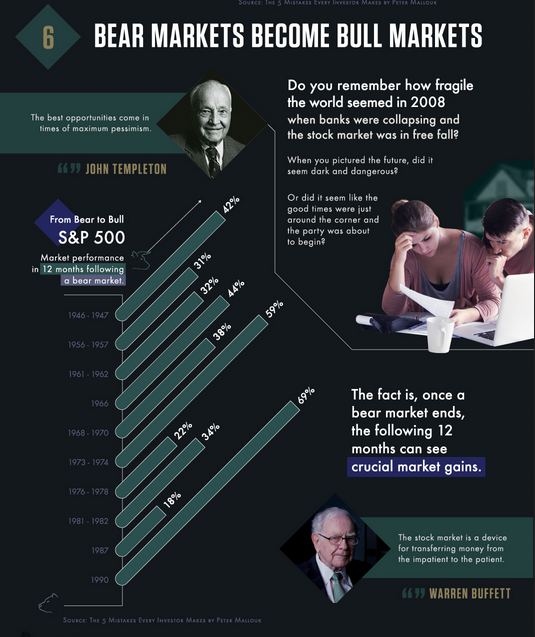

6. Медвежьи рынки превращаются в бычьи.

«Лучшие возможности открываются во времена максимального пессимизма.» Джон Тепмлтон

Вы помните, насколько хрупким был мир в 2008 году, когда банки рушились, а фондовый рынок находился в свободном падении? Когда вы представляли будущее, оно казалось темным и опасным? Или вам казалось, что хорошие времена ждут вас за углом, и вечеринка вот-вот начнется?

Факт в том, что после того, как медвежий рынок закончится, в следующие 12 месяцев вы можете увидеть существенный рост рынка.

«Фондовый рынок — это место, где деньги переходят от нетерпеливых к терпеливым.» Уоррен Баффет

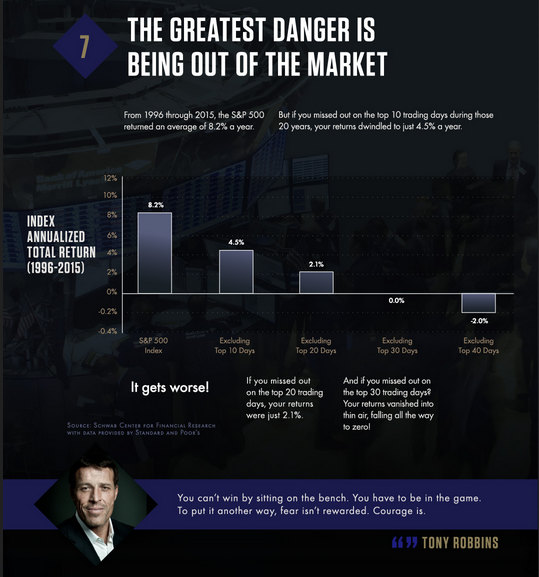

7. Самая большая ошибка — быть вне рынка.

С 1996 по 2015 средняя годовая доходность индекса S&P 500 была 8,2%. Но если вы пропустили 10 самых лучших дней за эти 20 лет, ваша среднегодовая доходность снизилась бы до 4,5%. Если бы вы пропустили 20 самых лучших дней, ваша доходность была бы 2,1%. А что если бы вы пропустили 30 лучших дней? Ваша доходность полностью бы испарилась, устремившись к нулю. Это звучит ужасно!

«Вы не можете выиграть, сидя на скамейке запасных. Вы должны быть в игре. Другими словами, страх ничем не награждается. Будьте смелым.» Тони Роббинс

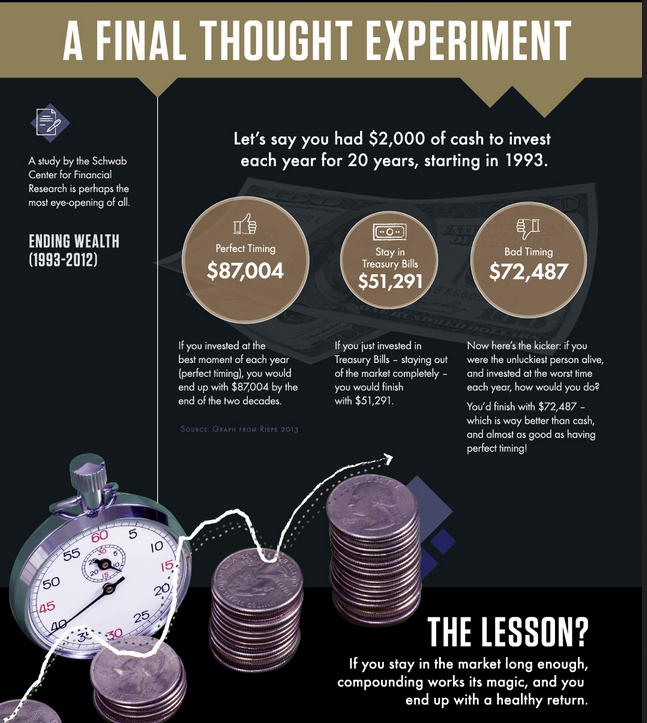

Заключительная мысль

Давайте представим, что начиная с 1993 года вы ежегодно инвестировали $2000. Если бы вы инвестировали их в наилучшие моменты рынка (идеальный тайминг), спустя двадцать лет у вас было бы $87 004. Если бы вы инвестировали их в казначейские векселя — полностью избегая рынка — у вас было бы $51 291.

А теперь сенсация: если бы вы были самым невезучим человеком на свете и инвестировали бы в самые неудачные моменты рынка в каждом году, сколько бы у вас было? У вас было бы $72 487 — что намного лучше, чем казначейские векселя, и почти так же хорошо, как идеальный тайминг. (Более подробно о рыночном тайминге я пишу в статье Стоит ли пытаться угадывать, куда пойдет рынок?)

В чем урок?

Если вы остаетесь в рынке достаточно долго, на вас будет работать магия сложных процентов, и вы получите хорошую доходность.

Все верно, когда на рынке страх и паника, это самое лучшее время покупать. Проверено неоднократно. Только покупать в такие периоды конечно не комфортно и страшно, даже очень страшно. Зато через какой-то период даже жалеешь, что не был еще более хладнокровным и не закупился на панике на все 🙂

Я покупаю регулярно (ежемесячно), всегда. Чувство дискомфорта от покупок, когда кажется, что пойдем ниже, ушло.

Жму деньги, жду когда рынок рухнет, и тогда закуплюсь) чуствую падение близко

Прочтите повторно третий пункт)

Добрый день.

Нигде не могу найти информацию, что происходит с облигациями (ОФЗ) во время падения рынка акций. На сколько меняется цена и в какую сторону? (например по 2008 году).

Соответственно, имеет ли смысл держать облигации в портфеле с целью их продажи во время сильных снижений рынка, а затем покупки акций на эти средства?

Все зависит от срока погашения облигаций. Краткосрочные ведут себя относительно стабильно, но чем дальше срок погашения, тем сильнее могут упасть бумаги. В целом вы можете найти на сайте московской биржи индекс гособлигаций и посмотреть его график. Или посмотреть на графики ПИФов акций. Держать облигации в портфеле смысл есть, в кризис они падают в цене значительно меньше акций. Но это должны быть краткосрочные облигации — они упадут в цене меньше всего.