Российские инвестиционные фонды, которые были рассмотрены в предыдущей статье, имеют определенные недостатки, такие как сильно ограниченный выбор, высокие комиссии, низкая прозрачность и т.д.

Гораздо больше возможностей для инвестирования и диверсификации портфеля предоставляют зарубежные взаимные (mutual) и биржевые (ETF) фонды. Это проверенные временем инструменты, пользующиеся большой популярностью. В них вложены триллионы долларов, а число фондов составляет десятки тысяч.

Сегодня российскому инвестору не составляет больших трудностей вложить в них свои сбережения. Но для этого предварительно нужно изучить их особенности и отличия, чтобы не сделать ошибок. Как грамотно подойти к выбору зарубежных фондов и на что обратить внимание, подробно написано в данной статье.

Взаимные фонды (Mutual funds)

Взаимные фонды или mutual funds — это зарубежный аналог российских ПИФов. Так же как и ПИФ, взаимный фонд объединяет средства разных инвесторов и вкладывает их в различные финансовые активы согласно своей стратегии. Взамен денег инвестор получает ценные бумаги — паи, стоимость которых меняется в зависимости от стоимости активов фонда.

Взаимные фонды или mutual funds — это зарубежный аналог российских ПИФов. Так же как и ПИФ, взаимный фонд объединяет средства разных инвесторов и вкладывает их в различные финансовые активы согласно своей стратегии. Взамен денег инвестор получает ценные бумаги — паи, стоимость которых меняется в зависимости от стоимости активов фонда.

Самый первый взаимный фонд Massachusetts Investors Trust — был создан в США в 1924 году и существует по сей день. Сегодня взаимные фонды или их аналоги существуют во многих странах. На конец 2016 года во взаимные фонды по всему миру было вложено $40 трл. из которых почти половина приходится на США.

Управлением активами занимается управляющая компания. Она назначает одного или нескольких управляющих, которые занимаются выбором активов для фонда. Активы фонда хранятся в банках кастодианах (депозитариях).

В каждой стране фонды регулируются местным законодательством и регуляторами. В США основной закон — это закон об инвестиционной компании 1940 года, а регулированием занимается комиссия по ценным бумагам SEC.

В большинстве стран Европы (Люксембург, Швейцария, Франция и др.) взаимные фонды обозначены структурой SICAV (Инвестиционная компания с переменным капиталом, Société d’Investissement à Capital Variable). Они подчиняются единому для европейских стран своду правил, который называется UCITS. Регулятором фондов выступает местный финансовый регулятор той страны, в которой зарегистрирован эмитент фондов.

Виды взаимных фондов

Open-end funds — открытые взаимные фонды могут продать или покупать свои паи у пайщика в любой рабочий день. Паи выкупаются по стоимости чистых активов фонда NAV на конец рабочего дня. Большинство фондов в мире — открытые.

Close-end funds — закрытые взаимные фонды. Фонд размещает свои паи среди инвесторов при первичном размещении. После этого паи фонда можно продать только другому инвестору на фондовой бирже, фонд свои паи обратно не выкупает. Количество закрытых фондов невелико.

Unit-investment trust UIT — инвестиционные трасты. Паи UIT размещаются среди инвесторов только один раз при создании фонда. При этом фонд имеет ограниченный срок работы. Инвестор может досрочно погасить свои паи через фонд, либо дождаться запланированного закрытия UIT. Особенностью UIT является то, что структура активов фонда устанавливается при его создании и дальше не меняется.

По виду актива взаимные фонды делятся на несколько основных категорий:

Фонды денежного рынка — вкладывают средства в инструменты денежного рынка, например, в 3-месячные казначейские векселя США T-bills.

Фонды облигаций — инвестируют в долговые ценные бумаги с фиксированным доходом. Это могут быть облигации различного типа (корпоративные, государственные), кредитного качества (высокого или мусорного) и срока погашения (кратко-, средне- и долгосрочные).

Фонды акций — инвестируют в обыкновенные или привилегированные акции. Фонды могут сосредоточиться на определенной области фондового рынка, например, акции роста или стоимости, акции определенного сектора, дивидендные акции и т.д.

Смешанные фонды — могут инвестировать как в облигации, так и в акции. К этой категории относятся сбалансированные фонды, фонды распределения активов, фонды целевой даты или фонды риска, а также фонды жизненного цикла.

Товарные фонды — инвестируют в товарные активы (нефть, металлы, агрокультуры) или в корзины товарных активов.

Как выбрать взаимный фонд?

При выборе взаимных фондов нужно анализировать несколько основных параметров.

Объект инвестирования

Все фонды делятся на две категории: индексные, которые повторяют динамику того или иного индекса, и активно-управляемые, где управляющий фондом выбирает перспективные на его взгляд активы.

Фонды могут инвестировать как в широкий рынок, так и быть узкопрофильными, например, инвестировать в акции стоимости или роста, акции малой или крупной капитализации, акции отдельного сектора экономики и т.д. Если это фонд облигаций, то это могут быть государственные бумаги, корпоративные, долгосрочные или краткосрочные и т.д.

Юрисдикция фонда

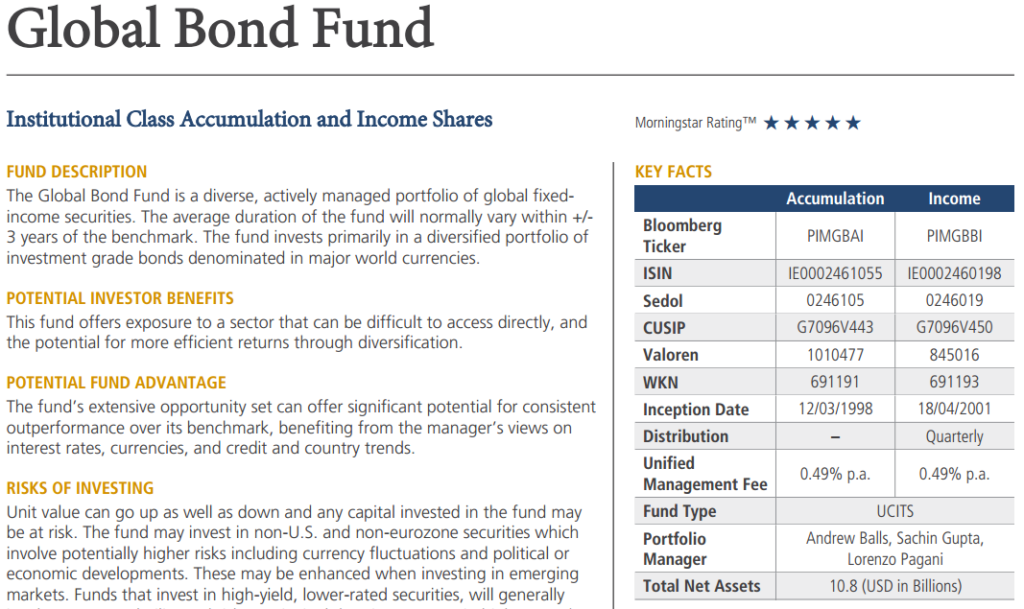

Каждый фонд зарегистрирован в какой-то стране. Большинство взаимных фондов зарегистрированы в США, Ирландии, Люксембурге, Швейцарии и ряде других стран. В зависимости от страны регистрации зависит, по каким законам работает и регулируется фонд, по каким стандартам раскрывает отчетность и т.д. К какой стране принадлежит фонд, можно понять по его номеру ISIN. Первые буквы номера означают страну, например, фонд с номером IE0002461055 выпущен в Ирландии, а с номером LU005042756 в Люксембурге.

Надежность и величина УК

В отличие от молодых и небольших российских компаний, многие зарубежные управляющие компании имеют историю существования длительностью в десятки лет. А величина активов под их управлением составляет триллионы долларов. Таблица ниже показывает крупнейшие на сегодняшний день управляющие компании мира. Самая крупная УК — Black Rock, которая была основана в 1988 году.

Величина активов фонда (СЧА, NAV)

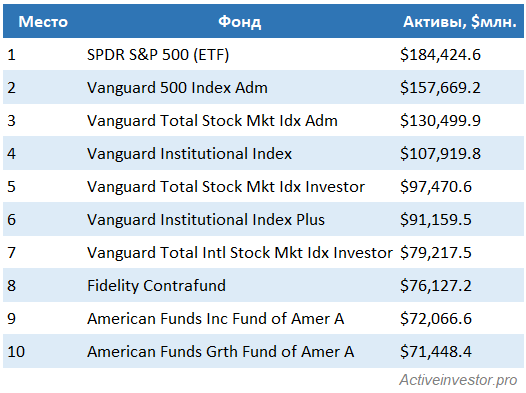

Чем больше величина активов фонда, тем меньше шансов, что его закроют из-за низкой прибыли для УК. Сегодня крупнейшими фондами в мире являются SPDR S&P 500 ETF и Vanguard 500 Index. Оба фонда индексные и инвестируют в индекс американских акций S&P 500.

Срок работы фонда

Чем дольше срок работы фонда, тем проще оценить его результаты. Молодые фонды могут нести в себе больший риск, чем фонды, проверенные временем.

Отслеживание индекса

Для индексных фондов одним из самых важных факторов является точность отслеживания индекса. Чем она точнее, тем лучше. Доходность активно управляемых фондов так же есть смысл сравнивать с индексом, так как основная цель активного управления — опережать индекс.

Класс акций

Один взаимный фонд может иметь несколько классов акций (Share Class), которые отличаются друг от друга разными параметрами:

- минимальной суммой инвестирования,

- валютой номинала,

- величиной и структурой взимаемых комиссий,

- выплатой дивидендов,

- для розничных или институциональных инвесторов и т.д.

Например, фонд Pimco Global Bond fund имеет класс акций, который ежеквартально выплачивает доход, и класс акций, который его аккумулирует.

Комиссии фонда

Фонд взимает с инвестора комиссии, которые можно поделить на несколько видов.

- Комиссия за управление Management fee — взимается управляющей компанией за управление активами. Комиссии индексных фондов обычно заметно меньше, чем у активно управляемых.

- Комиссия за распространение Distribution charges, Entry charge, Exit charge — может взиматься при покупке и продаже акций фонда.

- Сервисные сборы Fund services charges — сюда входят расходы на услуги кастодиана, администратора, аудитора, юридические услуги и т.д.

Комиссии за управление и сервисные сборы, которые взимаются регулярно, носят общее название Total Expense ratio или Ongoing charges — это коэффициент расходов. Он выражается в процентах от стоимости активов фонда. Это значение помогает оценить, какие расходы будет нести инвестор. Значение 1,5% означает, что комиссии, взимаемые в течении года составляют 1,5% от величины активов фонда. Сюда не входят единовременные комиссии при покупке или погашении паев фонда.

Основную информацию о взаимном фонде и вышеперечисленные параметры можно узнать на специализированных сайтах, например www.morningstar.co.uk или на сайте управляющей компании.

Как купить взаимные фонды?

Взаимные фонды можно приобрести несколькими способами: через управляющую компанию, которая выпустила данный фонд, через посредников-агентов, в роли которых выступают зарубежные банки и брокеры или через зарубежную страховую компанию.

Практически все зарубежные управляющие компании недоступны россиянам в силу зарубежного законодательства и бюрократических требований. Инвестиции через банк так же связаны с определенными трудностями из-за российского валютного законодательства, высоким порогом входа для клиентов private banking и высокими комиссиями.

Наиболее простым вариантом покупки взаимных фондов можно назвать полисы unit-linked зарубежных страховых компаний. На это способ не накладываются ограничения валютного зак-ва, а порог входа может составлять всего несколько сотен долларов. Однако, некоторые (чаще всего накопительные) программы подобных компаний имеют ограниченный набор фондов, доступных для инвестирования.

Скрытые риски взаимных фондов

Так как количество фондов очень велико, то в них легко запутаться. При выборе взаимного фонда нужно детально разобраться, во что он инвестирует. Если это индексный фонд, то на какой индекс он ориентирован, и насколько хорошо он повторяет динамику индекса. Если это активно-управляемый фонд, то получается ли у фонда опережать индекс. При этом нужно понимать, что если фонд опережал индекс в прошлом, это не означает, что он будет опережать его в будущем.

Обязательно нужно проверить, во что на самом деле инвестирует фонд, так как название не всегда достоверно отражает суть. Состав активов фонда можно найти на вышеупомянутом сайте или на сайте управляющей компании.

Важно не запутаться с выбором класса акций. Например, один класс акций фонда может быть номинирован в евро, другой в долларах, третий в фунтах. Один класс акций может быть с хеджированием валютного курса, другой — нет. Один класс акций может выплачивать дивиденды, другой — аккумулировать и т.д. Каждый класс акций имеет свой уникальный международный номер ISIN, с помощью которого можно легко отличить один класс от другого.

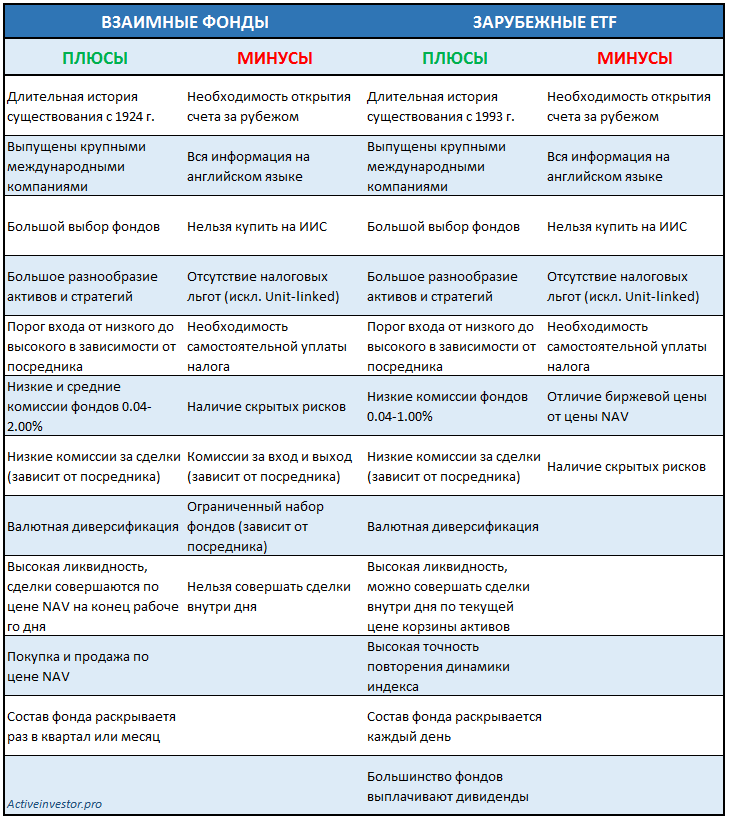

К плюсам взаимных фондов можно отнести их огромный выбор. В 2017 году кол-во открытых фондов по всему миру составило 114 000, что позволяет найти фонд практически на любой вкус. Многие фонды выпущены крупными и надежными международными компаниям с длительной историей. Комиссии взаимных фондов варьируются в диапазоне 0,04-2,00%, что заметно меньше, чем у российских ПИФов и некоторых ETF. Если инвестировать во взаимные фонды через unit-linked, то порог входа получается низким, что позволяет составить диверсифицированный портфель даже с небольшой суммой.

Из недостатков можно отметить, что вся информация о взаимных фондах на английском языке, и неподготовленному инвестору будет в них трудно разобраться. В некоторых случаях в зависимости от финансового посредника выбор фондов может быть ограничен.

Зарубежные ETF

Ecxhange Traded Fund или биржевые фонды по своей сути очень схожи с открытыми взаимными фондами, о которых речь шла выше. Они так же владеют активами (акциями, облигациями и т.д.), и выпускают свои паи, которые приобретают инвесторы, таким образом становясь косвенными владельцами активов фонда. Особенностью ETF является то, что они торгуются на бирже.

Ecxhange Traded Fund или биржевые фонды по своей сути очень схожи с открытыми взаимными фондами, о которых речь шла выше. Они так же владеют активами (акциями, облигациями и т.д.), и выпускают свои паи, которые приобретают инвесторы, таким образом становясь косвенными владельцами активов фонда. Особенностью ETF является то, что они торгуются на бирже.

Первый аналог ETF — Toronto Index Participation Shares, появился в 1990 году на бирже Торонто и отслеживал индекс TSE 35. Продукт быстро набрал популярность и в 1993 году в США появился первый ETF SPDR S&P 500 на индекс S&P 500, который существует и по сей день. С тех пор индустрия ETF сильно выросла и распространилась на другие страны. В 2016 году сумма активов, находящихся в ETF по всему миру составила $3 422 млрд., а количество фондов по всему миру равняется 6000.

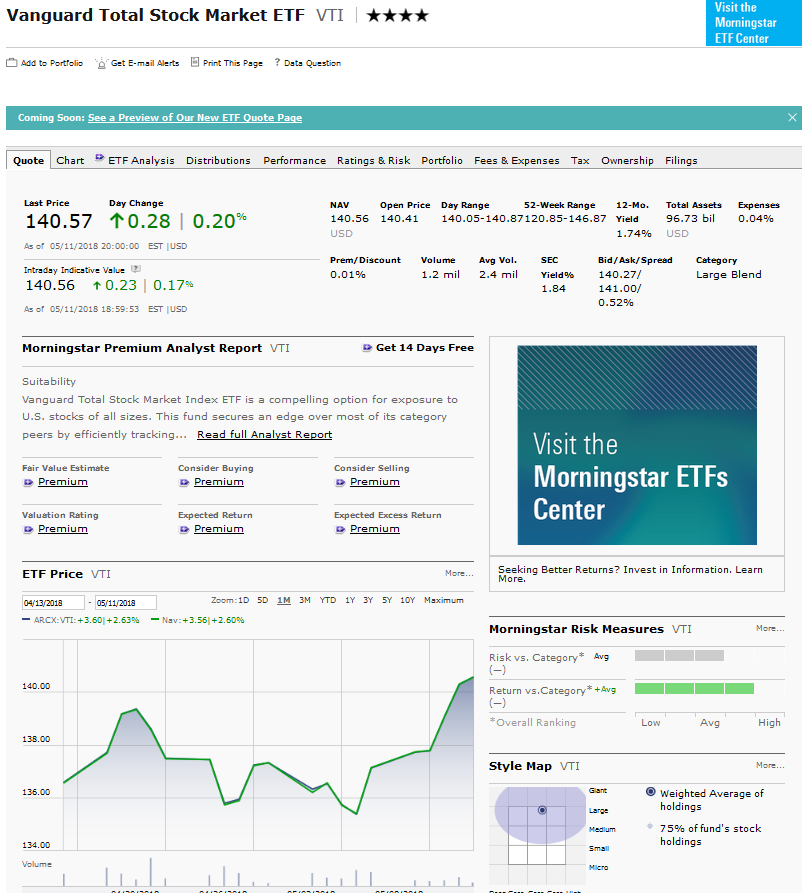

Многие крупные взаимные фонды имеют своих близнецов в виде ETF. Поэтому биржевые фонды являются прекрасным выходом для российских инвесторов, которые не имеют доступа к взаимных фондам таких крупных управляющих компаний как Vanguard, Fidelity и других, но хотели бы в них вложиться. Например, фонд Vanguard Total Stock Market Index Fund VTSAX имеет на бирже своего брата-близнеца Vanguard Total Stock Market ETF VTI.

В отличие от взаимных фондов, сделки с которыми совершаются по стоимости чистых активов на конец рабочего дня, ETF можно покупать и продавать в течении всего торгового дня на бирже. При этом цена ETF в течении дня колеблется в зависимости от стоимости корзины его ценных бумаг.

Однако, если взаимный фонд можно купить и продать по цене чистых активов фонда NAV, то цена ETF на бирже может немного отличаться от NAV. Обычно отличие совсем небольшое и составляет десятые или сотые доли процента. Инвестор в любой момент может оценить эту величину, так как цена NAV публикуется биржей и обновляется в течении дня.

ETF очень прозрачный инструмент, так как состав фонда раскрывается управляющей компанией каждый день.

Виды ETF

В отличие от взаимных фондов, где преобладают активно-управляемые фонды, подавляющее большинство ETF — индексные, и лишь небольшая доля относится к активно-управляемым. ETF можно поделить на несколько категорий.

Фонды акций — инвестируют в различные индексы акций. Это могут быть акции крупной, малой, средней и микро капитализации. Акции отдельных секторов экономики. Акции отдельных стран или групп стран (развитые и развивающиеся). Акции роста или стоимости, дивидендные и т.д.

Фонды облигаций — инвестируют в индексы облигаций. Это могут быть государственные, муниципальные и корпоративные. Облигации отдельных стран или регионов мира. По сроку долгосрочные, среднесрочные и краткосрочные. По надежности — высокодоходные и инвестиционного рейтинга и т.д.

Фонды товаров — инвестируют в товарные активы, такие как золото, серебро, промышленные и драгоценные металлы, сырьевые товары и т.д. Это могут быть как фонды отдельного товарного актива, так и корзины товарных активов

Фонды недвижимости — или фонды REIT — инвестируют в акции компаний, работающих в секторе недвижимости.

Фонды денежного рынка — инвестируют в иностранные валюты и инструменты денежного рынка.

Обратные фонды — это фонды, которые показывают обратную динамику. К примеру, если индекс S&P 500 вырастает на 10%, инверсный фонд падает на 10%. Когда индекс падает, то фонд растет. Сам фонд в индекс не инвестирует, подобная динамика создается с помощью производных инструментов. Основным назначением данных фондов является зарабатывать на падающем рынке.

Плечевые фонды — это фонды, которые используют эффект маржинального плеча и позволяют увеличить доходность в два или более раза. К примеру, если индекс S&P 500 вырастает на 10%, то плечевой фонд вырастает на 20%. При падении индекса эффект так же усиливается, то есть фонд падает больше, чем индекс. Есть фонды, которые усиливают колебания базового актива в два раза 2Х, или три раза 3Х. Плечевые фонды могут быть обратными и тоже используют производные инструменты.

Фонды умной беты — это активно-управляемые фонды, которые следуют определенной многофакторной инвестиционной стратегии, которая должна опережать индекс.

Крупнейшие ETF в мире по величине активов

| Тикер | Фонд | Индекс | Комиссия | Цена | Активы фонда, млн. |

|---|---|---|---|---|---|

| SPY | SPDR S&P 500 | S&P 500 Index | 0.09% | 272.85 | $262209 |

| IVV | iShares Core S&P 500 | S&P 500 Index | 0.04% | 274.47 | $151703 |

| VTI | Vanguard Total Stock Market | CRSP US Total Market Index | 0.04% | 140.57 | $96726 |

| VOO | Vanguard S&P 500 | S&P 500 Index | 0.04% | 250.47 | $90522 |

| EFA | iShares MSCI EAFE | MSCI EAFE Index | 0.32% | 71.77 | $79257 |

| VEA | Vanguard FTSE Developed Markets | FTSE Developed Markets Index | 0.07% | 45.51 | $73502 |

| VWO | Vanguard FTSE Emerging Markets | FTSE Emerging Markets Index | 0.14% | 46.11 | $67238 |

| QQQ | PowerShares QQQ | NASDAQ-100 Index | 0.20% | 169.46 | $65156 |

| IEFA | iShares Core MSCI EAFE | MSCI EAFE Investable Market Index | 0.08% | 67.71 | $59781 |

| AGG | iShares Core U.S. Aggregate Bond | Barclays Capital U.S. Aggregate Bond Index | 0.05% | 105.86 | $55356 |

Как выбрать зарубежные ETF?

Так как большинство ETF — индексные, то при выборе ETF в первую очередь нужно определиться с выбором индекса. Главное, чтобы индекс соответствовал классу активов для которого ищется ETF. Если речь идет про акции США, то это может быть индекс 30 крупнейших компаний Dow Jones, индекс 500 крупнейших компаний S&P 500, индекс широкого рынка CRSP US, включающий 3000 компаний разной капитализации, индекс MSCI USA или индекс Russel 1000. После выбора индекса можно перейти к выбору фондов, которые инвестируют в нужный индекс.

Провайдеры ETF

Желательно, чтобы ETF был выпущен крупной и известной компанией. На сегодняшний день в мире существуют пять крупнейших компаний-провайдеров ETF:

- Black Rock (iShares),

- Vanguard,

- State Street Global Advisors (SPDR),

- Invesco Power Shares,

- Charles Shwab.

Все эти компании — американские. Однако речь не идет о том, чтобы ограничиться только этими компаниями. Есть множество других крупных и надежных международных провайдеров ETF, чьи продукты так же можно рассматривать для инвестиций. Например, в Европе широко распространены ETF компаний UBS, Deutche Bank x-trackers, Amundi, Luxor и других.

Величина активов фонда (NAV) и срок работы

Если фонд будет небольшой, то может быть вероятность того, что управляющая компания его закроет, так как маленький фонд не приносит большой прибыли. Кроме того, чем больше активы фонда, тем больше возможностей у компании снижать комиссию за управление. Срок работы фонда тоже должен быть достаточно продолжительным. Продолжительная история работы позволяет лучшим образом оценить работу фонда.

Обычно чем больше фонд, тем больше его ликвидность. Ликвидные фонды проще всего продать и купить даже на большие суммы. При этом спред между биржевой ценой и NAV у ликвидных фондов меньше.

Повторение индекса

Так как большинство ETF — индексные, самый важный параметр при оценке работы фонда — качество повторения индекса. Оценку желательно производить на за один год, а за минимум 5 лет, так как на длительном сроке ошибки выявить проще, чем на коротком. Фонды разных управляющих компаний на один и тот же индекс могут отличаться по качеству повторения индекса. У каких-то фондов отставание от индекса будет больше, у каких-то меньше.

Комиссии

Одной из причин отставания фонда от индекса являются комиссии за управление (management fee). Она выражается в процентах от стоимости чистых активов фонда. Чем она больше, тем больше фонд отстает от индекса с годами. ETF являются, пожалуй, лучшим инструментом в плане комиссий. Так как они индексные и не требуют активного управления, комиссии очень низкие. У большинства фондов комиссия за управление находится в диапазоне 0,04-0,5%.

Плюс ETF в том, что у них отсутствует надбавки при входе в фонд (initial charge). Вместо этого при покупке и продаже ETF инвестор платит комиссии биржевому посреднику. Величина и структура комиссий в каждом отдельном случае своя и зависит от конкретной компании и выбранного тарифа услуг, но в большинстве случаев она составляет всего несколько долларов.

Всю необходимую информацию о конкретном ETF можно легко узнать на специализированных ресурсах: morningstar.com, etf.com и на сайтах управляющих компаний.

Как купить ETF?

Так как ETF торгуются на бирже, то для их приобретения необходимо открыть счет у посредника, дающего доступ к иностранной бирже. Большинство ETF торгуются на американских биржах — это фонды американских компаний. ETF, выпущенные европейскими провайдерами торгуются на биржах Европы — Ирландской, Лондонской, Швейцарской и других биржах.

В роли посредника может быть брокер (российский при наличии статуса квалифицированного инвестора или зарубежный), банк или страховая компания. Выбор посредника для зарубежных инвестиций — тема отдельной статьи, так как имеет множество деталей и нюансов. При выборе посредника нужно оценивать следующие параметры:

- надежность компании,

- защита капитала инвестора,

- требования к капиталу для открытия счета,

- комиссии и прочие затраты на инвестирование,

- попадает ли данный способ под требования валютного законодательства,

- как решается вопрос уплаты налогов.

- насколько просто и удобно организован процесс инвестирования.

Преимущество ETF перед взаимными фондами в том, что сделки с ними можно совершать в течении дня. Перед покупкой ETF желательно оценить, насколько рыночная цена отличается от цены по NAV, которая публикуется на бирже. Чем ликвиднее фонд, тем меньше между ними спред. Однако в период сильной волатильности на рынке спред увеличивается, поэтому для сделок желательно использовать лимитированные заявки.

Скрытые риски ETF

Как и при выборе любых фондов нужно обращать внимание на объект инвестирования. Например, два фонда на один и тот же класс активов — акции развитых стран: Vanguard FTSE Developed Markets ETF и iShares MSCI EAFE ETF при ближайшем рассмотрении инвестируют в разные индексы. Первый фонд инвестирует в индекс FTSE Developed Markets, второй в MSCI EAFE Index, которые немного отличаются по своему составу — в первом индексе большее число ценных бумаг, больше доля Азии и акций малой капитализации.

Большинство американских ETF выплачивают дивиденды. Исключением являются товарные ETF и фонды с производными инструментами. Европейские UCITS ETF могут иметь несколько классов акций, которые отличаются между собой по валюте и выплате дивидендов. Например, фонд iShares Edge S&P 500 Minimum Volatility UCITS ETF имеет три класса акций:

- SPMV (USD Accumulating)- в долларах аккумулирует дивиденды,

- SPMD (USD Distributing) — в долларах выплачивает дивиденды,

- SPME (EUR Hedged Accumulating) — в евро аккумулирует дивиденды.

При анализе ETF нужно обращать внимание на методику репликации индекса. Она может быть физическая — фонд покупает все акции из индекса, оптимизированная — фонд покупает большинство акций из индекса, и синтетическая — фонд воспроизводит динамику индекса с помощью производных инструментов. Наиболее предпочтительным методом является физическая репликация.

Многие товарные ETF, которые должны повторять динамику цен товарных активов, в своей структуре используют производные инструменты, чаще всего фьючерсы. Из-за некоторых особенностей инструментов срочного рынка такие фонды не всегда хорошо повторяют динамику цен на товарные активы. Поэтому существует риск, что ETF будет недостаточно хорошо отражать динамику таких товаров как нефть.

Помимо ETF на бирже можно встретить биржевые ноты ETN. Биржевые ноты не являются фондами, по сути это долговые обязательства эмитента ноты, поэтому несут в себе гораздо больший риск контрагента, чем ETF.

Плюсы и минусы взаимных фондов и зарубежных ETF

Зарубежные фонды являются хорошим вариантом для тех, кто хочет иметь в портфеле зарубежные активы. Основное преимущество зарубежных фондов — это их большое разнообразие как по представленным классам активов так и по стратегиям (индексные и активно-управляемые). Фонды имеют длительную историю существования и регулирования, выпускаются крупными международными компаниями. Комиссии зарубежных фондов заметно ниже, чем у российских, что позволяет четко следовать за индексами и снижает издержки инвестора.

К основным минусам можно отнести необходимость открытия счета у зарубежного посредника, наличие всей информации на английском языке, а так же отсутствие налоговых льгот (за исключением инвестиций через unit-linked).

Принимать решение о том, что выбрать — зарубежные или российские фонды, стоит исходя из конкретной ситуации и финансовых целей. О том какие фонды кому лучше подойдут будет подробно рассмотрено в следующей статье.

ИНДИВИДУАЛЬНАЯ КОНСУЛЬТАЦИЯ

ИНДИВИДУАЛЬНАЯ КОНСУЛЬТАЦИЯ АНАЛИЗ НАДЕЖНОСТИ БАНКА

АНАЛИЗ НАДЕЖНОСТИ БАНКА ПОРТФЕЛЬ

ПОРТФЕЛЬ  ИНВЕСТИЦИОННЫЙ

ИНВЕСТИЦИОННЫЙ ЛИЧНЫЙ ФИНАНСОВЫЙ ПЛАН

ЛИЧНЫЙ ФИНАНСОВЫЙ ПЛАН ИНВЕСТИЦИОННОЕ СТРАХОВАНИЕ UNIT-LINKED

ИНВЕСТИЦИОННОЕ СТРАХОВАНИЕ UNIT-LINKED

спасибо

Спасибо за статью.

Как только определяешься с инструментом (тот же ETF), сразу встает вопрос оценки и прогнозов.

Скажем, выбран ETF индексный, с физической репликацией. Как фундаментально оценить весь индекс? На сколько выше/ниже рынок оценивает действительную стоимость всех компаний? Другими словами: на сколько рынок «надут».

Это уже совсем другой вопрос. Если вы пассивный инвестор, то он вас волновать вообще не должен.

А по вопросу — поищите у меня в блоге, была пара статей касательно оценки рынка.

Спасибо ! Буду ждать продолжения.

Спасибо!

Алексей, очередное спасибо за статью!

по возможности не могли бы привести примеры скрытых рисков ETF о которых написали в табличке выше.

Юрий, примеры приведены в статье, даже отдельный заголовок выделен)

По всей видимости причина в субъективном восприятии таблицы 🙂 сейчас в таблице Наличие скрытых рисков для ETF, находится в одной строке со значениями связанными с плюсами и минусами применительно к теме комиссий. Поэтому может восприниматься как скрытие риски ETF по комиссиям о которых ничего не сказано в разделе статьи где описаны скрытые риски ETF. Поэтому и был задан вопрос. Спасибо!

Любопытная статья, особенно точно подмечены скрытые риски и минусы.

В последней табличке «наличие скрытых рисков» дважды повторяется для взаимных фондов.

Спасибо, поправил.